Wählen Sie Ihr Anlegerprofil:

Dieser Inhalt ist nur für Anleger mit folgendem Profil bestimmt: Finanzintermediär und Privatanleger

Sind Sie ein Institutionelle Investoren und Consultants?

Ruhe bewahren: Tipps für volatile Märkte

Die Aktienmärkte sind in den letzten Wochen stark gefallen, da sich das Coronavirus über China hinaus ausbreitet. Obwohl der Ausverkauf beunruhigend ist, sollten Anleger möglichst dem Drang widerstehen, drastische Massnahmen zu ergreifen, wenn die Märkte straucheln.

Wenn die Aktienkurse innerhalb einer kurzen Zeitspanne stark steigen oder fallen, wie dies in der ersten Februarwoche der Fall war, verunsichert das natürlich die Anleger. Die Angst vor einem finanziellen Verlust ist grösser als die Freude, wenn eine Anlage viel Rendite abwirft.

Die Erfahrung hat uns jedoch gelehrt, dass wir unserem Drang, bei den ersten Anzeichen von Problemen gegensteuern zu wollen, widerstehen müssen, wenn Anlagen Früchte tragen sollen.

„Der Anleger sollte nie vergessen, dass das Geheimnis von Kapitalwachstum in der „Aufzinsung“ besteht – sozusagen der Schneeballeffekt, wenn Sie Ihre Renditen wiederanlegen, um weitere Renditen zu erzielen“, so Shaniel Ramjee, Senior Investment Manager für Multi-Asset-Strategien. „Um von dem Aufzinsungseffekt zu profitieren, ist es wichtig, dass die Anleger immer langfristig denken. Werden voreilige Entscheidungen getroffen, nur weil sich an irgendeiner Stelle etwas verändert hat, ist das sehr risikoreich.“

Gerade wenn die Märkte volatil sind, sollten die Anleger an die Grundsätze des effizienten Investierens denken:

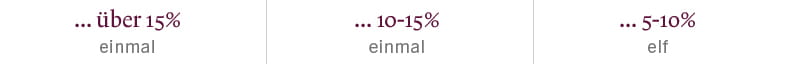

Anzahl der Monate in den vergangenen 15 Jahren, in denen der Markt zurückging...

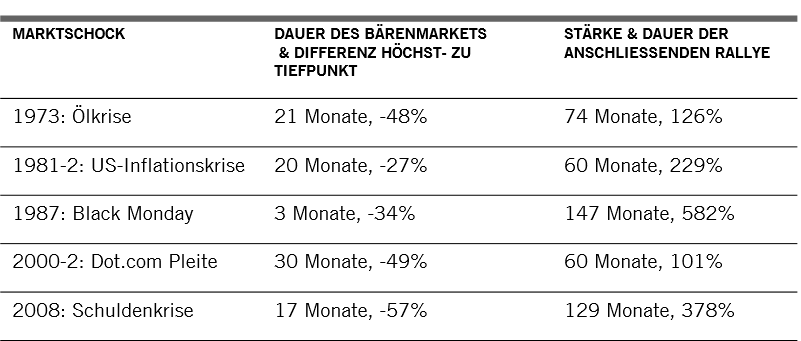

Wird der eingeschlagene Weg konsequent weiterverfolgt und der Versuchung widerstanden, hektisch auf kurzfristige Marktverschiebungen zu reagieren, kann sich das langfristig bezahlt machen.

Regelmässiges Investieren hilft. Selbst für erfahrene Investmentexperten ist es schwierig, wenn nicht gar unmöglich, vorherzusehen, wann sich der Markt wie entwickelt. Daher macht es auf lange Sicht Sinn, regelmässig feste Beträge anzulegen. Anleger, die diesen Ansatz verfolgen, machen die Erfahrung, dass sie mehr Aktien zu günstigeren Preisen kaufen und weniger Aktien zu höheren Preisen.

Diese Marketingunterlage wird von Pictet Asset Management (Europe) S.A. herausgegeben. Sie ist nicht für die Verteilung an oder die Verwendung durch Personen oder Einheiten bestimmt, die die Staatsangehörigkeit oder den Wohn- oder Geschäftssitz oder das Domizil in einem Ort, Staat, Land oder Gerichtskreis haben, in denen eine solche Verteilung, Veröffentlichung, Bereitstellung oder Verwendung gegen Gesetze oder andere Bestimmungen verstößt. Vor Tätigung einer Anlage müssen die jeweils neueste Version des Fondsprospekts, der vorvertraglichen Informationen (falls zutreffend), des Basisinformationsblatts und des Jahres- und Halbjahresberichts gelesen werden.

Diese Unterlagen sind auf Englisch kostenlos unter www.assetmanagement.pictet oder auf Papier bei Pictet Asset Management (Europe) S.A., 6B, rue du Fort Niedergruenewald, L-2226 Luxembourg, oder in der Geschäftsstelle des Lokalvertreters, Vertriebsträgers oder gegebenenfalls des Zentralvertreters des Fonds erhältlich.

Das Basisinformationsblatt liegt auch in der lokalen Sprache des jeweiligen Landes auf, in dem der Teilfonds zugelassen ist. Der Prospekt, die vorvertraglichen Informationen falls zutreffend, und der Jahres- und Halbjahresbericht können auch in anderen Sprachen vorliegen. Bitte prüfen Sie auf der Website nach, welche weiteren Sprachen verfügbar sind. Nur die jeweils neuste Fassung dieser Unterlagen kann als Basis für Anlageentscheidungen dienen.

Die Zusammenfassung der Anlegerrechte (in Englisch und in den verschiedenen Sprachen unserer Website) finden Sie hier und auf www.assetmanagement.pictet unter der Rubrik “Ressourcen“ am Ende der Seite.

Die Liste der Länder, in denen der Fonds zugelassen ist, ist jederzeit bei Pictet Asset Management (Europe) S.A. erhältlich, die jederzeit beschließen kann, die Vermarktung des Fonds oder der Teilfonds des Fonds in einem bestimmten Land zu beenden.

Die im vorliegenden Dokument enthaltenen Informationen und Daten stellen in keinem Fall ein Kauf- oder Verkaufsangebot oder eine Aufforderung zur Zeichnung von Wertpapieren oder Finanzinstrumenten oder Finanzdienstleistungen dar.

Im Übrigen spiegeln die hier wiedergegebenen Informationen, Meinungen und Schätzungen eine Beurteilung zum Veröffentlichungsdatum wider und können ohne besondere Benachrichtigung geändert werden. Verwaltungsgesellschaft bietet keinerlei Gewähr, dass die in dieser Marketing-Unterlage erwähnten Wertpapiere sich für einen bestimmten Investor eignen. Diese Unterlage kann nicht als Ersatz einer unabhängigen Beurteilung dienen. Die steuerliche Behandlung hängt von der Situation der einzelnen Investoren ab und kann sich im Laufe der Zeit ändern. Jeder Anleger sollte unter Berücksichtigung seiner Anlageziele und seiner finanziellen Lage vor jeder Anlageentscheidung prüfen, ob die Anlage für ihn geeignet ist und er über ausreichende Finanzkenntnisse und Erfahrung dafür verfügt oder ob eine professionelle Beratung erforderlich ist.

Der Wert und die Erträge der in dieser Unterlage erwähnten Wertpapiere und Finanzinstrumente können sinken oder steigen. Folglich laufen Anleger die Gefahr, dass sie weniger zurück erhalten, als sie ursprünglich investiert haben.

Diese Anlagerichtlinien sind interne Festlegungen, die jederzeit und ohne vorherige Ankündigung in den Grenzen des Fondsprospekts geändert werden können. Die genannten Finanzinstrumente werden nur zu Illustrationszwecken herangezogen und verstehen sich weder als direktes Angebot noch als Anlageempfehlung oder -beratung. Der Hinweis auf ein bestimmtes Wertpapier stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die effektiven Allokationen unterliegen Änderungen und könnten sich seit dem Datum des Marketingmaterials geändert haben.

In der Vergangenheit erzielte Resultate geben keine zuverlässigen Anhaltspunkte über die zukünftige Entwicklung. Bei der Zeichnung oder Rücknahme belastete Provisionen/Kommissionen und Gebühren sind nicht in der Performance enthalten.

Sämtliche hier erwähnten Indexdaten bleiben Eigentum des Datenanbieters. Die Haftungsausschlüsse der Datenanbieter (Data Vendor Disclaimers) finden Sie auf assetmanagement.pictet unter „Wissenswertes“ im Fußzeilenbereich der Internetseite.

Diese Unterlage ist eine von Pictet Asset Management herausgegebene Marketing-Mitteilung und liegt ausserhalb des Anwendungsbereichs der MiFID-II- bzw. MiFIR-Anforderungen zur Wertpapieranalyse. Sie enthält nicht ausreichend Informationen, um als Grundlage für Anlageentscheidungen oder für die Einschätzung der Vorteile einer Anlage in von Pictet Asset Management angebotenen bzw. vertriebenen Produkten oder Dienstleistungen zu dienen.

Pictet AM hat weder die Rechte noch die Lizenz zur Wiedergabe der Handelsmarken, Logos oder Bilder erworben, die in diesem Dokument dargestellt sind, aber sie hat das Recht, Handelsmarken aller Gesellschaften der Pictet-Gruppe zu verwenden. Nur zu Illustrationszwecken.