Wählen Sie Ihr Anlegerprofil:

Dieser Inhalt ist nur für Anleger mit folgendem Profil bestimmt: Finanzintermediär und Institutionelle Investoren und Consultants

Sind Sie ein Privatanleger?

China: Ein Balanceakt für Anleihenanleger

Der wachsende chinesische Anleihenmarkt bietet attraktive Chancen. Absolute-Return-Strategien können davon optimal profitieren wenn sie gleichzeitig Absicherungen als Schutz vor potenzieller Volatilität nutzen.

Das Jahr hat gerade erst angefangen und schon beherrscht China die Schlagzeilen: Der Handelsstreit mit den USA geht weiter, Peking setzt wieder alle Hebel in Bewegung, um das Wachstum anzukurbeln, und Technologieunternehmen machen die rückläufigen Umsätze in China für die schwachen Ergebniszahlen verantwortlich. All dies wirft die kritische Frage auf, ob Anlagechancen, die sich aus diesen Entwicklungen ergeben, die Risiken überwiegen.

Für uns als Anleihenanleger geht es darum, das richtige Verhältnis von Risiko und erwarteter Rendite zu finden – darauf ist die Pictet-Absolute Return Fixed Income-Strategie spezialisiert. Ihr Ziel ist es, langfristige strategische Allokationen mit Anlagen zu kombinieren, die als Absicherung vor kurzfristigen Risiken dienen.

Uns als Anleihenspezialisten hat schon immer das langfristige Potenzial Chinas gereizt. Auch wenn das Wachstum sich in Zukunft wohl etwas abkühlen wird, dürfte es recht stabil sein, weil in der Wirtschaft des Landes langsam aber sicher eine Verlagerung von Waren zu Dienstleistungen stattfindet und der Wechselkurs liberalisiert wurde. China klettert in der Wertschöpfungskette des verarbeitenden Gewerbes nach oben und geht von Quantität zu Qualität über. Der chinesische Anleihenmarkt wird zunehmend reifer, vielfältiger und internationaler, und der Renminbi wird als Reservewährung der Zukunft gehandelt. Was den Markt ausserdem so attraktiv macht, ist der Umstand, dass chinesische Anleihen relative hohe Renditen bieten und diese nicht besonders stark mit denen anderer Anlageklassen korrelieren.

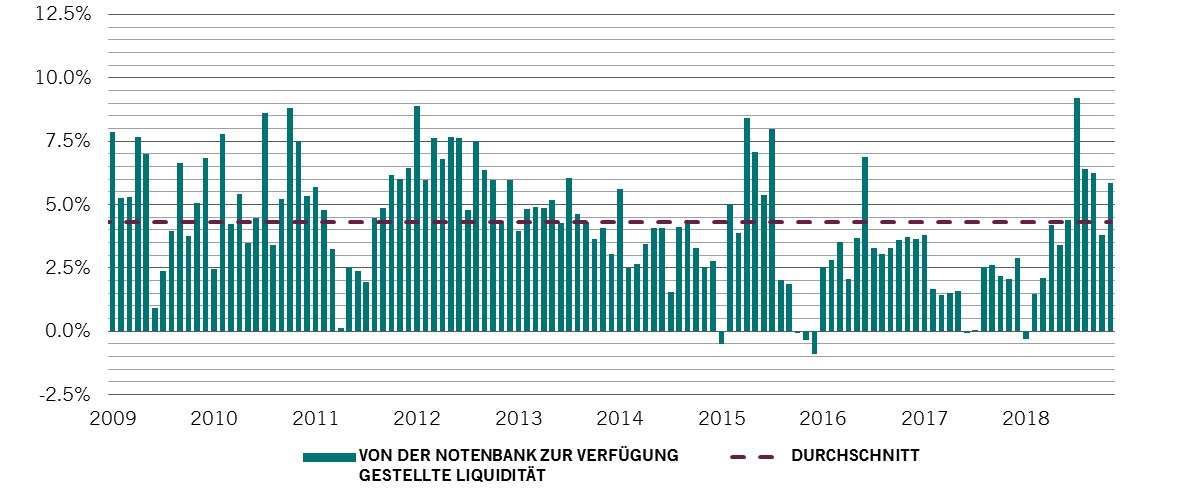

Hinzu kommt, dass sich die Regierung in den vergangenen Monaten für eine lockerere Fiskalpolitik sowie koordinierte Massnahmen zur Unterstützung der Binnennachfrage und des BIP-Wachstums ausgesprochen hat. Sie senkt die Steuern für Unternehmen und private Haushalte und investiert in hohem Umfang in Infrastruktur. Die chinesische Notenbank ist die einzige grosse Zentralbank, die nach wie vor eine expansive Geldpolitik betreibt (siehe Abbildung) und 2019 wohl weit über 200 Mrd. US-$ in die Wirtschaft pumpen wird. Unsere Ökonomen prognostizieren, dass das chinesische Bruttoinlandsprodukt dieses Jahr um 6,4% wachsen wird – doppelt so schnell wie das weltweite BIP und dreimal so schnell wie in den Industrieländern.

Von der chinesischen Notenbank zur Verfügung gestellte Liquidität, gleitender 6-Monats-Durchschnitt, in % des nominalen BIP

Wenn sich China positiv entwickelt, profitieren in der Regel auch andere Schwellenländer davon. Dies stützt unsere weitgehend positive Einschätzung zu auf US-Dollar lautenden Unternehmensanleihen aus Schwellenländern. Wir sehen auch einige spezifische Chancen auf dem chinesischen Markt für US-Dollar-Anleihen selbst, wo eine etwaige Schwäche der Währung – wie dies Mitte 2018 der Fall war – möglicherweise einen attraktiven Einstieg bietet.

Chinesische Vermögensmanager, die als strategisch wichtig für das Land erachtet werden, gehören zu den grössten Nutzniessern der Konjunkturbelebungsmassnahmen. Das Gleiche gilt für Immobiliengesellschaften, deren Kapitalstrukturen sich bereits verbessert haben.

Wir sind im Wesentlichen der Meinung, dass sich dieses Potenzial nicht in den Bewertungen von Unternehmensanleihen widerspiegelt, die von Unternehmen dieser Sektoren begeben werden.

Gewappnet sein

Abgesehen von ihrem langfristigen Potenzial sind die Schwellenländer allerdings auch bekannt für kurzfristige Volatilitätsschübe – China ist hier keine Ausnahme.

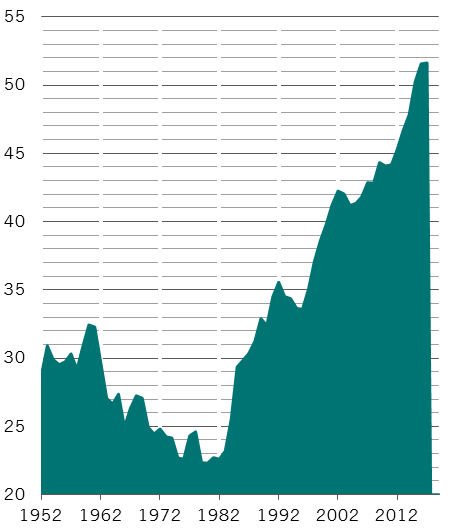

Chinesischer Dienstleistungssektor, % des BIP

Hier kommt unsere Philosophie des Risiko-Balancing ins Spiel. Die Diversifizierung des Risikos bei jeder Anlagegelegenheit ist ein Grundpfeiler des Investmentprozesses unserer Pictet-Absolute Return Fixed Income-Strategie. Um dies zu erreichen, untersuchen wir Risiken und Korrelationen sowohl innerhalb unserer einzelnen Investmentthemen als auch im Portfolio insgesamt.

Allgemein gesprochen gehen Turbulenzen am Markt für Schwellenländeranleihen in der Regel mit einer Schwäche der Industrieländerwährungen einher. Für uns stellt eine Short-Position in einem Korb solcher Währungen ein effizientes Gegengewicht zu einer Long-Anlage in Unternehmensanleihen aus Schwellenländern dar. Angesichts der Eigenheiten und Besonderheiten der betreffenden Länder halten wir es jedoch für wichtig, diese Währungsposition aktiv zu steuern.

Im Moment bieten Short-Positionen in asiatischen Währungen eine besonders attraktive Absicherung gegen eine etwaige vorübergehende Konjunkturschwäche in China.

Wir haben auch in chinesische Credit Default Swaps (CDS) – eine Versicherung gegen die Verschlechterung der Bonität eines Anleihenemittenten – investiert, um unsere chinesischen Anlagen zusätzlich abzusichern. Die Möglichkeiten für die Absicherung unseres Engagements werden zahlreicher, weil das Anlageuniversum in China grösser wird. Dies spricht unserer Ansicht nach umso mehr für eine Anlage.

Uns ist schon lange klar, dass der Übergang Chinas von einer Supermacht der Fertigungsindustrie zu einer offeneren und dienstleistungsorientierteren Wirtschaft vielfältige Chancen eröffnet. Wir glauben, dass unser Ansatz für Investitionen in China, für die wir auf alle verfügbaren Anlageinstrumente zurückgreifen und uns auf das Risiko-Balancing konzentrieren, langfristigen Wert generieren und die Risiken kurzfristiger Volatilität begrenzen kann. Auf diese Weise erreichen wir das bestmögliche Risiko-Rendite-Verhältnis für unsere Anleger. Solch ein flexibler Ansatz wäre mit vielen traditionellen Anleihestrategien nicht umsetzbar.

Diese Marketingunterlage wird von Pictet Asset Management (Europe) S.A. herausgegeben. Sie ist nicht für die Verteilung an oder die Verwendung durch Personen oder Einheiten bestimmt, die die Staatsangehörigkeit oder den Wohn- oder Geschäftssitz oder das Domizil in einem Ort, Staat, Land oder Gerichtskreis haben, in denen eine solche Verteilung, Veröffentlichung, Bereitstellung oder Verwendung gegen Gesetze oder andere Bestimmungen verstößt. Vor Tätigung einer Anlage müssen die jeweils neueste Version des Fondsprospekts, der vorvertraglichen Informationen (falls zutreffend), des Basisinformationsblatts und des Jahres- und Halbjahresberichts gelesen werden.

Diese Unterlagen sind auf Englisch kostenlos unter www.assetmanagement.pictet oder auf Papier bei Pictet Asset Management (Europe) S.A., 6B, rue du Fort Niedergruenewald, L-2226 Luxembourg, oder in der Geschäftsstelle des Lokalvertreters, Vertriebsträgers oder gegebenenfalls des Zentralvertreters des Fonds erhältlich.

Das Basisinformationsblatt liegt auch in der lokalen Sprache des jeweiligen Landes auf, in dem der Teilfonds zugelassen ist. Der Prospekt, die vorvertraglichen Informationen falls zutreffend, und der Jahres- und Halbjahresbericht können auch in anderen Sprachen vorliegen. Bitte prüfen Sie auf der Website nach, welche weiteren Sprachen verfügbar sind. Nur die jeweils neuste Fassung dieser Unterlagen kann als Basis für Anlageentscheidungen dienen.

Die Zusammenfassung der Anlegerrechte (in Englisch und in den verschiedenen Sprachen unserer Website) finden Sie hier und auf www.assetmanagement.pictet unter der Rubrik “Ressourcen“ am Ende der Seite.

Die Liste der Länder, in denen der Fonds zugelassen ist, ist jederzeit bei Pictet Asset Management (Europe) S.A. erhältlich, die jederzeit beschließen kann, die Vermarktung des Fonds oder der Teilfonds des Fonds in einem bestimmten Land zu beenden.

Die im vorliegenden Dokument enthaltenen Informationen und Daten stellen in keinem Fall ein Kauf- oder Verkaufsangebot oder eine Aufforderung zur Zeichnung von Wertpapieren oder Finanzinstrumenten oder Finanzdienstleistungen dar.

Im Übrigen spiegeln die hier wiedergegebenen Informationen, Meinungen und Schätzungen eine Beurteilung zum Veröffentlichungsdatum wider und können ohne besondere Benachrichtigung geändert werden. Verwaltungsgesellschaft bietet keinerlei Gewähr, dass die in dieser Marketing-Unterlage erwähnten Wertpapiere sich für einen bestimmten Investor eignen. Diese Unterlage kann nicht als Ersatz einer unabhängigen Beurteilung dienen. Die steuerliche Behandlung hängt von der Situation der einzelnen Investoren ab und kann sich im Laufe der Zeit ändern. Jeder Anleger sollte unter Berücksichtigung seiner Anlageziele und seiner finanziellen Lage vor jeder Anlageentscheidung prüfen, ob die Anlage für ihn geeignet ist und er über ausreichende Finanzkenntnisse und Erfahrung dafür verfügt oder ob eine professionelle Beratung erforderlich ist.

Der Wert und die Erträge der in dieser Unterlage erwähnten Wertpapiere und Finanzinstrumente können sinken oder steigen. Folglich laufen Anleger die Gefahr, dass sie weniger zurück erhalten, als sie ursprünglich investiert haben.

Diese Anlagerichtlinien sind interne Festlegungen, die jederzeit und ohne vorherige Ankündigung in den Grenzen des Fondsprospekts geändert werden können. Die genannten Finanzinstrumente werden nur zu Illustrationszwecken herangezogen und verstehen sich weder als direktes Angebot noch als Anlageempfehlung oder -beratung. Der Hinweis auf ein bestimmtes Wertpapier stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die effektiven Allokationen unterliegen Änderungen und könnten sich seit dem Datum des Marketingmaterials geändert haben.

In der Vergangenheit erzielte Resultate geben keine zuverlässigen Anhaltspunkte über die zukünftige Entwicklung. Bei der Zeichnung oder Rücknahme belastete Provisionen/Kommissionen und Gebühren sind nicht in der Performance enthalten.

Sämtliche hier erwähnten Indexdaten bleiben Eigentum des Datenanbieters. Die Haftungsausschlüsse der Datenanbieter (Data Vendor Disclaimers) finden Sie auf assetmanagement.pictet unter „Wissenswertes“ im Fußzeilenbereich der Internetseite.

Diese Unterlage ist eine von Pictet Asset Management herausgegebene Marketing-Mitteilung und liegt ausserhalb des Anwendungsbereichs der MiFID-II- bzw. MiFIR-Anforderungen zur Wertpapieranalyse. Sie enthält nicht ausreichend Informationen, um als Grundlage für Anlageentscheidungen oder für die Einschätzung der Vorteile einer Anlage in von Pictet Asset Management angebotenen bzw. vertriebenen Produkten oder Dienstleistungen zu dienen.

Pictet AM hat weder die Rechte noch die Lizenz zur Wiedergabe der Handelsmarken, Logos oder Bilder erworben, die in diesem Dokument dargestellt sind, aber sie hat das Recht, Handelsmarken aller Gesellschaften der Pictet-Gruppe zu verwenden. Nur zu Illustrationszwecken.