Una nueva era para la renta variable japonesa

El aumento de la inflación y la mejora del gobierno corporativo han cambiado la tendencia para los títulos japoneses.

La renta variable japonesa está entrando en una nueva era. Dos circunstancias en concreto son las que han obligado a las empresas a replantearse, para bien, su forma de hacer negocios.

La primera es que los años de reformas del gobierno corporativo están empezando a dar sus frutos, con un número creciente de empresas japonesas que adoptan un enfoque más estratégico y focalizado. La segunda es que la inflación ha vuelto por fin tras dos décadas de estancamiento de los precios y los salarios. Eso significa que ya no tiene sentido que las empresas mantengan grandes cantidades de efectivo en sus balances, lo cual es un alivio para los inversores que contemplaban impotentes cómo las empresas japonesas acumulaban fondos por valor de unos 258 billones de JPY que podrían haberse empleado de forma más productiva1.

En los próximos meses, esperamos que las empresas empiecen a gastar esa ingente cantidad de efectivo. La forma más rápida y sencilla de hacerlo sería a través de recompras de acciones y distribuciones de dividendos. Entre las opciones más estratégicas a largo plazo se incluyen la actividad de fusiones y adquisiciones y la inversión en bienes de capital. Cualquiera de ellas constituiría una buena noticia para los inversores.

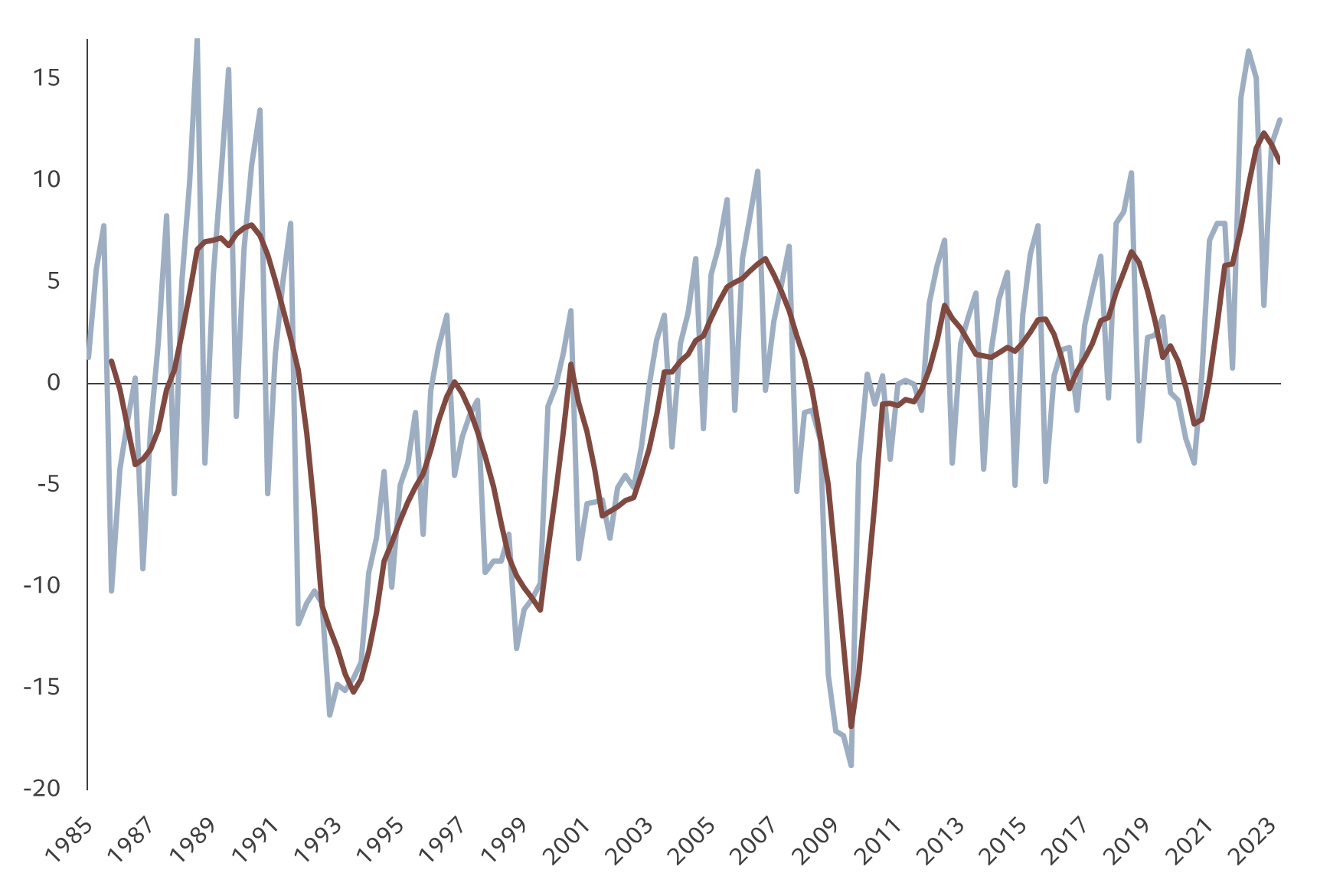

Derroche de gasto

Fuente: Banco de Japón, Pictet Asset Management. Datos del período comprendido entre el 01/06/1985 y el 30/09/2023.

Teniendo en cuenta la abundancia de liquidez de que disponen las empresas japonesas, esperamos que esta inversión sea importante y se traduzca no solo en un aumento del gasto en bienes de capital, sino también en un incremento de las fusiones y adquisiciones, de las recompras de acciones y de los dividendos. A medida que los balances se normalicen, también asistiremos a un aumento del apalancamiento respecto a los niveles mínimos actuales. (Si se ajustan las ponderaciones de los distintos sectores y se excluyen los títulos financieros, el apalancamiento medio del TOPIX 500 japonés se sitúa en torno a 2,19 veces, frente a las 2,79 veces del S&P 500 estadounidense)2.

El aumento del apalancamiento elevará a su vez la rentabilidad de los recursos propios (ROE) en Japón. Aunque muchos afirman, con razón, que la ROE en Japón es considerablemente inferior a, por ejemplo, la de EE.UU., no son tantos quienes saben que, una vez ajustada a las ponderaciones de los distintos sectores, la rentabilidad media sobre los activos del índice TOPIX 500 se acerca mucho a la del S&P 500. La diferencia en la ROE se debe, en menor medida, a los diferentes tipos del impuesto de sociedades y, en mayor medida, al apalancamiento: Japón tiene liquidez, EE.UU. tiene deuda. Esta situación está a punto de cambiar.

La evolución positiva de los balances y las prácticas empresariales de Japón se produce en un momento en que la dinámica estructural también parece muy positiva gracias a las reformas del gobierno corporativo. En la actualidad, el 97% de las empresas cotizadas facilitan información en inglés a los inversores (frente al 80% de hace solo tres años), mientras que el 99% cuenta con al menos dos consejeros independientes (frente al 22% de 2014). Las participaciones accionariales cruzadas han caído hasta alcanzar nuevos mínimos, ya que las empresas japonesas se centran en sus competencias fundamentales.

Las autoridades también han liberalizado la inversión exenta de impuestos en acciones japonesas para los inversores nacionales, lo que ha impulsado aún más la demanda de renta variable.

La ventaja de la selección de títulos

Sin embargo, no todas las empresas se desenvolverán igual de bien en esta nueva normalidad. Si se gestiona bien, el aumento de la inversión en bienes de capital y de las fusiones y adquisiciones puede derivar en un mayor crecimiento empresarial y en mejores rentabilidades para los inversores. No obstante, los planes de inversión mal concebidos pueden tener el efecto contrario. Así pues, aunque invertir en empresas japonesas debería reportar beneficios en general, la aplicación de un enfoque “bottom-up” de selección de títulos podría ayudar a maximizar las rentabilidades mediante el examen detallado de la idiosincrasia de cada empresa.

Tomemos el sector tecnológico como ejemplo. La tecnología de Japón es muy diferente a la tecnología de EE.UU. Esta última se centra en los servicios de comunicaciones y en los proveedores de sistemas de servicios, y está dominada por un puñado de gigantes como Alphabet y Microsoft. El sector tecnológico de Japón es mucho más heterogéneo e incluye ingeniería de precisión, componentes electrónicos y materiales funcionales de alta tecnología.

Aunque invertir en empresas japonesas debería reportar beneficios en general, la aplicación de un enfoque “bottom-up” de selección de títulos podría ayudar a maximizar las rentabilidades mediante el examen detallado de la idiosincrasia de cada empresa.

Las empresas punteras en su sector que cuenten con sólidos gobiernos corporativos deberían encontrarse en buenas condiciones para generar grandes beneficios al recibir inversiones adicionales. Ahí es donde un enfoque de inversión activa puede demostrar su verdadero valor. En el equipo de renta variable japonesa de Pictet no iniciamos nuestro proceso “bottom-up” teniendo en mente un estilo de empresa fijo. Actuamos con independencia de si encontramos potencial alcista en las valoraciones debido a la percepción errónea del mercado en cuanto al balance y la probabilidad de materializar su valor (la inversión en valor clásica) o a su percepción errónea del probable crecimiento futuro de la empresa (la inversión en crecimiento clásica). Eso nos da libertad para seleccionar los que creemos que son los mejores títulos, independientemente del estilo. Las valoraciones son una consideración importante. De modo que, por ejemplo, aunque el sector farmacéutico japonés ofrezca potencial de innovación y crecimiento, al igual que el tecnológico, vemos pocas oportunidades en él, ya que gran parte de dicho potencial ya se ha descontado.

Teniendo en cuenta el fortalecimiento de la economía, la mejora del gobierno corporativo y los mayores incentivos para gastar el efectivo de los balances, los argumentos a favor de la inversión en empresas japonesas parecen muy convincentes. Sobre todo para los inversores que sepan identificar las empresas mejor posicionadas para aprovechar los cambios y hacer crecer su negocio.

Equipo experimentado con una cultura abierta

Nuestro equipo de inversión cuenta con una experiencia conjunta de 160 años y una media de 15 años de permanencia en Pictet Asset Management. Gracias a ello, contamos con unos amplios conocimientos de las empresas japonesas y su gestión, que hemos obtenido a través de múltiples ciclos económicos. La cultura abierta permite que cada miembro del equipo exprese sus ideas de inversión con libertad y pasión.

Decisión y resistencia

Creemos que la clave para obtener una rentabilidad superior es actuar con decisión cuando el precio de la acción se aleja de su valor razonable y con resistencia cuando el mercado pone a prueba nuestras convicciones.

Enfoque activo y “bottom-up”

La estrategia de selección de renta variable japonesa adopta un enfoque de inversión activo y focalizado. El resultado es una cartera concentrada de unos 40 títulos de gran capitalización. El enfoque independiente del estilo que aplica nuestro equipo facilita la construcción de una cartera resistente y diversificada.

Este documento comercial es una publicación de Pictet Asset Management (Europe) S.A. No va dirigido ni deberá ser distribuido a, ni utilizado por ninguna persona o entidad que sea ciudadano o residente de un Estado o que esté domiciliado en algún lugar, Estado, país o jurisdicción en el que dicha distribución, publicación, disponibilidad o uso sea contrario a las leyes o normativas vigentes. Las últimas versiones publicadas del folleto del fondo, dal plantilla precontractual cuando proceda, del Documento de Datos Fundamentales, del informe anual y semestral del fondo, deberán leerse antes de invertir.

Estos documentos están disponibles en inglés sin coste alguno en www.assetmanagement.pictet o en soporte impreso en Pictet Asset Management (Europe) S.A., 6B, rue du Fort Niedergruenewald, L-2226 Luxembourg, o en las oficinas del agente local, distribuidor o agente centralizador del fondo, en su caso.

El Documento de Datos Fundamentales está disponible asimismo en el idioma local de cada país en el que esté registrado el subfondo. El folleto, la plantilla precontractual cuando proceda y los informes anuales y semestrales pueden estar publicados asimismo en otros idiomas; consulte disponibilidad en el sitio web. A efectos de la toma de decisiones en materia de inversión, solo podrán considerarse publicaciones oficiales de los fondos las últimas versiones de los documentos citados.

Un resumen de los derechos de los inversores es disponible (en ingles y en los idiomas de nuestro sitio web) aquí y en www.assetmanagement.pictet en la rubrica "Recursos", en el pie de la página.

La lista de los países en los que está registrado el fondo puede obtenerse en todo momento en Pictet Asset Management (Europe) S.A., que puede tomar la decisión de cancelar los acuerdos adoptados para la comercialización del fondo o sus subfondos en cualquier país determinado.

La información y los datos presentados en este documento no deberán considerarse como una oferta o una incitación para comprar, vender o suscribir títulos u otros instrumentos o servicios financieros.

La información, las opiniones y las estimaciones expresadas en este documento reflejan un juicio emitido en su fecha original de publicación y están sujetas a cambios sin previo aviso. La sociedad gestora no ha tomado ninguna medida para asegurarse de que los valores mencionados en el presente documento son adecuados para un determinado inversor, y este documento no deberá utilizarse como sustituto del ejercicio de un juicio independiente. El tratamiento fiscal depende de las circunstancias particulares de cada inversor y puede cambiar en el futuro.

Antes de tomar una decisión de inversión, se recomienda a todo inversor que verifique si la inversión en cuestión es apropiada, teniendo en cuenta en particular sus conocimientos y su experiencia en materia financiera, sus objetivos de inversión y su situación financiera, o que obtenga asesoramiento profesional cualificado.

El valor y la renta de cualquiera de los títulos o instrumentos financieros mencionados en este documento puede aumentar o disminuir y es posible que los inversores recuperen un importe inferior al que invirtieron originalmente.

Estas pautas de inversión son directrices internas que pueden ser modificadas en cualquier momento y sin previo aviso dentro de los límites establecidos en el folleto del fondo. Los instrumentos financieros mencionados se indican solo a efectos ilustrativos y no deberán considerarse como una oferta directa, una recomendación o un asesoramiento en materia de inversión. Una referencia a un título específico no es una recomendación para comprar o vender dicho título. Las asignaciones reales están sujetas a cambios y pueden haber variado desde la fecha del documento comercial.

Las rentabilidades pasadas no son una garantía ni un indicador fiable de los futuros resultados. Los datos relativos a la rentabilidad no incluyen las comisiones y los gastos cobrados en el momento de la suscripción o reembolso de las participaciones.

Todos los datos de índices mencionados en el presente son propiedad del Proveedor de datos. Los avisos legales del Proveedor de datos están disponibles en assetmanagement.pictet, en el apartado «Recursos» que figura al pie de página.

El presente documento es una comunicación comercial emitida por Pictet Asset Management y no tiene el alcance necesario para cumplir los requisitos establecidos por MiFID II/MiFIR específicamente relacionados con la investigación de inversiones. Este material no contiene suficiente información para respaldar una decisión de inversión y no deberá utilizarse como base para evaluar las ventajas de invertir en alguno de los productos o servicios ofrecidos o distribuidos por Pictet Asset Management.

Pictet AM no ha adquirido ningún derecho o licencia para reproducir las marcas, los logos o las imágenes que aparecen en el presente documento, pero posee los derechos de uso de las marcas de cualquier entidad del grupo Pictet. Solo a efectos ilustrativos.