¿Los bancos centrales emergentes se están quedando sin munición?

En los últimos meses, la mayoría de los bancos centrales de países emergentes han recortado con fuerza sus tipos de interés para aliviar el impacto económico negativo de la pandemia. ¿Es esto sostenible? ¿Qué podemos esperar de cara al futuro?

El cálculo del equilibrio

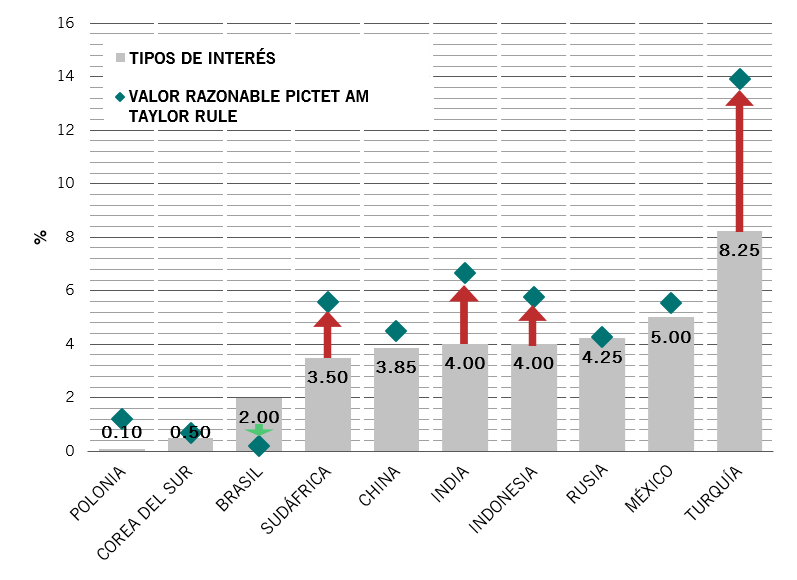

Usando nuestro modelo interno Taylor Rule, calculamos que el valor razonable de los tipos de interés de Turquía sería del 14%, no del 8,25%. Cálculo basado en el reciente repunte de la inflación y en la depreciación interna de la divisa. Por el contrario, el Banco de Rusia y el Banco de Corea parecen haber tomado medidas políticas adecuadas.

¿Qué ocurrirá en los próximos 12 meses?

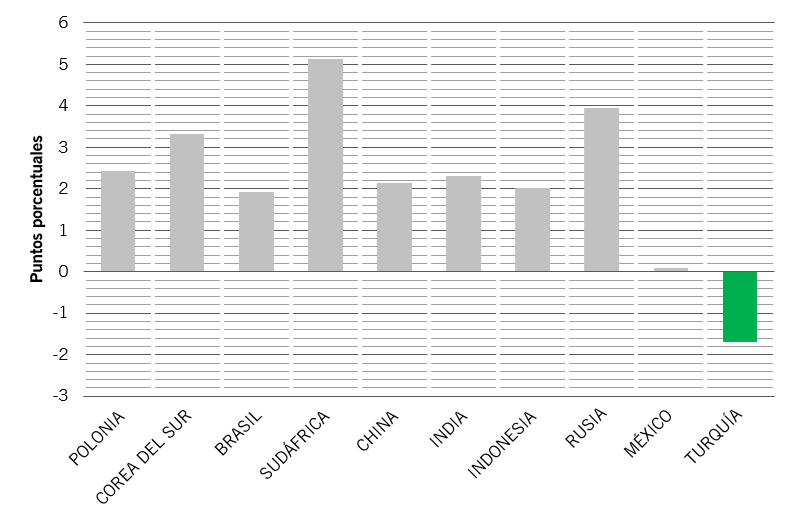

La Fig. 2 muestra nuestras expectativas de cambios en los tipos de interés en el próximo año de acuerdo con nuestros cálculos de valor razonable. Estimamos que los tipos de interés razonables para la mayoría de mercados emergentes será muy superior en 2021. Esto muestra que la mayoría de los bancos centrales no tienen margen para seguir recortando los tipos y deberían volver progresivamente a tipos superiores a medida que se atenúen los efectos económicos de la pandemia.

Los casos más llamativos son Corea del Sur, Sudáfrica y Rusia. Aunque creemos que estos mercados recortaron los tipos de interés con acierto durante el brote, consideramos que deberán empezar a subir los tipos con más rapidez en 2021, ya que se espera que sus economías se recuperen a un ritmo superior.

Sin embargo, es posible que otros bancos centrales deban mantener sus políticas monetarias prácticamente inalteradas en 2021. Esto es especialmente cierto en el caso de México.

Turquía es, una vez más, un caso interesante, ya que nuestro modelo prevé recortes de tipos significativos en 2021, lo que contrasta fuertemente con la recomendación de medidas del trimestre actual.

Esto se explica por el proceso significativamente desinflacionario y la esperada recuperación gradual del crecimiento de la economía, que debería ocurrir el año que viene si las autoridades adoptan las medidas adecuadas para estabilizar la lira y evitar una crisis descontrolada en la balanza de pagos. La materialización de este escenario positivo debería ser positiva para los activos de riesgo turcos el año que viene. En resumen: la situación empeorará antes de llegar a mejorar.

¿Es hora de mirar más allá de los tipos?

Ahora bien, si el margen de movimiento de tipos de interés en los mercados emergentes es cada vez menor, ¿qué ocurre con las herramientas monetarias no convencionales para estimular las economías?

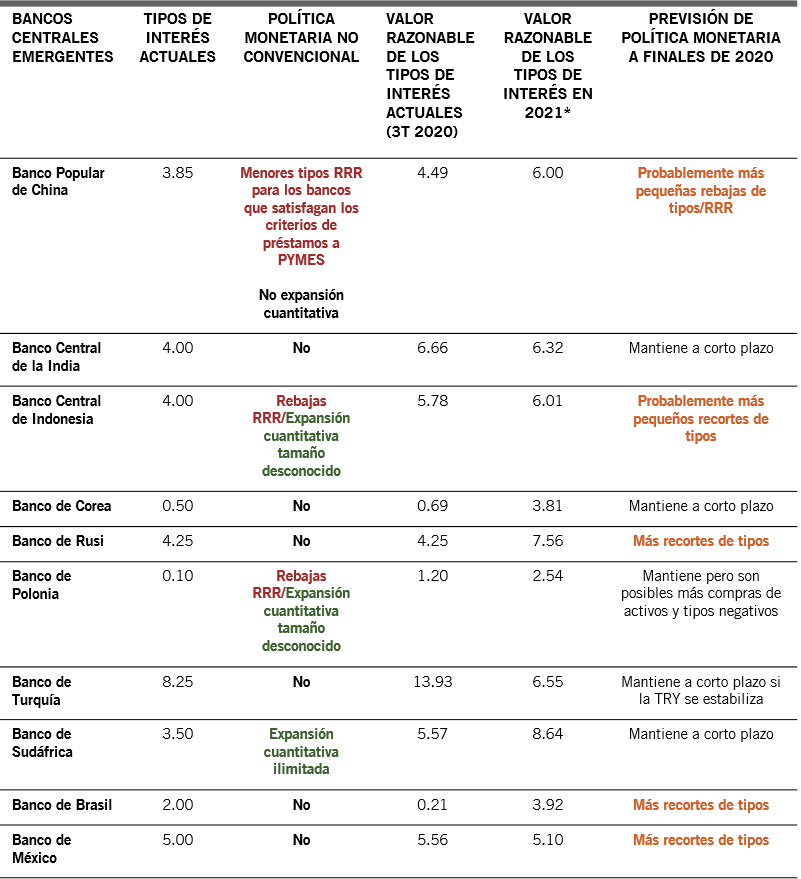

La tabla siguiente muestra que solo los bancos centrales de Sudáfrica, Indonesia y Polonia han optado por un programa de compras de activos (QE) de bonos soberanos en el mercado secundario (y, en el caso de Indonesia, posiblemente incluye bonos corporativos).

La mayoría de los bancos centrales de países emergentes (China, India, Corea, Turquía, Rusia, Brasil y México) no tienen todavía un programa QE. Pese a todo, estos países han presentado distintos planes de refinanciación para ofrecer liquidez en el mercado interbancario, lo que favorece la actividad crediticia entre bancos y hacia la economía real.

Este documento comercial es una publicación de Pictet Asset Management (Europe) S.A. No va dirigido ni deberá ser distribuido a, ni utilizado por ninguna persona o entidad que sea ciudadano o residente de un Estado o que esté domiciliado en algún lugar, Estado, país o jurisdicción en el que dicha distribución, publicación, disponibilidad o uso sea contrario a las leyes o normativas vigentes. Las últimas versiones publicadas del folleto del fondo, dal plantilla precontractual cuando proceda, del Documento de Datos Fundamentales, del informe anual y semestral del fondo, deberán leerse antes de invertir.

Estos documentos están disponibles en inglés sin coste alguno en www.assetmanagement.pictet o en soporte impreso en Pictet Asset Management (Europe) S.A., 6B, rue du Fort Niedergruenewald, L-2226 Luxembourg, o en las oficinas del agente local, distribuidor o agente centralizador del fondo, en su caso.

El Documento de Datos Fundamentales está disponible asimismo en el idioma local de cada país en el que esté registrado el subfondo. El folleto, la plantilla precontractual cuando proceda y los informes anuales y semestrales pueden estar publicados asimismo en otros idiomas; consulte disponibilidad en el sitio web. A efectos de la toma de decisiones en materia de inversión, solo podrán considerarse publicaciones oficiales de los fondos las últimas versiones de los documentos citados.

Un resumen de los derechos de los inversores es disponible (en ingles y en los idiomas de nuestro sitio web) aquí y en www.assetmanagement.pictet en la rubrica "Recursos", en el pie de la página.

La lista de los países en los que está registrado el fondo puede obtenerse en todo momento en Pictet Asset Management (Europe) S.A., que puede tomar la decisión de cancelar los acuerdos adoptados para la comercialización del fondo o sus subfondos en cualquier país determinado.

La información y los datos presentados en este documento no deberán considerarse como una oferta o una incitación para comprar, vender o suscribir títulos u otros instrumentos o servicios financieros.

La información, las opiniones y las estimaciones expresadas en este documento reflejan un juicio emitido en su fecha original de publicación y están sujetas a cambios sin previo aviso. La sociedad gestora no ha tomado ninguna medida para asegurarse de que los valores mencionados en el presente documento son adecuados para un determinado inversor, y este documento no deberá utilizarse como sustituto del ejercicio de un juicio independiente. El tratamiento fiscal depende de las circunstancias particulares de cada inversor y puede cambiar en el futuro.

Antes de tomar una decisión de inversión, se recomienda a todo inversor que verifique si la inversión en cuestión es apropiada, teniendo en cuenta en particular sus conocimientos y su experiencia en materia financiera, sus objetivos de inversión y su situación financiera, o que obtenga asesoramiento profesional cualificado.

El valor y la renta de cualquiera de los títulos o instrumentos financieros mencionados en este documento puede aumentar o disminuir y es posible que los inversores recuperen un importe inferior al que invirtieron originalmente.

Estas pautas de inversión son directrices internas que pueden ser modificadas en cualquier momento y sin previo aviso dentro de los límites establecidos en el folleto del fondo. Los instrumentos financieros mencionados se indican solo a efectos ilustrativos y no deberán considerarse como una oferta directa, una recomendación o un asesoramiento en materia de inversión. Una referencia a un título específico no es una recomendación para comprar o vender dicho título. Las asignaciones reales están sujetas a cambios y pueden haber variado desde la fecha del documento comercial.

Las rentabilidades pasadas no son una garantía ni un indicador fiable de los futuros resultados. Los datos relativos a la rentabilidad no incluyen las comisiones y los gastos cobrados en el momento de la suscripción o reembolso de las participaciones.

Todos los datos de índices mencionados en el presente son propiedad del Proveedor de datos. Los avisos legales del Proveedor de datos están disponibles en assetmanagement.pictet, en el apartado «Recursos» que figura al pie de página.

El presente documento es una comunicación comercial emitida por Pictet Asset Management y no tiene el alcance necesario para cumplir los requisitos establecidos por MiFID II/MiFIR específicamente relacionados con la investigación de inversiones. Este material no contiene suficiente información para respaldar una decisión de inversión y no deberá utilizarse como base para evaluar las ventajas de invertir en alguno de los productos o servicios ofrecidos o distribuidos por Pictet Asset Management.

Pictet AM no ha adquirido ningún derecho o licencia para reproducir las marcas, los logos o las imágenes que aparecen en el presente documento, pero posee los derechos de uso de las marcas de cualquier entidad del grupo Pictet. Solo a efectos ilustrativos.