ISCRIVITI ALLA NOSTRA NEWSLETTER

Ricevi gli ultimi aggiornamenti dal mondo Pictet!

Ricevi gli ultimi aggiornamenti dal mondo Pictet!

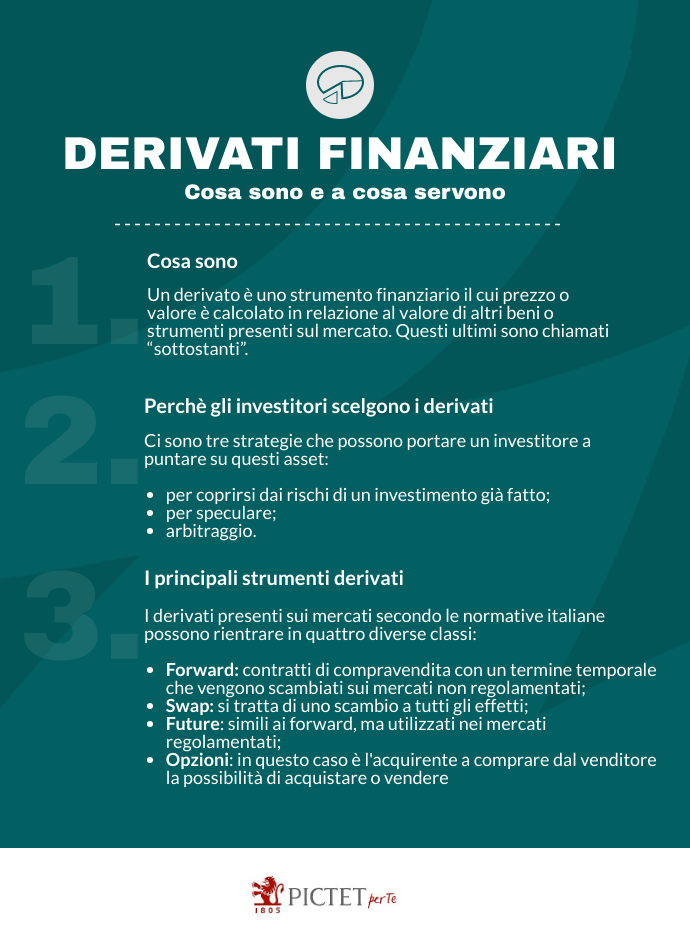

Un derivato, come dice il nome stesso, è uno strumento finanziario il cui prezzo o valore è calcolato in relazione al valore di altri beni o strumenti presenti sul mercato. Questi ultimi sono chiamati “sottostanti” e possono avere diverse forme e caratteristiche: titoli di Stato, oro, azioni, petrolio, altre commodities e altri asset.

Precisiamo subito che i derivati non rappresentano una scelta “classica” di investimento, ma ci sono tre strategie che possono portare un investitore a puntare su questi asset.

I derivati presenti sui mercati (regolamentati e non) sono moltissimi, ma secondo le normative italiane possono rientrare in quattro diverse classi:

Fonte infografica: Pictet AM Italia

Il presente materiale di marketing è emesso da Pictet Asset Management (Europe) S.A. Esso non è indirizzato a, e non è concepito per la distribuzione a o l’utilizzo da parte di, qualsiasi persona o entità avente cittadinanza, residenza o ubicazione in qualsiasi località, Stato, Paese o giurisdizione in cui tale distribuzione, pubblicazione, messa a disposizione o utilizzo sono in contrasto con norme di legge o regolamentari. Prima di effettuare qualsiasi investimento, è necessario leggere l’ultimo prospetto del fondo, del modello precontrattuale se applicabile, del Documento contenente le informazioni chiave, il bilancio annuale e la relazione semestrale. Questi documenti sono disponibili gratuitamente in inglese sul sito www.assetmanagement.pictet, o in forma cartacea presso Pictet Asset Management (Europe) S.A., 6B, rue du Fort Niedergruenewald, L-2226 Lussemburgo, o presso l’ufficio dell’agente locale, del distributore o dell’eventuale agente di centralizzazione del fondo.

Il Documento contenente le informazioni chiave è disponibile anche nella lingua locale di ciascun paese in cui il comparto è registrato. Il prospetto, il modello precontrattuale se applicabile, nonché il bilancio annuale e la relazione semestrale possono essere consultati anche in altre lingue. Si rimanda al sito web per le altre lingue disponibili. Solo la versione più recente di tali documenti è affidabile per prendere le decisioni d’investimento.

La sintesi dei diritti degli investitori (in inglese e nelle diverse lingue del nostro sito Web) è disponibile qui e su www.assetmanagement.pictet nella sezione "Risorse" a piè di pagina.

L’elenco dei Paesi in cui il fondo è registrato può essere ottenuto in qualsiasi momento presso Pictet Asset Management (Europe) S.A., che può decidere di risolvere gli accordi presi per la commercializzazione del fondo o di comparti del fondo in ogni singolo Paese.

Le informazioni e i dati contenuti nel presente documento non costituiscono una offerta o una sollecitazione per l’acquisto, la vendita o la sottoscrizione di titoli o altri strumenti o servizi finanziari.

Tutte le informazioni, le opinioni e le stime qui contenute riflettono un giudizio espresso al momento della pubblicazione e sono suscettibili di modifica senza preavviso. La società di gestione non ha preso alcuna misura atta a garantire che i fondi indicati nel presente documento siano adeguati per un particolare tipo di investitore. Il presente documento non deve pertanto sostituire un giudizio indipendente. Il trattamento fiscale dipende dalla situazione personale dell’investitore e può subire modifiche nel tempo. Prima di prendere qualsiasi decisione d’investimento si raccomanda all’investitore di verificarne l’appropriatezza tenendo conto in particolare della propria conoscenza ed esperienza in materia finanziaria, dei propri obiettivi d’investimento e della propria situazione finanziaria, ricorrendo ove necessario a una consulenza professionale specifica.

Il valore dei titoli o degli strumenti finanziari menzionati nel presente documento, e il reddito che ne deriva, possono tanto aumentare quanto diminuire e vi è la possibilità che l’investitore non ottenga in restituzione l’intero capitale originariamente investito.

Le presenti linee guida per gli investimenti sono linee guida interne soggette a cambiamento in qualsiasi momento e senza preavviso, nei limiti del prospetto del fondo. Gli strumenti finanziari menzionati vengono indicati unicamente per finalità illustrative e non devono essere considerati come una offerta diretta, una raccomandazione d’investimento o una consulenza per gli investimenti. Il riferimento a un titolo specifico non costituisce una raccomandazione per l'acquisto o la vendita dello stesso. Le allocazioni effettive sono soggette a cambiamenti e potrebbero essere cambiate dalla data del materiale di marketing.

Le performance del passato non sono indicative e non costituiscono una garanzia dei rendimenti futuri. I dati relativi alla performance non comprendono le commissioni e gli altri oneri addebitati al momento della sottoscrizione o del rimborso delle quote o azioni.

Tutti i dati dell’indice qui riportati restano di proprietà del Fornitore dei dati. Le Note legali del Fornitore dei dati sono disponibili su assetmanagement.pictet nella sezione "Risorse" a piè di pagina.

Il presente documento è una comunicazione di marketing emessa da Pictet Asset Management e non rientra nel campo di applicazione dei requisiti MiFID II/MiFIR specificamente collegati alla ricerca per gli investimenti. Questo materiale non contiene informazioni sufficienti per supportare una decisione d’investimento e non deve costituire la base per valutare i meriti di un investimento in qualsiasi prodotto o servizio offerto o distribuito da Pictet Asset Management.

Pictet non ha acquisito i diritti o l’autorizzazione per riprodurre i marchi commerciali, i logo o le immagini riportati in questo documento, a parte il suo diritto di utilizzare i marchi commerciali del Gruppo Pictet. Unicamente per finalità illustrative.