Wählen Sie Ihr Anlegerprofil:

Dieser Inhalt ist nur für Anleger mit folgendem Profil bestimmt: Finanzintermediär und Institutionelle Investoren und Consultants

Sind Sie ein Privatanleger?

Handelskrieg zwischen USA und China: Warum China es mit seiner Politik schafft auf Wachstumskurs zu bleiben.

Eine stärker auf Wachstumsförderung ausgerichtete Fiskal- und Geldpolitik dürfte dem chinesischen BIP-Wachstum im kommenden Jahr wichtige Impulse geben.

CHINA REAGIERT AUF US-HANDELSZÖLLE

Vor dem Hintergrund der auferlegten US-Handelszölle gehen wir davon aus, dass die chinesische Fiskal- und Geldpolitik stärker auf Wachstumsförderung ausgerichtet sein wird. Infolgedessen dürfte das BIP im kommenden Jahr um zusätzliche 0,5% steigen. Dennoch glauben wir, dass es sicherlich länger dauern wird, bis die Konjunkturbelebungsmassnahmen der Regierung in Peking greifen, und sie auch nicht ganz so viel Schlagkraft haben werden wie in früheren Lockerungszyklen.

Handelspolitik

Während China seine Zölle auf US-Einfuhrwaren im Wert von 110 Mrd. USD bereits auf bis zu 25% erhöht hat, hat das Land seine Einfuhrzölle, mit denen es chinesische Importeure, Unternehmen und Verbraucher belastet, gesenkt und plant weitere Senkungen. Berücksichtigt man auch die Senkung der Meistbegünstigungszölle (MFN), die am 1. November fällig sind, so hat China seine durchschnittlichen MFN-Zölle von 9,9% auf 7,5% herabgesetzt. Durch niedrigere Zollabgaben auf Einfuhren aus anderen Ländern werden Abgabenpflichtige entlastet, die durch höhere US-Zölle belastet werden.

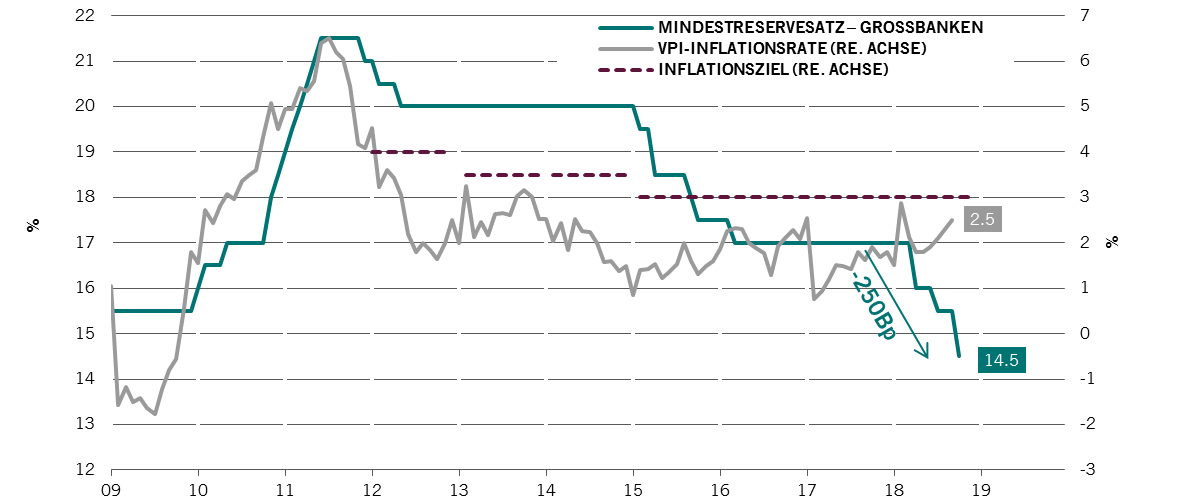

Geldpolitik

Mit der Senkung seines Mindestreservesatzes um 250 Bp seit April hat China ein deutliches Signal ausgesendet. Die Investitionsausgaben im Bereich Immobilien und Produktion sind im 3. Quartal bereits gestiegen. Wir gehen davon aus, dass der Reservesatz bis März 2019 um weitere 100 Bp gesenkt wird.

Fiskalpolitik

Teil des Instrumentariums ist auch eine proaktivere Fiskalpolitik in der Gestalt einer Steuersenkung von 1,3 Bio. RMB für das Gesamtjahr. Dies entspricht fast 2% des BIP von 2017, davon resultieren etwa 500 Mrd. RMB aus einer Senkung der Einkommensteuer mit Wirkung zum 1. Oktober.

Für 2019 ist mit weiteren Massnahmen zu rechnen, insbesondere mit der steuerlichen Förderung von Infrastrukturinvestitionen sowie der Senkung der Mehrwertsteuer und der Körperschaftsteuer.

EIN STEINIGER WEG: KAPITALABFLÜSSE, INFLATION UND SCHULDENABBAU

China muss bei der Ausweitung seiner fiskal- und geldpolitischen Massnahmen drei grosse Hürden überwinden:

- Zinsdifferenz China-USA (Spread der 10-jährigen Anleihen mit 40 Bp auf 7-Jahres-Tief) und Risiko von Kapitalabflüssen

- VPI-Inflation auf 7-Monats-Hoch

- Schuldenabbau: Inländisches Gesamtfinanzierungsvolumen auf Rekordhoch

China hat die Kapitalkontrollen bereits verschärft, um die erste Hürde zu überwinden. Der Anstieg der Inflation wird von der Politik als temporär betrachtet, zumal das Ziel von 3% noch nicht erreicht ist. Dieses Thema steht daher nicht im Vordergrund. Schuldenabbau dürfte erst wieder betrieben werden, wenn die handelspolitischen Spannungen nachlassen, da kurzfristiges Wachstum momentan oberste Priorität hat.

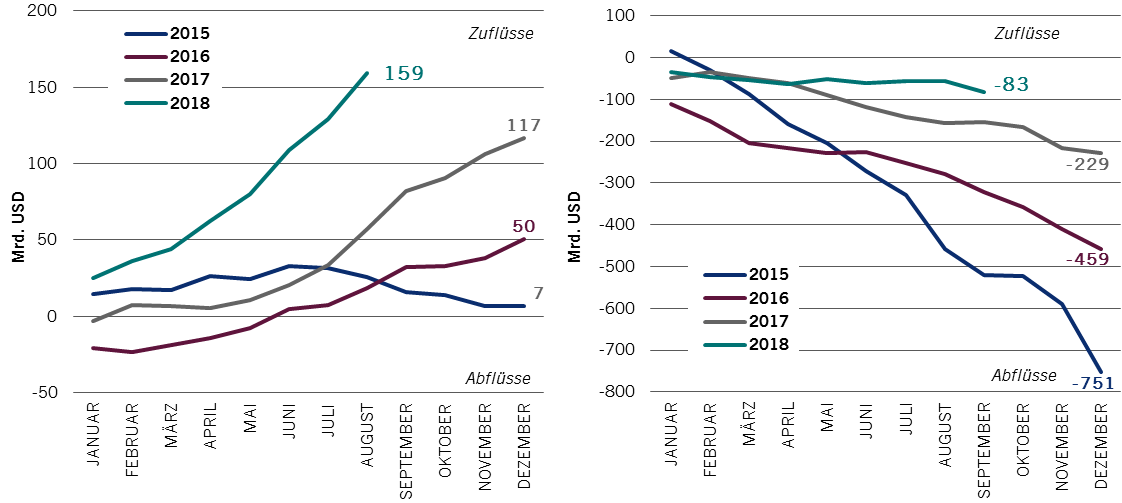

Abb. links

Quelle: Pictet Asset Management, International Institute of Finance (IIF). * Nettokäufe von Aktien und Anleihen durch gebietsfremde Anleger. IIF Portfolio Flows Tracker.

Abb. rechts

Quelle: Pictet Asset Management, CEIC, Datastream. * Veränderung der Devisenreserven (ohne Währungsbewertungseffekt), bereinigt um Leistungsbilanztransaktionen und Netto-Direktinvestitionsströme.

Bislang scheinen die Massnahmen Wirkung zu zeigen und die Anleger sind an Bord geblieben. Die chinesischen Kapitalabflüsse sind zwar im September gestiegen, aber aufgrund der Kapitalkontrollen weiterhin überschaubar – gegenüber 2017 haben sie sich sogar halbiert (Abb. rechts). Hinzu kommt, dass sich die ausländischen Zuflüsse im selben Zeitraum verdreifacht haben (Abb. links).

Berücksichtigt man auch die erwartete Aufnahme der chinesischen Finanzmärkte in die breiteren Marktindizes, wird deutlich, dass das Vertrauen der Anleger in China weiterhin hoch ist.

EINSCHÄTZUNG UNSERES EMERGING EQUITY TEAMS

Von Avo Ora, Head of Asia (ex-Japan) Equities

Wie oben bereits geschildert, wird China weitreichende politische Massnahmen ergreifen, um den Auswirkungen der US-Zölle zu begegnen.

Die chinesische Regierung konnte sich aufgrund der ausgleichenden Schwäche des RMB gegenüber dem US-Dollar alle Optionen offen lassen, aber dies wird nicht von Dauer sein.

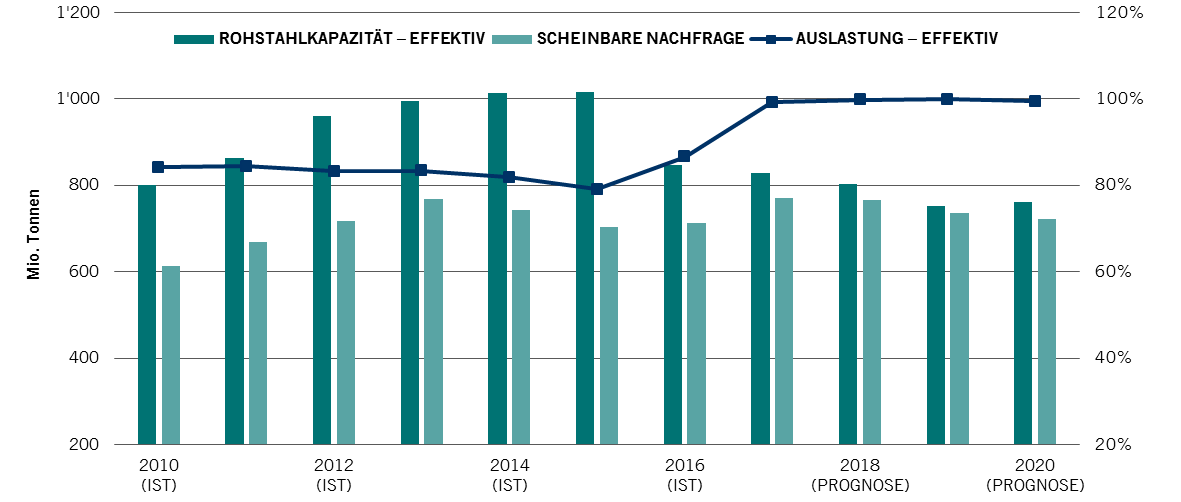

Die Massnahmen, die am wahrscheinlichsten sind, nämlich geldpolitische Lockerung und fiskalpolitische Anreize, kommen in der Regel festverzinslichen Anlagen zugute. Das ist ein weiteres Argument für unser Engagement in Unternehmen aus dem Baugewerbe – das eine ein Zementhersteller, das andere ein Stahlproduzent. Diese Unternehmen sind nicht nur attraktiv bewertet, sondern sie können jetzt noch mehr freien Cashflow generieren, weil das Angebot aufgrund der von den chinesischen Behörden eingeführten Umweltbeschränkungen knapper wird.

Wir glauben, dass angebotsseitige Reformen weiter vorangetrieben werden, und zusätzliche Anreize dürften sich positiv auf die Bautätigkeit auswirken.

MARKTBEOBACHTUNG

30.09.2018

Diese Marketingunterlage wird von Pictet Asset Management (Europe) S.A. herausgegeben. Sie ist nicht für die Verteilung an oder die Verwendung durch Personen oder Einheiten bestimmt, die die Staatsangehörigkeit oder den Wohn- oder Geschäftssitz oder das Domizil in einem Ort, Staat, Land oder Gerichtskreis haben, in denen eine solche Verteilung, Veröffentlichung, Bereitstellung oder Verwendung gegen Gesetze oder andere Bestimmungen verstößt. Vor Tätigung einer Anlage müssen die jeweils neueste Version des Fondsprospekts, der vorvertraglichen Informationen (falls zutreffend), des Basisinformationsblatts und des Jahres- und Halbjahresberichts gelesen werden.

Diese Unterlagen sind auf Englisch kostenlos unter www.assetmanagement.pictet oder auf Papier bei Pictet Asset Management (Europe) S.A., 6B, rue du Fort Niedergruenewald, L-2226 Luxembourg, oder in der Geschäftsstelle des Lokalvertreters, Vertriebsträgers oder gegebenenfalls des Zentralvertreters des Fonds erhältlich.

Das Basisinformationsblatt liegt auch in der lokalen Sprache des jeweiligen Landes auf, in dem der Teilfonds zugelassen ist. Der Prospekt, die vorvertraglichen Informationen falls zutreffend, und der Jahres- und Halbjahresbericht können auch in anderen Sprachen vorliegen. Bitte prüfen Sie auf der Website nach, welche weiteren Sprachen verfügbar sind. Nur die jeweils neuste Fassung dieser Unterlagen kann als Basis für Anlageentscheidungen dienen.

Die Zusammenfassung der Anlegerrechte (in Englisch und in den verschiedenen Sprachen unserer Website) finden Sie hier und auf www.assetmanagement.pictet unter der Rubrik “Ressourcen“ am Ende der Seite.

Die Liste der Länder, in denen der Fonds zugelassen ist, ist jederzeit bei Pictet Asset Management (Europe) S.A. erhältlich, die jederzeit beschließen kann, die Vermarktung des Fonds oder der Teilfonds des Fonds in einem bestimmten Land zu beenden.

Die im vorliegenden Dokument enthaltenen Informationen und Daten stellen in keinem Fall ein Kauf- oder Verkaufsangebot oder eine Aufforderung zur Zeichnung von Wertpapieren oder Finanzinstrumenten oder Finanzdienstleistungen dar.

Im Übrigen spiegeln die hier wiedergegebenen Informationen, Meinungen und Schätzungen eine Beurteilung zum Veröffentlichungsdatum wider und können ohne besondere Benachrichtigung geändert werden. Verwaltungsgesellschaft bietet keinerlei Gewähr, dass die in dieser Marketing-Unterlage erwähnten Wertpapiere sich für einen bestimmten Investor eignen. Diese Unterlage kann nicht als Ersatz einer unabhängigen Beurteilung dienen. Die steuerliche Behandlung hängt von der Situation der einzelnen Investoren ab und kann sich im Laufe der Zeit ändern. Jeder Anleger sollte unter Berücksichtigung seiner Anlageziele und seiner finanziellen Lage vor jeder Anlageentscheidung prüfen, ob die Anlage für ihn geeignet ist und er über ausreichende Finanzkenntnisse und Erfahrung dafür verfügt oder ob eine professionelle Beratung erforderlich ist.

Der Wert und die Erträge der in dieser Unterlage erwähnten Wertpapiere und Finanzinstrumente können sinken oder steigen. Folglich laufen Anleger die Gefahr, dass sie weniger zurück erhalten, als sie ursprünglich investiert haben.

Diese Anlagerichtlinien sind interne Festlegungen, die jederzeit und ohne vorherige Ankündigung in den Grenzen des Fondsprospekts geändert werden können. Die genannten Finanzinstrumente werden nur zu Illustrationszwecken herangezogen und verstehen sich weder als direktes Angebot noch als Anlageempfehlung oder -beratung. Der Hinweis auf ein bestimmtes Wertpapier stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die effektiven Allokationen unterliegen Änderungen und könnten sich seit dem Datum des Marketingmaterials geändert haben.

In der Vergangenheit erzielte Resultate geben keine zuverlässigen Anhaltspunkte über die zukünftige Entwicklung. Bei der Zeichnung oder Rücknahme belastete Provisionen/Kommissionen und Gebühren sind nicht in der Performance enthalten.

Sämtliche hier erwähnten Indexdaten bleiben Eigentum des Datenanbieters. Die Haftungsausschlüsse der Datenanbieter (Data Vendor Disclaimers) finden Sie auf assetmanagement.pictet unter „Wissenswertes“ im Fußzeilenbereich der Internetseite.

Diese Unterlage ist eine von Pictet Asset Management herausgegebene Marketing-Mitteilung und liegt ausserhalb des Anwendungsbereichs der MiFID-II- bzw. MiFIR-Anforderungen zur Wertpapieranalyse. Sie enthält nicht ausreichend Informationen, um als Grundlage für Anlageentscheidungen oder für die Einschätzung der Vorteile einer Anlage in von Pictet Asset Management angebotenen bzw. vertriebenen Produkten oder Dienstleistungen zu dienen.

Pictet AM hat weder die Rechte noch die Lizenz zur Wiedergabe der Handelsmarken, Logos oder Bilder erworben, die in diesem Dokument dargestellt sind, aber sie hat das Recht, Handelsmarken aller Gesellschaften der Pictet-Gruppe zu verwenden. Nur zu Illustrationszwecken.