Asset-Allocation: Positiv denken

Der Start ins neue Jahr war ausnahmsweise einmal recht positiv – zumindest was die Weltwirtschaft betrifft. Die sich verlangsamende Inflation scheint einen geldpolitischen Schwenk hin zu Zinssenkungen zu rechtfertigen, und das Wachstum war robust genug, um eine harte Landung der Wirtschaft abzuwenden.

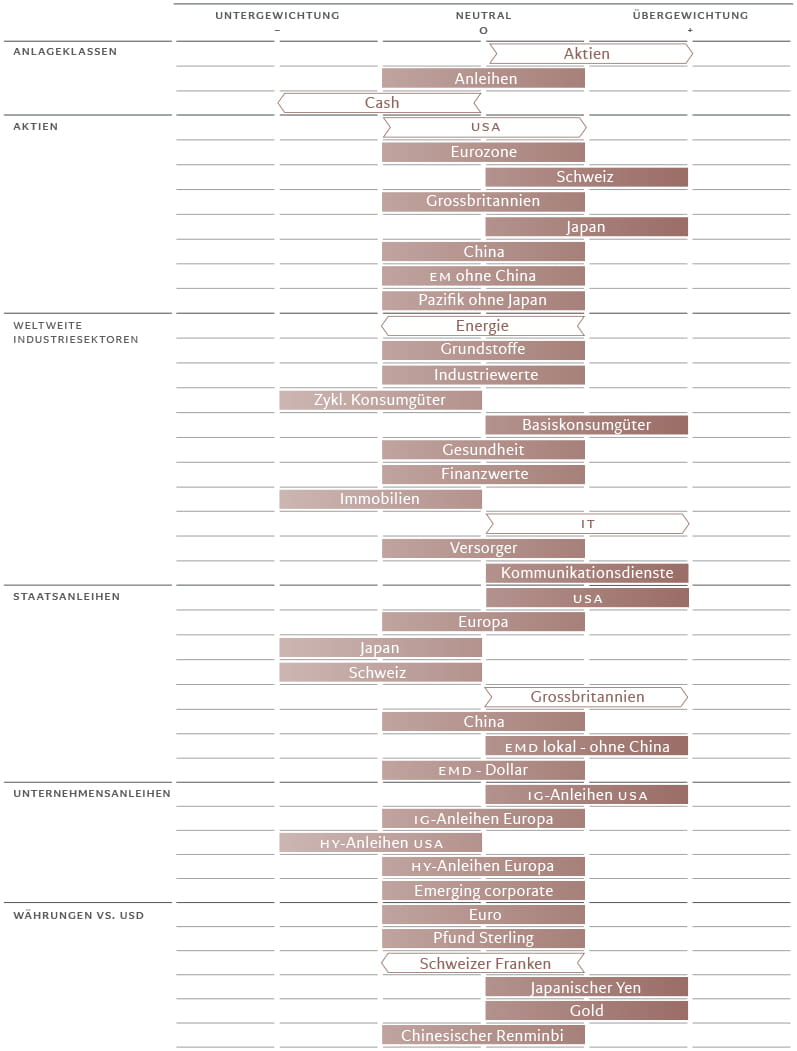

Solange dieses Goldlöckchen-Szenario anhält, dürften riskantere Anlagen profitieren. Daher stufen wir globale Aktien auf übergewichtet hoch und gleichen dies mit einer Untergewichtung des Cash aus. Mit den ersten Zinssenkungen wird das Halten von Liquidität oder gleichwertigen Anlagen immer unattraktiver. In Anleihen bleibt wir neutral gewichtet.

Wir betrachten diese Allokation als eine kurzfristige Massnahme. So wie Goldlöckchens Brei nicht ewig die perfekte Temperatur hat, glauben wir, dass sich die globale Wirtschaft irgendwann abkühlen wird und Anleihen wieder die Oberhand über Aktien gewinnen werden.

Unser globaler Frühindikator für die Wirtschaftstätigkeit deutet auf eine wahrscheinliche Abkühlung in der zweiten Jahreshälfte hin. Wir gehen davon aus, dass das Wachstum in den Industrieländern im Jahr 2024 nur noch 0,9% betragen wird – etwa halb so viel wie im Vorjahr.

Japan ist nach wie vor das einzige Industrieland, das nach unserem makroökonomischen Modell positiv abschneidet, wobei das kräftige Lohnwachstum und die potenzielle Erholung des globalen Handels für kräftigen Rückenwind sorgen.

Auch die US-Wirtschaft hält sich bisher relativ gut, was den Aktienmarkt in nächster Zeit beflügeln dürfte. Die Umfragedaten werden jedoch zunehmend düsterer, und wir gehen davon aus, dass sich die Dynamik im Konsumsektor und bei Nicht-Wohnungsbauinvestitionen bald verschlechtern wird. Das könnte die US-Notenbank zu einer Zinssenkung veranlassen.

Das Wachstum in der Eurozone hingegen wird wahrscheinlich schwach, wenn auch stabil ausfallen.

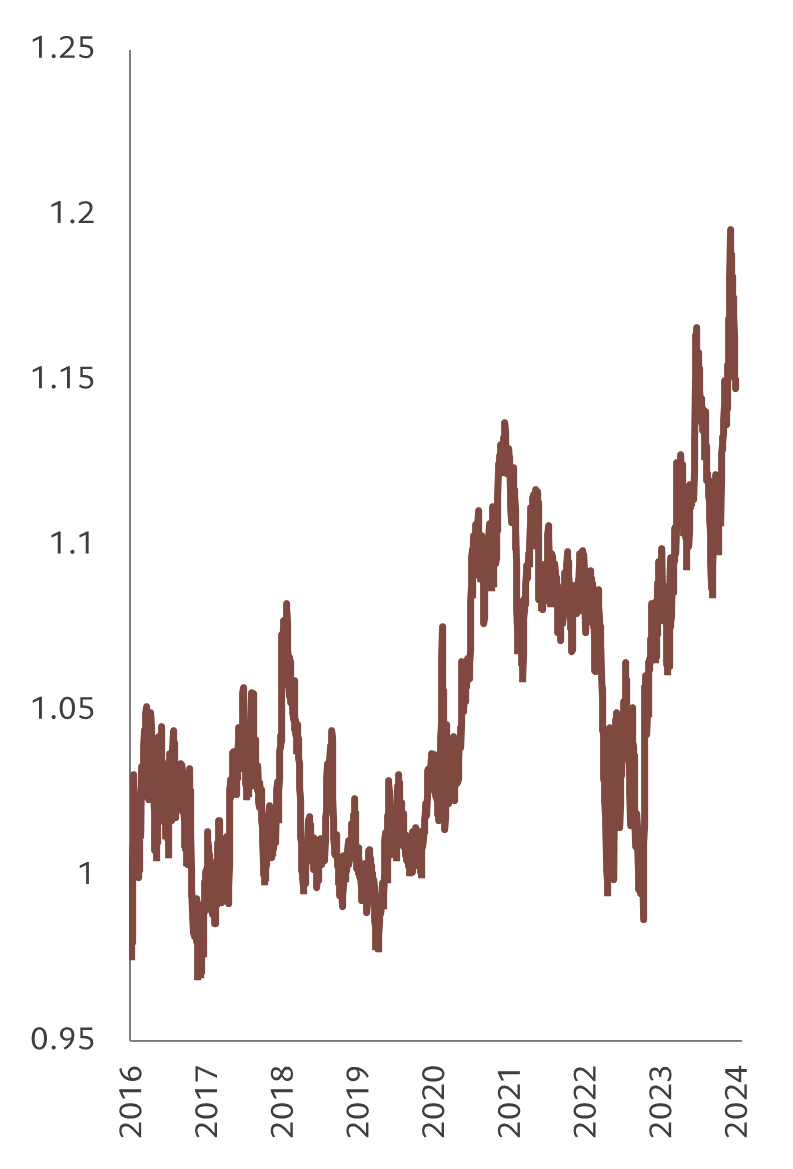

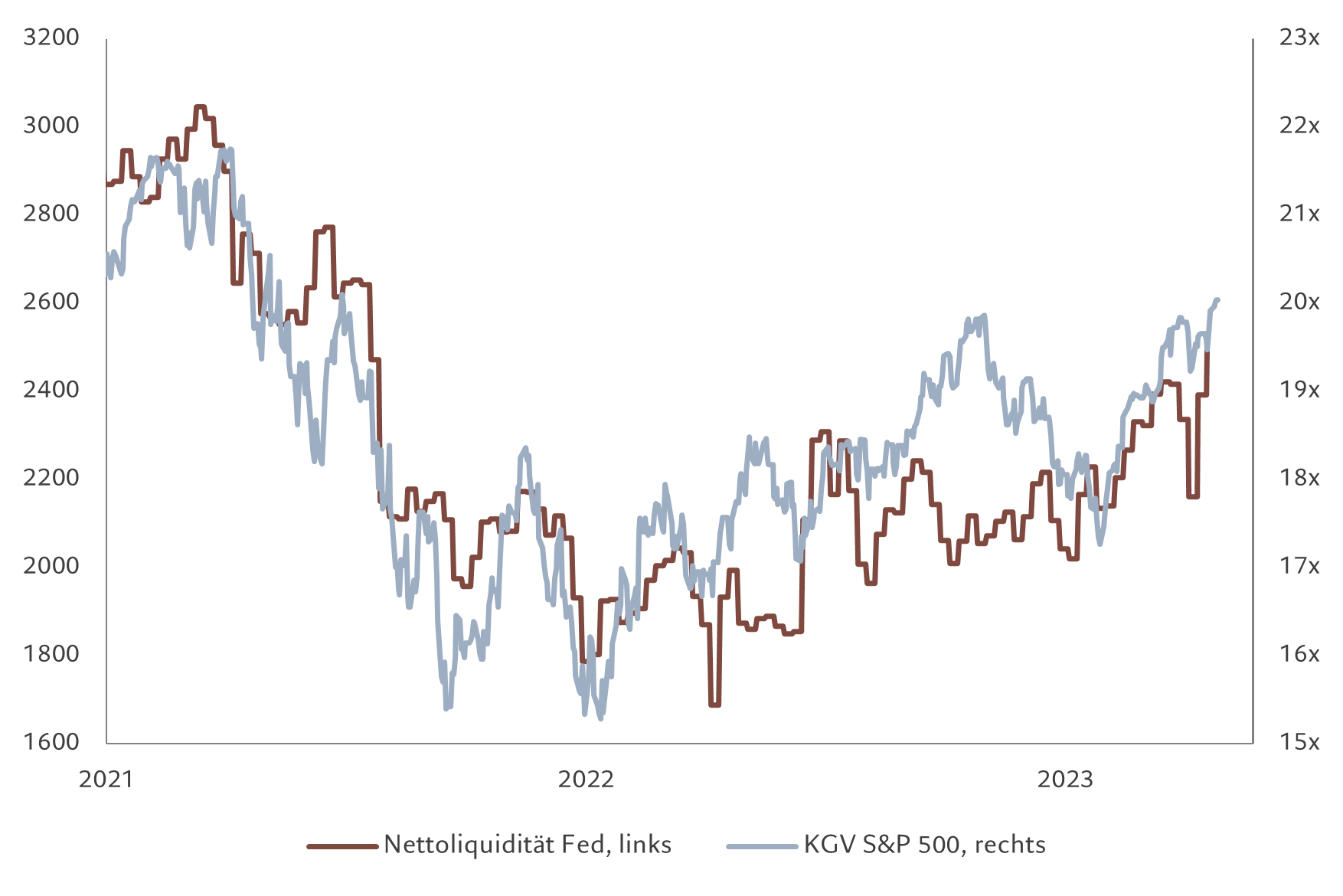

Unsere Liquiditätsindikatoren zeigen, dass die Bedingungen für Aktien, insbesondere für US-Titel, bis zum Ende des ersten Quartals günstig bleiben werden. Das quantitative Straffungsprogramm der Fed hat keine Wirkung gezeigt, was darauf zurückzuführen ist, dass die Finanzinstitute ihre bei der Notenbank geparkten überschüssigen Barmittel abgezogen haben (siehe Abb. 2). Das hat dazu beigetragen, dass sich riskante Anlagen besser entwickelt haben als Cash, wodurch ein gewisses Mass an geldpolitischer Stimulation, der sogenannte „Policy Put“, wiederhergestellt wurde. Unsere Analyse deutet darauf hin, dass der Anstieg der Nettoliquidität, also die zusätzliche Geldmenge, die die Zentralbank der Wirtschaft für Investitionen und Ausgaben zur Verfügung stellt, sich mit der Entwicklung des S&P 500 deckt, der sich in Richtung der Marke von 5.000 bewegt.

Die Situation wird sich wahrscheinlich ändern, sobald das US-Finanzministerium statt T-Bills Anleihen mit längeren Laufzeiten emittiert, was unserer Einschätzung nach im zweiten Quartal 2024 der Fall sein wird. Das wird zu einem deutlich langsameren Abbau der Reverse-Repo-Fazilität der Fed, zu einem Nettoabfluss von Liquidität aus dem Finanzsystem und vermutlich zu einem Anstieg der Risikoprämien führen.

Die Nettoliquidität der Fed bezieht sich auf die Zuführung oder den Entzug von Liquidität aus dem Finanzsystem. Quelle: Refinitiv Datastream, Pictet Asset Management. Daten beziehen sich auf den Zeitraum 13.12.2019–23.01.2024.

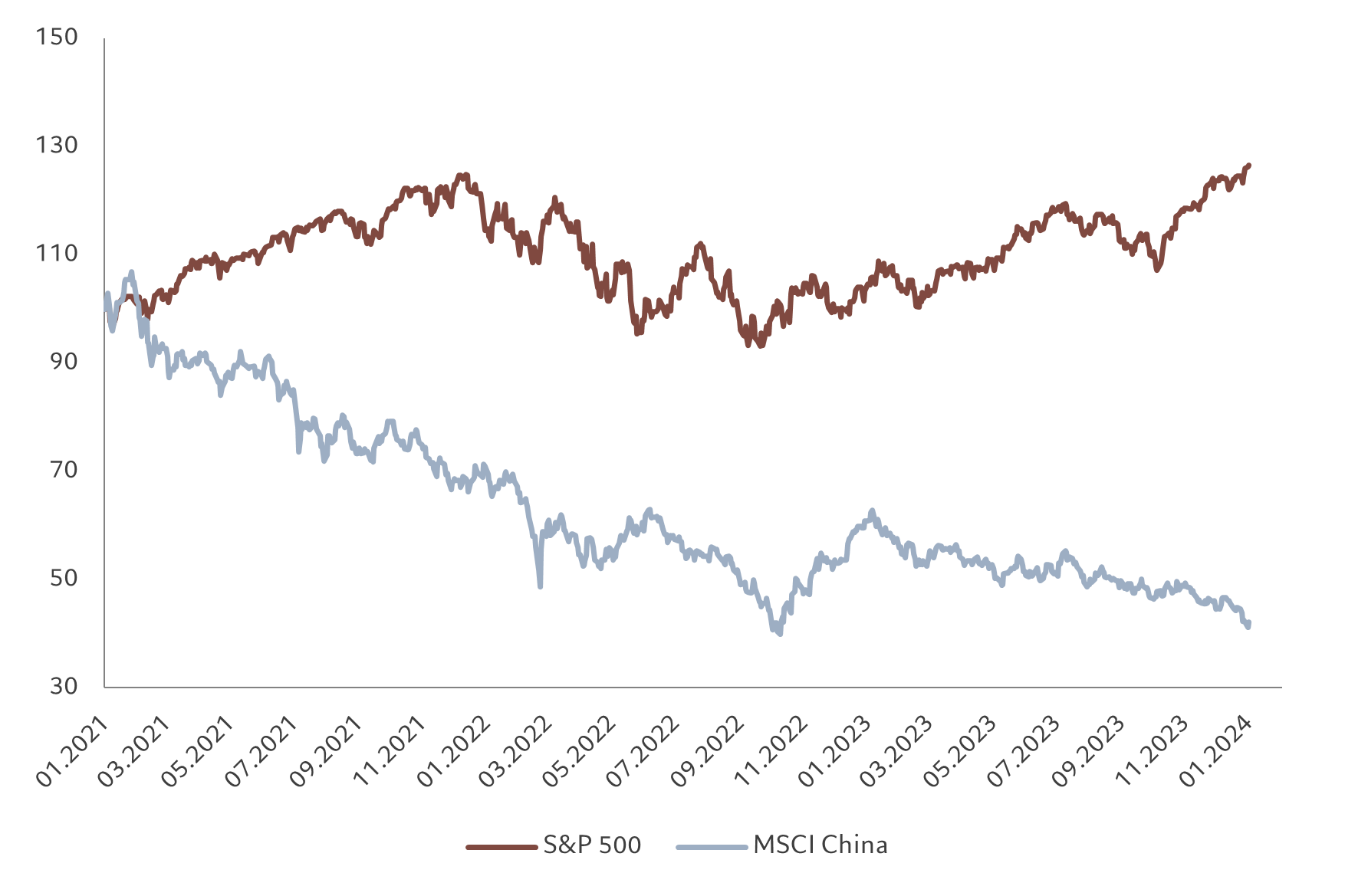

Ab diesem Punkt werden die überzogenen Aktienbewertungen vermutlich nicht mehr lange nachhaltig sein. US-Aktien erscheinen teuer, sie werden mit einem KGV von 20 für die nächsten 12 Monate gehandelt – ein Niveau, das abgesehen von der Dotcom-Blase eine Seltenheit ist. Die verbesserten Ertragsaussichten entschädigen ein wenig, insbesondere im Technologiesektor (und folglich den USA), aber das Aufwärtspotenzial ist angesichts der eingepreisten hochgesteckten Erwartungen begrenzt; das vom Konsens erwartete Wachstum des Gewinns je Aktie für den US-Markt liegt bei über 10%, während wir von 4% ausgehen.

Unsere taktische Präferenz für Aktien wird auch durch positive markttechnische Signale gestützt, insbesondere durch starke Trends in den USA und Japan. Die Stimmungsindikatoren haben sich aus der Euphorie heraus normalisiert, und die Anlegerpositionierung zeigt ein Gleichgewicht zwischen Kauf- und Verkaufsoptionen bzw. zwischen Investoren, die auf eine Markterholung setzen, und solchen, die sich auf eine Talfahrt einstellen.