Secular Outlook 2023

Garantizar rendimientos anuales de un solo dígito en una cartera diversificada podría resultar una tarea inusualmente compleja en los próximos cinco años, en gran parte debido a la volatilidad de la inflación y a una intervención estatal más enérgica

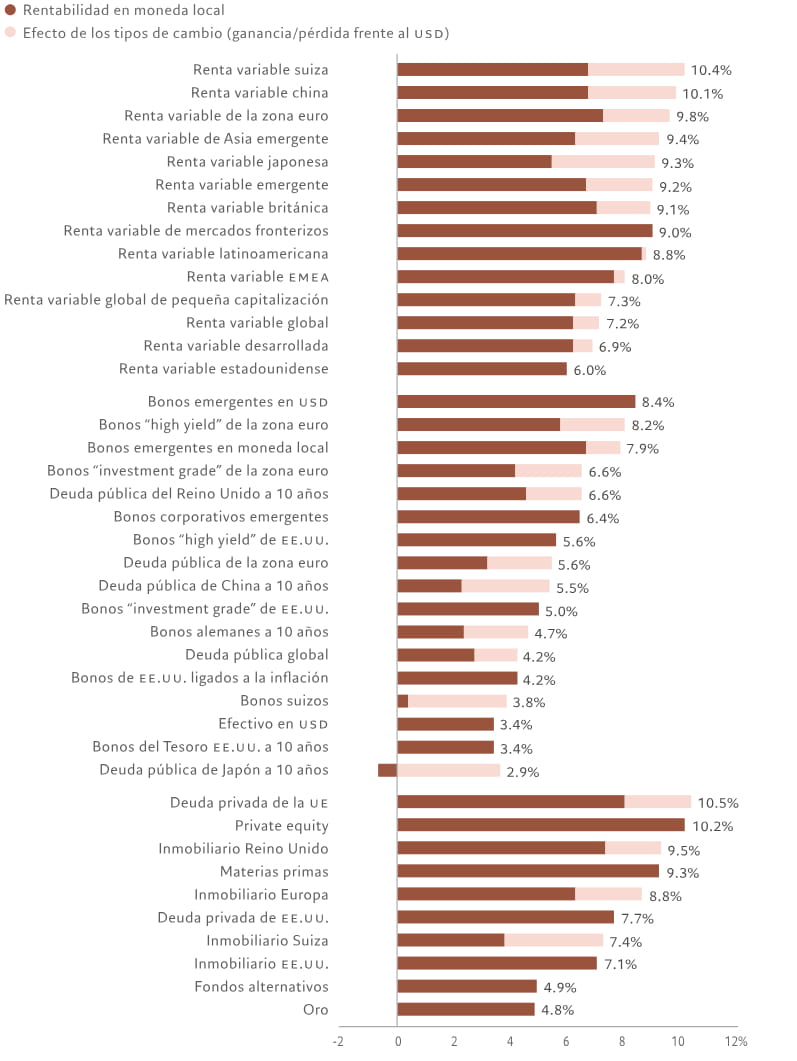

1. Panorama general: proyecciones de rentabilidad para los próximos cinco años

Será necesario reformar las estrategias de inversión durante los próximos cinco años. Y por varias razones. El crecimiento económico durante el resto de esta década será persistentemente inferior a la media, ya que probablemente la inflación –aunque en retroceso– será inusualmente volátil. Por otra parte, la mayor intervención estatal en la economía –en sectores tales como los de tecnologías limpias, semiconductores y defensa– no solo aumentará la carga de la deuda pública, sino que también podría incrementar el riesgo de errores políticos y de mala asignación de capital.

Los vientos en contra serán aún más fuertes cuando los efectos de la débil productividad, la escasez de mano de obra y el endurecimiento de las condiciones financieras empiecen a manifestarse con mayor intensidad. Sin embargo, los inversores ágiles, así como aquellos dispuestos a aventurarse más allá de los caminos trillados de los mercados de renta variable desarrollada, siguen disponiendo de varias oportunidades potencialmente rentables.

|

Oportunidades

|

Amenazas

|

2. Tendencias seculares

Un Estado más intervencionista

Impactados por las experiencias de la pandemia de coronavirus y la guerra de Ucrania, los gobiernos están dando prioridad a la resistencia interna y a la defensa nacional.

Las renovadas rivalidades geopolíticas reconfigurarán el comercio mundial. Los sectores que atraen la mayor parte de las subvenciones estatales –como los de semiconductores, tecnología verde, ciberseguridad y defensa– podrían mejorar su situación.

No obstante, el panorama general es de mayor riesgo para los inversores. La probabilidad de que se cometan errores en políticas económicas aumentará a medida que los gobiernos y los organismos reguladores intervengan en la gestión de sus economías.

La inflación disminuirá, pero también será más volátil

Esperamos que la inflación vuelva a niveles compatibles con los objetivos de los bancos centrales en los próximos cinco años. Pero se pagará un precio por ello: la tasa de inflación será bastante más volátil.

Las rentabilidades de las carteras tradicionales serán más bajas. En consecuencia, las economías crecerán por debajo de su tendencia a largo plazo, mientras que las rentabilidades de las carteras equilibradas tradicionales también serán inferiores a la media histórica.

Prepárese para la escasez de mano de obra

El envejecimiento de la población y la transición hacia el trabajo flexible están agravando la escasez de mano de obra en todo el mundo. Esto ya está disminuyendo la productividad y reduciendo el potencial de crecimiento a largo plazo de la economía mundial. La disminución de la población de China empeorará aún más la situación.

La adopción de la automatización podría convertirse en una prioridad más urgente.

Para evitar un estancamiento económico prolongado habrá que recurrir aún más a la automatización y el aprendizaje automático para impulsar la productividad.

La transición tecnológica, no obstante, será un proceso largo y complicado.

Este documento comercial es una publicación de Pictet Asset Management (Europe) S.A. No va dirigido ni deberá ser distribuido a, ni utilizado por ninguna persona o entidad que sea ciudadano o residente de un Estado o que esté domiciliado en algún lugar, Estado, país o jurisdicción en el que dicha distribución, publicación, disponibilidad o uso sea contrario a las leyes o normativas vigentes. Las últimas versiones publicadas del folleto del fondo, dal plantilla precontractual cuando proceda, del Documento de Datos Fundamentales, del informe anual y semestral del fondo, deberán leerse antes de invertir.

Estos documentos están disponibles en inglés sin coste alguno en www.assetmanagement.pictet o en soporte impreso en Pictet Asset Management (Europe) S.A., 6B, rue du Fort Niedergruenewald, L-2226 Luxembourg, o en las oficinas del agente local, distribuidor o agente centralizador del fondo, en su caso.

El Documento de Datos Fundamentales está disponible asimismo en el idioma local de cada país en el que esté registrado el subfondo. El folleto, la plantilla precontractual cuando proceda y los informes anuales y semestrales pueden estar publicados asimismo en otros idiomas; consulte disponibilidad en el sitio web. A efectos de la toma de decisiones en materia de inversión, solo podrán considerarse publicaciones oficiales de los fondos las últimas versiones de los documentos citados.

Un resumen de los derechos de los inversores es disponible (en ingles y en los idiomas de nuestro sitio web) aquí y en www.assetmanagement.pictet en la rubrica "Recursos", en el pie de la página.

La lista de los países en los que está registrado el fondo puede obtenerse en todo momento en Pictet Asset Management (Europe) S.A., que puede tomar la decisión de cancelar los acuerdos adoptados para la comercialización del fondo o sus subfondos en cualquier país determinado.

La información y los datos presentados en este documento no deberán considerarse como una oferta o una incitación para comprar, vender o suscribir títulos u otros instrumentos o servicios financieros.

La información, las opiniones y las estimaciones expresadas en este documento reflejan un juicio emitido en su fecha original de publicación y están sujetas a cambios sin previo aviso. La sociedad gestora no ha tomado ninguna medida para asegurarse de que los valores mencionados en el presente documento son adecuados para un determinado inversor, y este documento no deberá utilizarse como sustituto del ejercicio de un juicio independiente. El tratamiento fiscal depende de las circunstancias particulares de cada inversor y puede cambiar en el futuro.

Antes de tomar una decisión de inversión, se recomienda a todo inversor que verifique si la inversión en cuestión es apropiada, teniendo en cuenta en particular sus conocimientos y su experiencia en materia financiera, sus objetivos de inversión y su situación financiera, o que obtenga asesoramiento profesional cualificado.

El valor y la renta de cualquiera de los títulos o instrumentos financieros mencionados en este documento puede aumentar o disminuir y es posible que los inversores recuperen un importe inferior al que invirtieron originalmente.

Estas pautas de inversión son directrices internas que pueden ser modificadas en cualquier momento y sin previo aviso dentro de los límites establecidos en el folleto del fondo. Los instrumentos financieros mencionados se indican solo a efectos ilustrativos y no deberán considerarse como una oferta directa, una recomendación o un asesoramiento en materia de inversión. Una referencia a un título específico no es una recomendación para comprar o vender dicho título. Las asignaciones reales están sujetas a cambios y pueden haber variado desde la fecha del documento comercial.

Las rentabilidades pasadas no son una garantía ni un indicador fiable de los futuros resultados. Los datos relativos a la rentabilidad no incluyen las comisiones y los gastos cobrados en el momento de la suscripción o reembolso de las participaciones.

Todos los datos de índices mencionados en el presente son propiedad del Proveedor de datos. Los avisos legales del Proveedor de datos están disponibles en assetmanagement.pictet, en el apartado «Recursos» que figura al pie de página.

El presente documento es una comunicación comercial emitida por Pictet Asset Management y no tiene el alcance necesario para cumplir los requisitos establecidos por MiFID II/MiFIR específicamente relacionados con la investigación de inversiones. Este material no contiene suficiente información para respaldar una decisión de inversión y no deberá utilizarse como base para evaluar las ventajas de invertir en alguno de los productos o servicios ofrecidos o distribuidos por Pictet Asset Management.

Pictet AM no ha adquirido ningún derecho o licencia para reproducir las marcas, los logos o las imágenes que aparecen en el presente documento, pero posee los derechos de uso de las marcas de cualquier entidad del grupo Pictet. Solo a efectos ilustrativos.