Wählen Sie Ihr Anlegerprofil:

Dieser Inhalt ist nur für Anleger mit folgendem Profil bestimmt: Finanzintermediär und Privatanleger

Sind Sie ein Institutionelle Investoren und Consultants?

Wir lüften das Geheimnis um nachhaltige Investments

Nachhaltig zu investieren bedeutet viel mehr als einfach nur „verwerfliche“ Aktien zu meiden. Es kann auch finanziell sinnvoll sein.

Wie gut kennen Sie Ihre Investments? Die meisten Anleger investieren, um ihre Zukunft und die ihrer Familien abzusichern. Dabei machen wir uns nicht immer Gedanken darüber, wie die Unternehmen, in die wir investieren, möglicherweise diese Zukunft beeinflussen. Achten sie auf die Umwelt, die Gesellschaft, ihre Mitarbeiter oder ihre Aktionäre?

Hier kommt ESG ins Spiel: Umwelt, soziale Belange und Unternehmensführung. Für grosse institutionelle Anleger wie Pensionsfonds und Versicherer ist die Einbettung von ESG in den Investmentprozess mittlerweile ein Muss. Aber auch Privatanleger beschäftigen sich zunehmend mit diesem Thema.

Es ist wichtig, dass wir uns um unseren Planeten und unsere Gesellschaft kümmern. Die Vorteile von verantwortungsbewusstem Investieren haben aber nicht nur eine ethische Dimension. Ein ESG-Filter kann neue Anlagemöglichkeiten aufzeigen, Probleme in Unternehmen aufdecken, bevor sie sich im Finanzergebnis niederschlagen, und Renditen langfristig zukunftssicher machen, wenn sich Regulierung und Konsumgewohnheiten verändern.Viele Wege führen zum Ziel

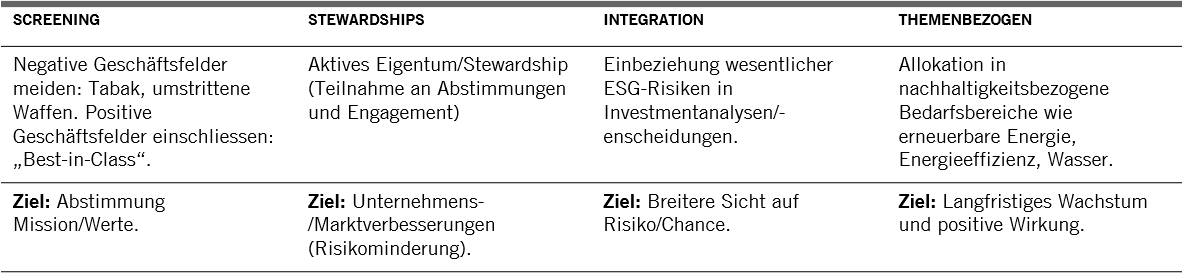

Wie funktioniert das in der Praxis? Im Wesentlichen gibt es vier verschiedene Ansätze für ESG-Investments. Alle diese Ansätze stehen Privatanlegern zur Verfügung – über die Wahl der Fonds, in die sie investieren, bzw. der Vermögensmanager, denen sie ihr Geld anvertrauen.

Der erste Weg ist das Screening. Das ist die älteste und bekannteste Form von verantwortungsbewusstem Investieren – dabei werden potenziell umstrittene Produkte wie Tabak, Waffen, Glücksspiel und Alkohol gemieden. Vor allem Anleger wie Wohltätigkeitsorganisationen, Stiftungen und Glaubensgemeinschaften favorisieren diesen Ansatz und nehmen ihn sehr ernst.

Der zweite Weg ist Stewardship – das heisst, inwieweit sich die Fondsmanager bei den Unternehmen, in die sie investieren, für positiven Wandel einsetzen.

Der dritte Weg ist die Einbeziehung wesentlicher ESG-Überlegungen in Entscheidungen und Investmentanalysen. Es geht nicht unbedingt darum, Unternehmen auszuschliessen, sondern sich mit deren Nachhaltigkeitsmerkmalen auseinanderzusetzen und Anlageentscheidungen mit dem Wissen darum zu treffen.

Der vierte Weg ist sicherlich der direkteste, bei dem man sich über moralische oder andere Dimensionen keine Sorgen zu machen braucht: Investitionen in nachhaltigkeitsbezogene Themen wie emissionsarme Energie, Gesundheit oder Wasser, die langfristig das Potenzial haben, attraktive Renditen zu erwirtschaften.

Es gibt viele interessante Anlagestrategien in diesem Bereich, längst nicht mehr nur bei börsennotierten Aktien, sondern auch bei Infrastruktur, Private-Equity und Anleihen. Vor allem saubere und erneuerbare Energie stehen im Fokus, weil institutionelle Anleger ihre Portfolios zunehmend „dekarbonisieren“ möchten.Klimawandel geht uns alle an

Klimawandel ist heutzutage ein Thema, über das in den Medien viel und oft berichtet wird. Er ist ein gutes Beispiel sowohl für die Chancen, die ein ESG-Ansatz mit sich bringen kann, aber auch für die Risiken, die sich damit vermeiden lassen. Auf den ersten Blick hat man den Eindruck, das Ganze ist mehr eine Mobilmache nach dem Geschmack der Politiker als im Sinne der Altersvorsorgesysteme.

Warum also sollte es die Anleger interessieren? Die politischen Massnahmen, die nötig sind, um dem Klimawandel entgegen zu wirken – die sich früher bemerkbar machen werden als die physischen Auswirkungen – werden ohne Zweifel erhebliche wirtschaftliche Auswirkungen haben und das werden die Anleger auch in ihren Portfolios zu spüren bekommen.

Nach dem Pariser Klimaabkommen1 haben sich 196 Nationen dazu verpflichtet, die globale Erwärmung bis 2100 auf zwei Grad Celsius zu begrenzen – wird diese Grenze überschritten, dürfte dies wissenschaftlichen Erkenntnissen zufolge schwerwiegende Folgen für unseren Planeten haben. Angesichts dessen, dass auf der Welt den Prognosen zufolge dann 7–10 oder sogar 12 Milliarden Menschen leben werden – und mehr Menschen bedeutet ein höherer Energie- und Grundstoffbedarf – stellt dies eine enorme Herausforderung für die Eindämmung oder auch nur Reduzierung der CO2-Emissionen dar. Um das 2-Grad-Ziel erreichen, braucht es viele neue politische Massnahmen und Vorschriften sowie neue und bessere (d. h. emissionsärmere) Möglichkeiten der Energiegewinnung. Eine Studie der Consulting-Agentur Mercer hat gezeigt, dass die Anlagerenditen in einem Szenario von 2, 3 und 4 Grad negativ beeinflusst werden – und dass das Verständnis der Auswirkungen auf Ebene der Anlageklassen und Branchen eine besondere Relevanz für Anleger haben.

In einem 2-Grad-Szenario zum Beispiel dürften Industrieländeraktien im Allgemeinen – und die Branchen Energie und Versorger im Besonderen – aufgrund erheblicher Beschränkungen, die emissionsintensiven Branchen auferlegt werden, unter Druck geraten. Schwellenländeraktien hingegen dürften von Kapitalspritzen profitieren, die ihnen den Übergang zu einer emissionsärmeren Wirtschaft erleichtern. Für reale Anlagen wie Infrastruktur und Immobilien werden Anreize erforderlich sein, um neue Anlagen von Anfang an „ökologisch“ zu gestalten und vorhandene Anlagen zu „dekarbonisieren“.

Es gibt aber nicht nur Risiken, sondern auch Chancen: Mit der Bewältigung der mit dem Klimawandel verbundenen Herausforderungen lässt sich auch Geld verdienen. Wir machen dies an dem wachsenden Interesse der Anleger an nachhaltigkeitsbezogenen Strategien fest, aber auch an der leisen Verlagerung des Fokus in vielen traditionellen Branchen wie Automobil und Energie. Wer auf ESG achtet, kann mehr aus seinen Investments machen.

Diese Marketingunterlage wird von Pictet Asset Management (Europe) S.A. herausgegeben. Sie ist nicht für die Verteilung an oder die Verwendung durch Personen oder Einheiten bestimmt, die die Staatsangehörigkeit oder den Wohn- oder Geschäftssitz oder das Domizil in einem Ort, Staat, Land oder Gerichtskreis haben, in denen eine solche Verteilung, Veröffentlichung, Bereitstellung oder Verwendung gegen Gesetze oder andere Bestimmungen verstößt. Vor Tätigung einer Anlage müssen die jeweils neueste Version des Fondsprospekts, der vorvertraglichen Informationen (falls zutreffend), des Basisinformationsblatts und des Jahres- und Halbjahresberichts gelesen werden.

Diese Unterlagen sind auf Englisch kostenlos unter www.assetmanagement.pictet oder auf Papier bei Pictet Asset Management (Europe) S.A., 6B, rue du Fort Niedergruenewald, L-2226 Luxembourg, oder in der Geschäftsstelle des Lokalvertreters, Vertriebsträgers oder gegebenenfalls des Zentralvertreters des Fonds erhältlich.

Das Basisinformationsblatt liegt auch in der lokalen Sprache des jeweiligen Landes auf, in dem der Teilfonds zugelassen ist. Der Prospekt, die vorvertraglichen Informationen falls zutreffend, und der Jahres- und Halbjahresbericht können auch in anderen Sprachen vorliegen. Bitte prüfen Sie auf der Website nach, welche weiteren Sprachen verfügbar sind. Nur die jeweils neuste Fassung dieser Unterlagen kann als Basis für Anlageentscheidungen dienen.

Die Zusammenfassung der Anlegerrechte (in Englisch und in den verschiedenen Sprachen unserer Website) finden Sie hier und auf www.assetmanagement.pictet unter der Rubrik “Ressourcen“ am Ende der Seite.

Die Liste der Länder, in denen der Fonds zugelassen ist, ist jederzeit bei Pictet Asset Management (Europe) S.A. erhältlich, die jederzeit beschließen kann, die Vermarktung des Fonds oder der Teilfonds des Fonds in einem bestimmten Land zu beenden.

Die im vorliegenden Dokument enthaltenen Informationen und Daten stellen in keinem Fall ein Kauf- oder Verkaufsangebot oder eine Aufforderung zur Zeichnung von Wertpapieren oder Finanzinstrumenten oder Finanzdienstleistungen dar.

Im Übrigen spiegeln die hier wiedergegebenen Informationen, Meinungen und Schätzungen eine Beurteilung zum Veröffentlichungsdatum wider und können ohne besondere Benachrichtigung geändert werden. Verwaltungsgesellschaft bietet keinerlei Gewähr, dass die in dieser Marketing-Unterlage erwähnten Wertpapiere sich für einen bestimmten Investor eignen. Diese Unterlage kann nicht als Ersatz einer unabhängigen Beurteilung dienen. Die steuerliche Behandlung hängt von der Situation der einzelnen Investoren ab und kann sich im Laufe der Zeit ändern. Jeder Anleger sollte unter Berücksichtigung seiner Anlageziele und seiner finanziellen Lage vor jeder Anlageentscheidung prüfen, ob die Anlage für ihn geeignet ist und er über ausreichende Finanzkenntnisse und Erfahrung dafür verfügt oder ob eine professionelle Beratung erforderlich ist.

Der Wert und die Erträge der in dieser Unterlage erwähnten Wertpapiere und Finanzinstrumente können sinken oder steigen. Folglich laufen Anleger die Gefahr, dass sie weniger zurück erhalten, als sie ursprünglich investiert haben.

Diese Anlagerichtlinien sind interne Festlegungen, die jederzeit und ohne vorherige Ankündigung in den Grenzen des Fondsprospekts geändert werden können. Die genannten Finanzinstrumente werden nur zu Illustrationszwecken herangezogen und verstehen sich weder als direktes Angebot noch als Anlageempfehlung oder -beratung. Der Hinweis auf ein bestimmtes Wertpapier stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die effektiven Allokationen unterliegen Änderungen und könnten sich seit dem Datum des Marketingmaterials geändert haben.

In der Vergangenheit erzielte Resultate geben keine zuverlässigen Anhaltspunkte über die zukünftige Entwicklung. Bei der Zeichnung oder Rücknahme belastete Provisionen/Kommissionen und Gebühren sind nicht in der Performance enthalten.

Sämtliche hier erwähnten Indexdaten bleiben Eigentum des Datenanbieters. Die Haftungsausschlüsse der Datenanbieter (Data Vendor Disclaimers) finden Sie auf assetmanagement.pictet unter „Wissenswertes“ im Fußzeilenbereich der Internetseite.

Diese Unterlage ist eine von Pictet Asset Management herausgegebene Marketing-Mitteilung und liegt ausserhalb des Anwendungsbereichs der MiFID-II- bzw. MiFIR-Anforderungen zur Wertpapieranalyse. Sie enthält nicht ausreichend Informationen, um als Grundlage für Anlageentscheidungen oder für die Einschätzung der Vorteile einer Anlage in von Pictet Asset Management angebotenen bzw. vertriebenen Produkten oder Dienstleistungen zu dienen.

Pictet AM hat weder die Rechte noch die Lizenz zur Wiedergabe der Handelsmarken, Logos oder Bilder erworben, die in diesem Dokument dargestellt sind, aber sie hat das Recht, Handelsmarken aller Gesellschaften der Pictet-Gruppe zu verwenden. Nur zu Illustrationszwecken.