Resumen

|

Oportunidades

|

Amenazas

|

|

Oportunidades

|

Amenazas

|

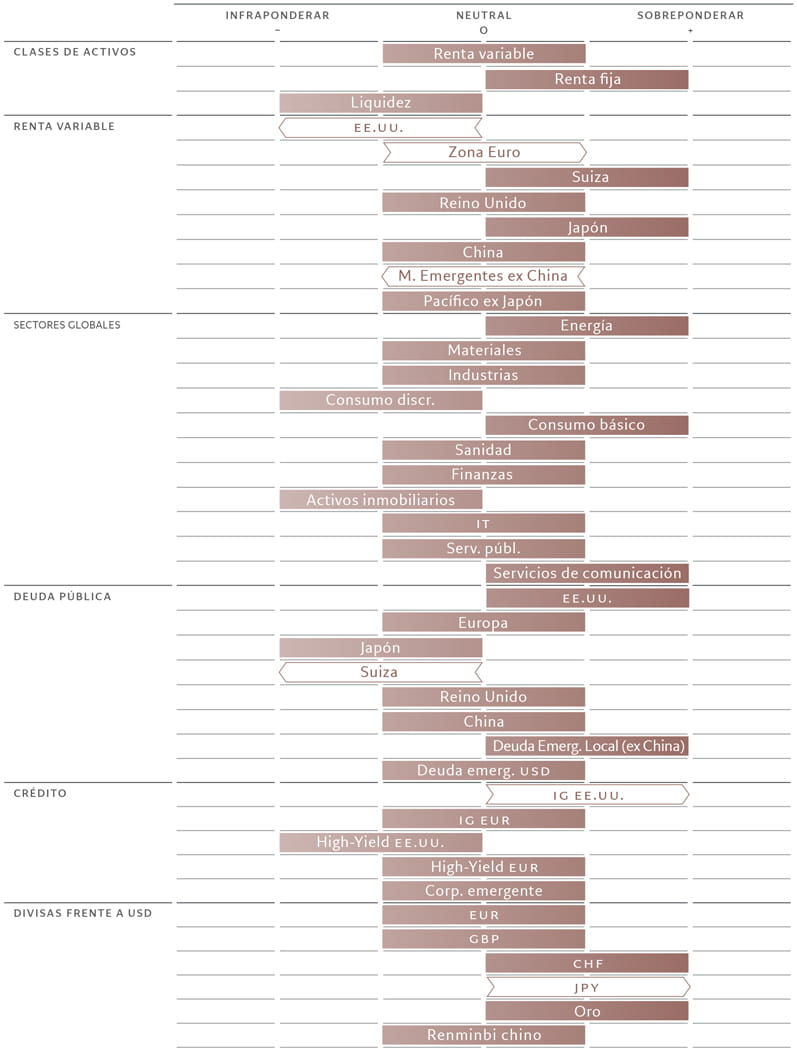

Se producirá una desaceleración del crecimiento económico. Y también de la inflación, aunque no lo suficiente. Las rentabilidades de la renta variable serán mediocres, pero las de la renta fija serán mejores. La excelente posición de EE.UU. en los mercados bursátiles mundiales se debilitará, mientras que la renta variable europea sorprenderá para bien, para variar. Paralelamente, las economías de los mercados emergentes superarán a las de los países desarrollados, aunque los interrogantes sobre la economía china nos hacen preferir la renta fija emergente a la renta variable emergente. No cabe esperar que los riesgos geopolíticos disminuyan de forma significativa, y menos aún teniendo en cuenta que los países que representan la mitad de la producción mundial celebrarán elecciones durante el año, lo que probablemente se traducirá en un ligero aumento de la volatilidad de los mercados.

En conjunto, 2024 no será un año particularmente bueno para los inversores. Pero, al mismo tiempo, también esperamos que se reduzca la estrecha correlación entre las clases de activos que ha caracterizado a los mercados en los últimos años, en los que la renta variable y la renta fija han fluctuado al unísono. Esto debería permitir que las carteras equilibradas presenten una mayor diversificación (véase la fig. 1).

Crecimiento moderado pero inflación persistente

El contexto económico no es especialmente prometedor: el estancamiento del crecimiento en las economías desarrolladas, el aumento del desempleo y la pertinaz resistencia de la inflación a volver a los objetivos de los bancos centrales serán las características destacadas del panorama de inversión.

Esperamos un retroceso de la inflación de las economías desarrolladas: prevemos que la tasa del 4,7% de este año pase a ser del 3,0% en 2024. No obstante, como los bancos centrales todavía están reponiéndose del hecho de haber permitido que la inflación se descontrolara, mientras se mantenga por encima del objetivo es poco probable que se lancen a un ciclo de relajación drástico.

Dicho esto, parece probable que el Banco de Inglaterra será el primer gran banco central en recortar los tipos. La amenaza de recesión podría provocar que iniciara la relajación ya en mayo. Esperamos que la Reserva Federal de EE.UU. sea más prudente a la hora de recortar de lo que el mercado espera actualmente, pero mantenemos nuestra previsión de que bajará los tipos dos veces en el segundo semestre del año y de que el Banco Central Europeo hará lo mismo.

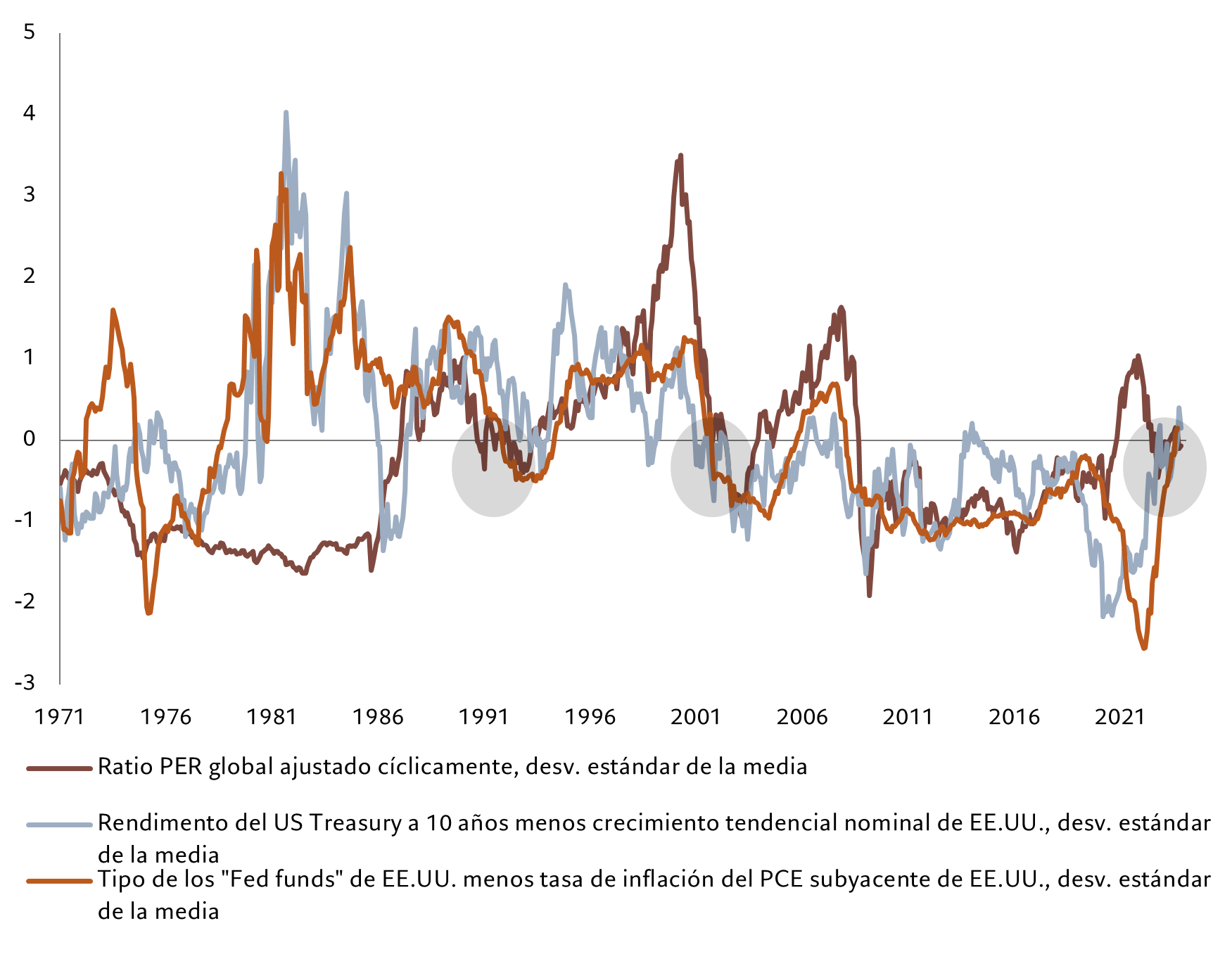

Si hay un resquicio de esperanza es que, en términos generales, las mayores economías del mundo evitarán la recesión. Tras crecer un 1,5% en 2023, esperamos que el crecimiento de las economías desarrolladas sea de un 0,8% y que en EE.UU. se desacelere del 2,4% al 0,9%. Creemos que el mercado está vacilando entre una recesión en EE.UU. y un aterrizaje suave, subestimando la posibilidad de un crecimiento anémico. Al mismo tiempo, el hecho de que no existan burbujas patentes en los mercados, los balances de las empresas son sólidos, las valoraciones no son excesivas y no hay indicios de euforia entre los inversores, hace improbable que se desencadene un amenazador ciclo de reacciones negativas ante una desaceleración.

Las condiciones económicas serán considerablemente mejores en los países emergentes. Prevemos que las economías emergentes registrarán un sólido crecimiento del 3,9% el año que viene, frente al 3,7% de 2023 y el 2,8% del año anterior. Es probable que esto se vea respaldado por la recuperación de China desde su punto mínimo registrado este año.

Respaldando los bonos

A medida que el crecimiento económico nominal se desacelere en los países desarrollados, también lo hará el crecimiento de los beneficios empresariales, sobre todo durante el primer semestre del año. No obstante, incluso si se produce un repunte a medida que avance el año, prevemos unas rentabilidades de la renta variable global de en torno al 5% para el año, por debajo de los dos dígitos de 20231.

En cambio, los bonos deberían beneficiarse del descenso de la inflación y del inicio de un ciclo de relajación por parte de los bancos centrales. Prevemos una caída de los rendimientos de los bonos globales de unos 50 puntos básicos, lo que debería ofrecer a los inversores una rentabilidad total del 7% desde la prácticamente nula generada en lo que va de año2.

Prevemos una pausa, si no el fin, del excepcionalismo de EE.UU., un cambio importante respecto a lo que están acostumbrados los inversores. La economía estadounidense experimentará una desaceleración drástica, mientras que Europa probablemente superará las expectativas pesimistas de los inversores. Las valoraciones deprimidas de la renta variable de la zona de la moneda única aumentan la posibilidad de que los títulos europeos generen rentabilidades superiores el año que viene. Mientras tanto, aunque el sólido crecimiento económico de los mercados emergentes es bueno para sus acciones, los riesgos en China, cuya economía se recupera lentamente y continúa siendo vulnerable al elevado apalancamiento de su mercado inmobiliario, nos hacen preferir la renta fija emergente a la renta variable.

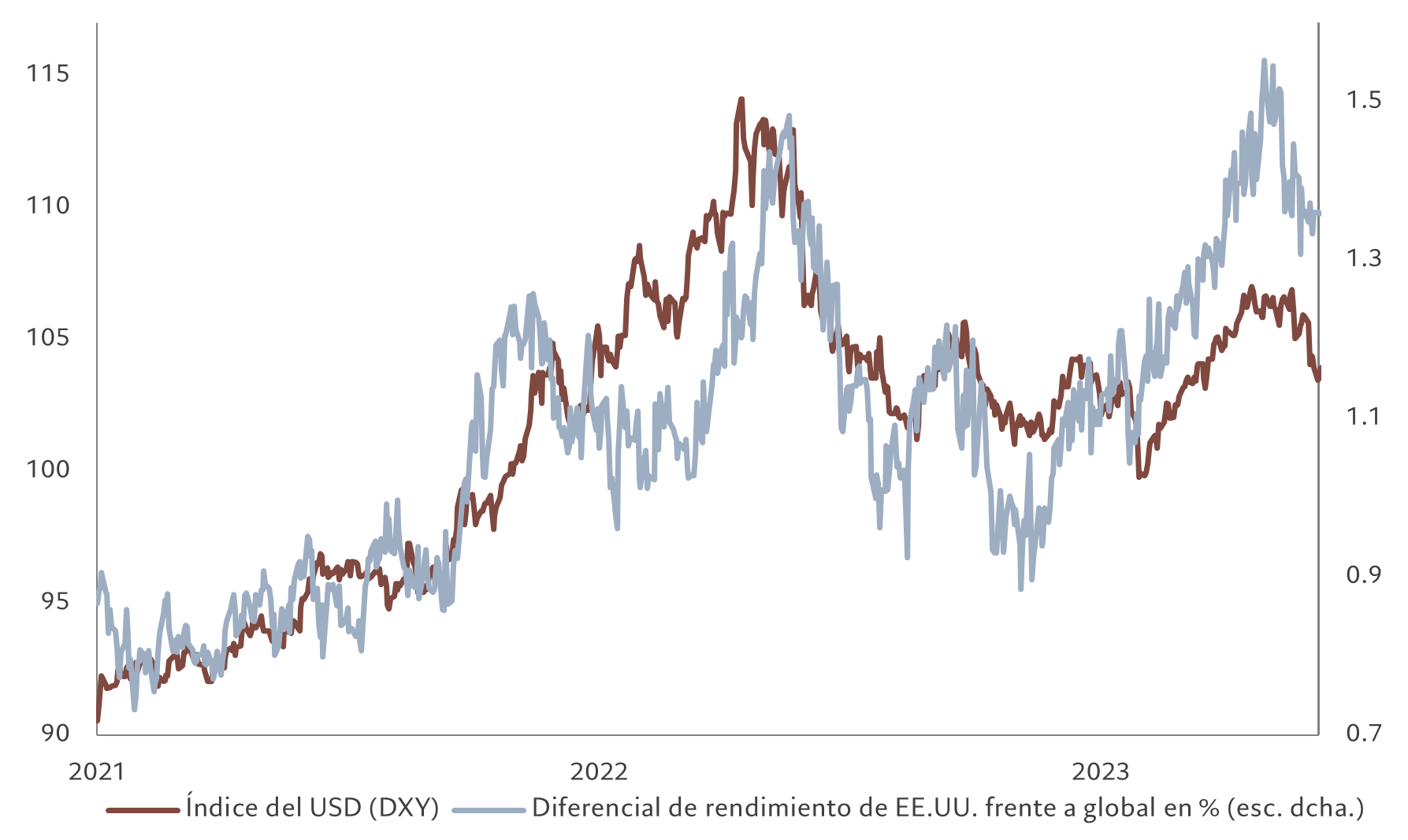

En lo que respecta a las divisas, prevemos un debilitamiento del dólar estadounidense de al menos un 5% durante el año debido a la decepción con los progresos y la valoración de la economía estadounidense que, según prácticamente todos los indicadores, sigue situándose muy por encima de niveles neutrales (véase la fig. 2).

Entre las alternativas, creemos que el oro debería verse favorecido por la debilidad del dólar, por el nivel máximo de los tipos de interés de EE.UU. y por la persistencia de los riesgos geopolíticos, aunque su potencial alcista parece limitado debido a su valoración, relativamente elevada según nuestros modelos. El “private equity” está en apuros: hay demasiado capital en busca de las demasiado escasas oportunidades atractivas existentes, y los elevados tipos de interés complican la vida a las empresas impulsadas por el apalancamiento.

Riesgos extremos

Sin embargo, sería imprudente ignorar los riesgos extremos del escenario que hemos planteado. Hay muchas probabilidades de que los bancos centrales, demasiado deseosos de situar de nuevo la inflación en su objetivo, endurezcan en exceso su política monetaria y provoquen una recesión, cuyo riesgo estimamos en un 25%. Alternativamente, calculamos que hay un 15% de posibilidades de estanflación, de que la inflación vuelva a acelerarse aunque la economía se ralentice, sobre todo si los sucesos mundiales desencadenan una crisis energética.

A esto habría que sumar los riesgos geopolíticos. Los puntos de fricción entre regiones se están multiplicando. No hay visos de resolución del conflicto entre Rusia y Ucrania. La guerra de Israel con Hamás en Gaza amenaza con convertirse en algo aún más grave.

En resumen, 2024 será un buen año para que los inversores vuelvan a centrarse en los fundamentales de los distintos países y sectores y para que adopten un enfoque granular, dando prioridad a los títulos y al crédito de calidad, así como una mayor ponderación a los bonos soberanos.

¿Se debilita el excepcionalismo de EE.UU.?

La renta variable global va camino de obtener rentabilidades estables, aunque no espectaculares, en 2024. Tras haberse quedado rezagada con respecto a EE.UU. en los últimos meses, debería ser el momento de que Europa brille con luz propia. Y, a medida que el crecimiento mundial vaya reduciéndose, los sectores defensivos de calidad deberían tomar la delantera a los títulos de crecimiento más cíclicos.

Los beneficios empresariales seguirán decepcionando a medida que se ralentice el crecimiento de las ventas y los márgenes de beneficio se vean sometidos a presión debido a las subidas de los costes de financiación y de los salarios reales. Basándonos en nuestros modelos económicos, prevemos un crecimiento de los beneficios globales de en torno al 4% para el año próximo. Esta cifra es unos 6 puntos porcentuales inferior a las estimaciones del consenso de los analistas.

La diferencia más acusada entre las expectativas de beneficios del mercado y nuestras proyecciones propias se produce en EE.UU., donde esperamos que el crecimiento económico se desacelere a medida que las subidas de los tipos de interés vayan pasando factura.

El exceso de ahorro de los consumidores se está agotando, mientras que las empresas están recortando su inversión en bienes de capital. De hecho, nuestros modelos indican que la inversión no residencial se está adentrando en territorio de contracción. El debilitamiento de la economía perjudica a los beneficios empresariales por lo que, en 2024, esperamos una reversión de la reciente rentabilidad superior de la renta variable estadounidense.

Renacimiento europeo

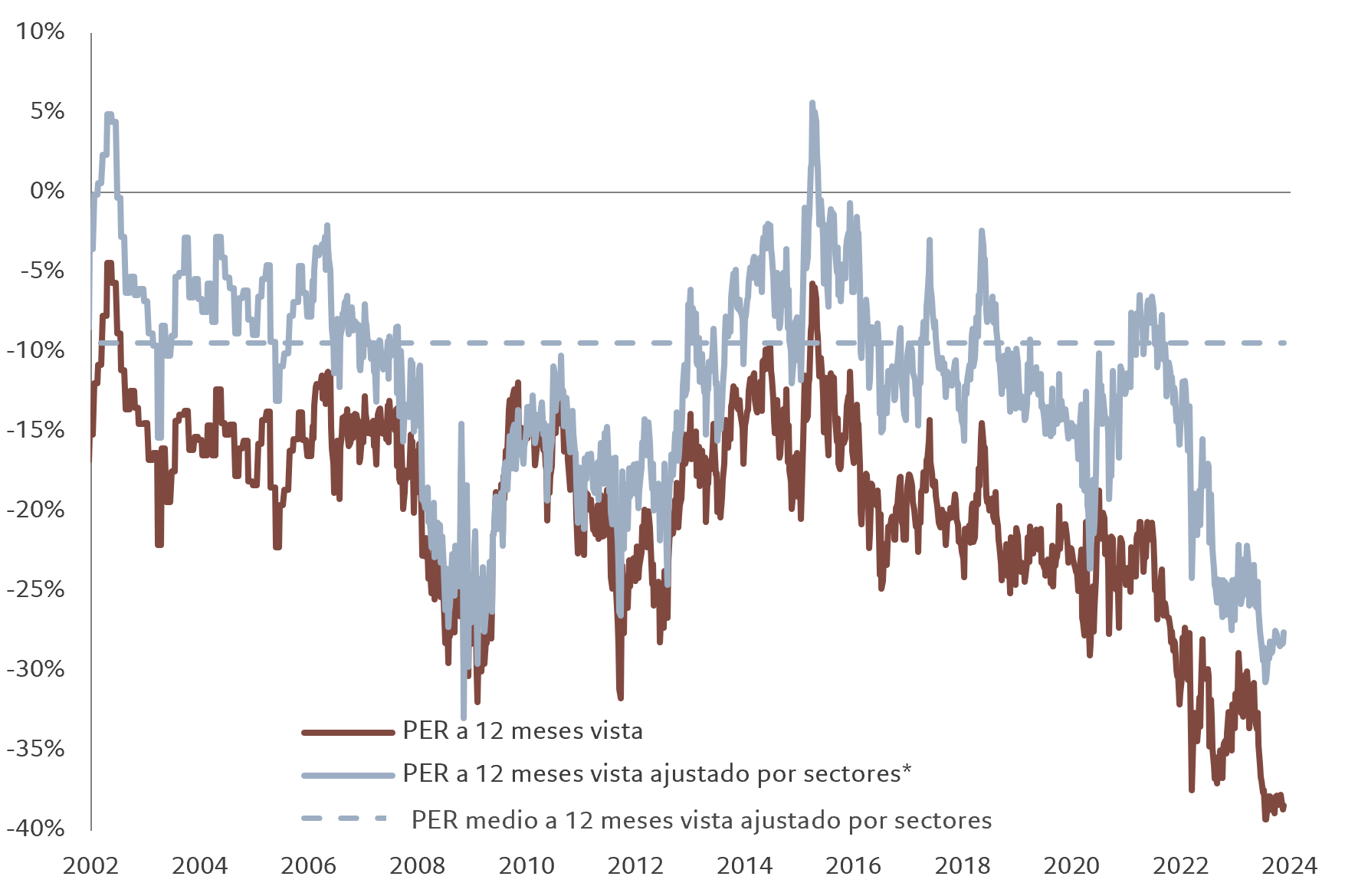

A Europa, en cambio, debería irle mejor. Las expectativas acerca de sus beneficios son mucho más moderadas, lo que reduce el margen para sufrir decepciones. Es probable que se produzca una reversión del sentimiento pesimista de los inversores a medida que la economía se recupere: esperamos que, cuando la fabricación empiece a restablecerse, el crecimiento del PIB de la zona euro repunte hasta el 0,7% en 2024, evolucionando de manera muy similar al crecimiento de EE.UU. frente a los 2 puntos porcentuales por debajo registrados en 2023. Los argumentos a favor de la inversión son aún más convincentes cuando se tienen en cuenta las valoraciones y el posicionamiento. Europa cotiza con un ratio precio-beneficio a 12 meses vista de 12 veces, frente a las 19 veces de EE.UU. (véase la fig. 3). Incluso ajustado a las diferencias por sectores, se trata de un descuento de valoración sin precedentes.

Ratio precio-beneficio a 12 meses vista del MSCI EMU (ajustado por sectores, equiponderado)

Fuente: Refinitiv Datastream, MSCI, IBES, Pictet Asset Management. * Valoraciones sectoriales reponderadas según ponderaciones del MSCI ACWI. Datos del período comprendido entre el 01/01/2002 y el 21/11/2023.

También vemos potencial en Japón, donde las revisiones de los beneficios han resistido mejor que en el resto de los países desarrollados y se mantienen los factores impulsores positivos derivados de las reformas del gobierno corporativo y de la salida de la deflación de la economía (para más información, véase: En las empresas japonesas, ha llegado la hora del cambio).

En lo que respecta a las economías emergentes, las valoraciones de los títulos son relativamente atractivas según nuestro marco. Sin embargo, debemos confrontar esta apreciación con los crecientes riesgos geopolíticos y la incertidumbre existente en torno a China, tanto en lo que respecta a las perspectivas de su importantísimo mercado inmobiliario como a la posibilidad de que las fricciones comerciales con EE.UU. sigan estando en el punto de mira de los inversores. Por lo tanto, preferimos mantener nuestra exposición a los mercados emergentes recurriendo a la renta fija en vez de a la renta variable.

Estabilidad suiza

Ante los riesgos que plantean China y otros países, creemos que lo más prudente es incluir algunas posiciones defensivas de alta calidad en las carteras.

El mercado de renta variable de Suiza parece ser el único refugio realmente seguro de la economía mundial, ya que se beneficia de su crecimiento no inflacionista, de la fortaleza de su divisa y de una buena disciplina fiscal. A priori, todo esto conlleva un coste: Suiza es el segundo mercado de renta variable más caro según los indicadores de precio-beneficio a 12 meses vista. No obstante, si se tienen en cuenta sus cualidades defensivas, que incluyen una ponderación del índice de alrededor del 60% en empresas de sanidad y de consumo básico, y se ajustan a las perspectivas de crecimiento, la valoración realmente empieza a parecer atractiva. Además, la renta variable suiza cotiza por debajo de la tendencia en comparación con la renta fija nacional, mientras que en el resto de Europa y en EE.UU. sucede lo contrario.

Nuestra postura defensiva se extiende a la asignación sectorial. Mantenemos nuestra preferencia por la calidad como estilo, teniendo en cuenta el contexto de crecimiento anémico y de tipos de interés elevados. También nos inclinamos hacia el valor, dada la prima injustificada exigida por los títulos de crecimiento. En nuestra opinión, las expectativas de crecimiento de los analistas son demasiado optimistas y las prioridades políticas a medio plazo –como la relocalización, el traslado de la producción a países cercanos, la transición ecológica y la regulación de la tecnología– son favorables al estilo del valor.

Mantenemos una postura sobreponderada en energía como cobertura frente a una escalada del conflicto en Oriente Medio. El sector energético también destaca por ser el único capaz de igualar el rendimiento que ofrece la liquidez. En los servicios de comunicación, observamos una dinámica favorable de los beneficios y la oportunidad de obtener exposición al tema de la inteligencia artificial a un precio razonable.

Los mercados de renta fija global nunca habían sufrido un periodo de volatilidad tan prolongado como el de los dos últimos años.

No obstante, creemos que estamos acercándonos al final de lo que algunos denominaron “el mayor mercado bajista de renta fija de todos los tiempos”, ya que las perspectivas de los mercados de bonos desarrollados y emergentes por fin están mejorando.

El año que viene, es probable que los mercados de renta fija global generen ganancias superiores a la media para los inversores, gracias a unos ingresos por cupones más altos, al debilitamiento del crecimiento nominal de la economía mundial y al alejamiento gradual de las políticas monetarias de los bancos centrales de los endurecimientos drásticos.

Dado que los tipos de interés han tocado techo o están a punto de hacerlo en la mayoría de las economías y la inflación probablemente disminuirá, aunque de manera gradual y con volatilidad, es probable que algunos bancos centrales empiecen a recortar los tipos de interés, un proceso que ya ha comenzado en algunos países en desarrollo.

Las economías desarrolladas probablemente seguirán su ejemplo. Prevemos que la Fed recortará los tipos de interés dos veces en el segundo semestre del año, y que el Banco de Inglaterra podría sorprender al mercado siendo el primer gran banco central en bajar los tipos de interés ya en mayo. También es probable que el BCE recorte los tipos de interés, pero menos que su homólogo estadounidense.

Rumbo a la baja de los rendimientos

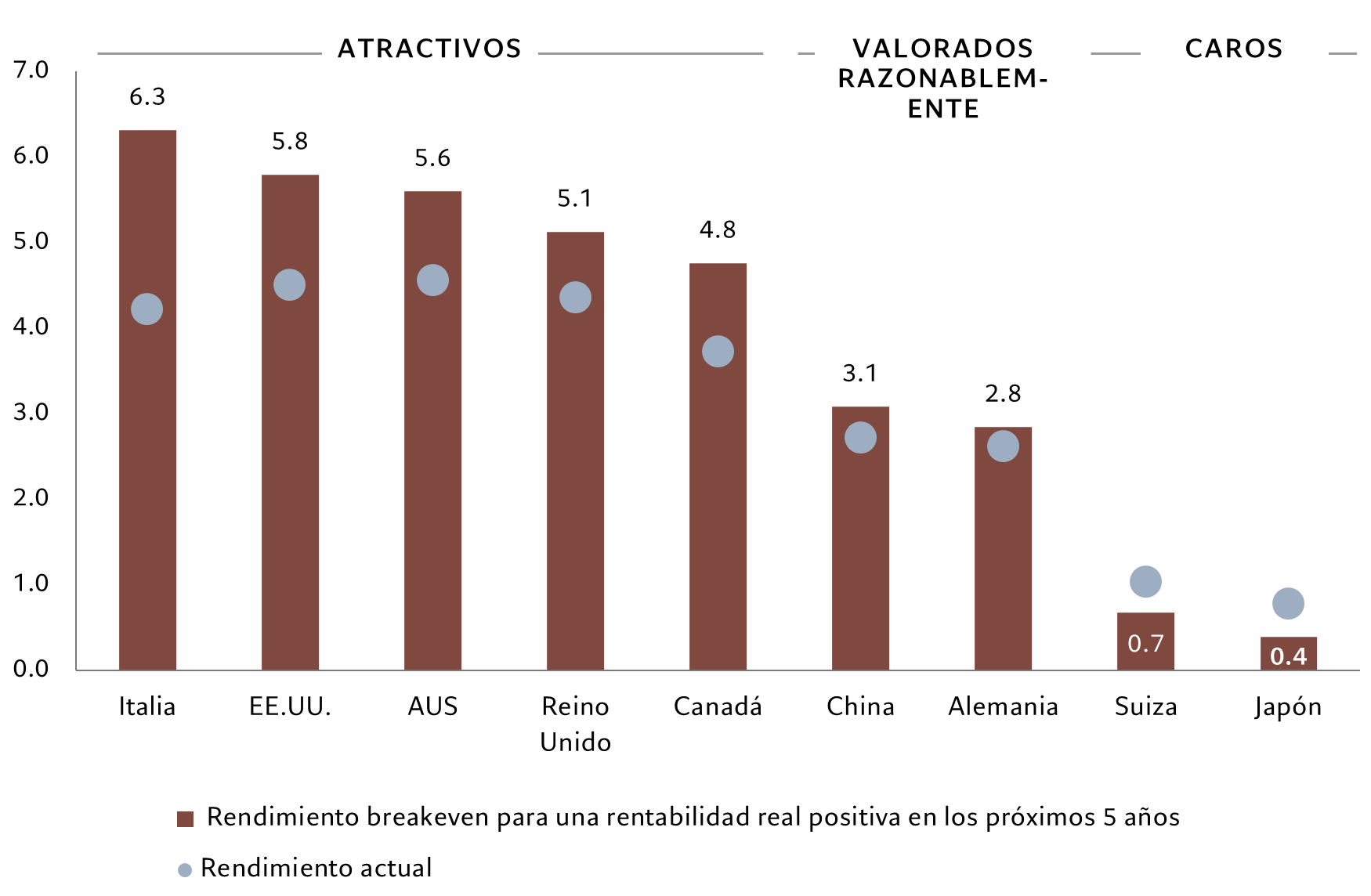

Los rendimientos de la deuda pública de las principales economías probablemente bajarán unos 50 puntos básicos de media. Esperamos que los rendimientos del “US Treasury” de referencia a 10 años cierren el próximo año en el 4%, lo cual debería dar lugar a una rentabilidad total de los bonos globales –medida por el índice JP Morgan Global Aggregate Bond– del 7% aproximadamente en 2024.

Desde Italia y EE.UU. hasta el Reino Unido y Canadá, los inversores pueden esperar obtener plusvalías después de inflación de la mayor parte de la deuda pública desarrollada el año que viene. En EE.UU., los bonos del Tesoro protegidos frente a la inflación (TIPS) parecen especialmente atractivos en el caso de que la inflación se mantenga enquistada como consecuencia de los conflictos en Oriente Medio.

Es probable que los mercados de bonos japoneses y suizos rompan la tendencia positiva. Ambos son mercados con bajos rendimientos en los que las perspectivas de rentabilidad anualizada después de inflación (es decir, de rendimientos reales) son negativas.

Los inversores deberían evitar la deuda pública japonesa en especial, ya que el Banco de Japón parece dispuesto a normalizar su política monetaria poniendo fin a los tipos de interés negativos en el año nuevo para, posteriormente, subir los costes de financiación a corto plazo en el transcurso de 2024. Esperamos que Japón sea el único país que registre un aumento de sus rendimientos de referencia de aquí a finales de 2024.

Sin perder de vista los déficits

El riesgo para la deuda pública desarrollada radica en el aumento de los déficits presupuestarios y el consiguiente incremento de la oferta de bonos.

En EE.UU., el Tesoro ya ha aumentado el tamaño de las subastas de letras, pagarés y bonos para paliar la creciente brecha del déficit presupuestario del país, que se está viendo parcialmente agravada por las subidas de tipos de interés impuestas por la Fed.

Al mismo tiempo, su valoración ha dejado de ser atractiva después de que la renta fija global haya atraído más de 240.000 millones de USD de entradas desde enero, más del doble que la renta variable. Además, las encuestas reflejan un porcentaje récord de inversores que sobreponderan la clase de activos y esperan una caída de los rendimientos de la renta fija, lo cual podría reducir los riesgos alcistas de los precios de los bonos.

De la deuda corporativa, nos gustan los bonos corporativos de alta calidad. A medida que nos adentramos en un periodo de inflación más moderada y de crecimiento más lento, preferimos el crédito “investment grade” a los bonos “high yield”. Los diferenciales del “high yield” de EE.UU. se sitúan en 400 puntos básicos, demasiado estrechos para estar justificados si se tiene en cuenta nuestra previsión de que lo más probable es que las tasas de incumplimiento aumenten por encima de la media histórica del 3,6%. Según nuestros cálculos, el diferencial actual de 400 puntos básicos se corresponde con un crecimiento del PIB de EE.UU. superior al 3%, con una normalización total de las condiciones del crédito y con unas tasas de incumplimiento muy por debajo de la media, pero no es probable que este escenario se materialice.

Por otro lado, los argumentos a favor de asignar capital a los bonos emergentes son sólidos, especialmente en Latinoamérica. La deuda emergente en moneda local ya se ha beneficiado de los recortes de los tipos de interés. Al haber actuado antes que sus homólogos desarrollados para controlar la inflación, los bancos centrales de los países emergentes están en mejores condiciones de apoyar el crecimiento mediante políticas monetarias más flexibles, y creemos que este ciclo se acelerará.

La perspectiva de que se produzca una apreciación de las divisas emergentes implica que estos bonos podrían ganar aún más, sobre todo ante la posibilidad de que las economías emergentes crezcan más que las desarrolladas. Esperamos que el diferencial de crecimiento entre los países emergentes y los desarrollados se amplíe hasta 3 puntos porcentuales el año que viene.

Nuestros modelos muestran que las divisas emergentes cotizan hasta un 20% por debajo de su valor razonable. Aunque los diferenciales de rendimiento –un importante catalizador de las divisas– podrían reducirse a favor del dólar, creemos que el mayor crecimiento de los países emergentes debería impulsar la apreciación de sus divisas durante el próximo año.

La rentabilidad de la deuda emergente en divisas fuertes también debería ser superior, dado que su rendimiento actual se sitúa en el 9%, el más alto del mercado de bonos soberanos, y unos 200 puntos básicos por encima de su media de 10 años.

Esperamos un leve estrechamiento de los diferenciales de los bonos emergentes que, unido al retroceso de los rendimientos de EE.UU., debería traducirse en una rentabilidad total muy por encima del 10% en 2024.

Bajada del dólar

En los mercados de divisas, esperamos que el dólar inicie un periodo de bajada lenta pero sostenida. La ventaja de rendimiento de la divisa sobre sus equivalentes desarrolladas irá desapareciendo a medida que el crecimiento del PIB de EE.UU. se sitúe por debajo del de la mayoría de las demás economías desarrolladas en 2024.

Esperamos que el dólar caiga como mínimo un 5% frente a su cesta de divisas el año próximo.

El yen debería ser el más beneficiado por la debilidad del dólar. Su tipo de cambio efectivo real se sitúa más de un 20% por debajo de su media de 10 años mientras que, atendiendo a la paridad de poder adquisitivo, la divisa japonesa se encuentra en torno a un 40% por debajo de su valor razonable.

La reducción de los diferenciales de rendimiento EE.UU.-Japón a favor del yen debería contribuir a que esta diferencia de valoración disminuya durante el próximo año.

El atractivo de la inversión en oro también está aumentando. La caída de los tipos reales estadounidenses y el debilitamiento del dólar deberían beneficiar al metal precioso, aunque su valoración ya no sea atractiva tras haber ganado casi un 10% este año, especialmente a raíz de la guerra entre Israel y Hamás.

Fuente: Pictet Asset Management.

Este documento comercial es una publicación de Pictet Asset Management (Europe) S.A. No va dirigido ni deberá ser distribuido a, ni utilizado por ninguna persona o entidad que sea ciudadano o residente de un Estado o que esté domiciliado en algún lugar, Estado, país o jurisdicción en el que dicha distribución, publicación, disponibilidad o uso sea contrario a las leyes o normativas vigentes. Las últimas versiones publicadas del folleto del fondo, dal plantilla precontractual cuando proceda, del Documento de Datos Fundamentales, del informe anual y semestral del fondo, deberán leerse antes de invertir.

Estos documentos están disponibles en inglés sin coste alguno en www.assetmanagement.pictet o en soporte impreso en Pictet Asset Management (Europe) S.A., 6B, rue du Fort Niedergruenewald, L-2226 Luxembourg, o en las oficinas del agente local, distribuidor o agente centralizador del fondo, en su caso.

El Documento de Datos Fundamentales está disponible asimismo en el idioma local de cada país en el que esté registrado el subfondo. El folleto, la plantilla precontractual cuando proceda y los informes anuales y semestrales pueden estar publicados asimismo en otros idiomas; consulte disponibilidad en el sitio web. A efectos de la toma de decisiones en materia de inversión, solo podrán considerarse publicaciones oficiales de los fondos las últimas versiones de los documentos citados.

Un resumen de los derechos de los inversores es disponible (en ingles y en los idiomas de nuestro sitio web) aquí y en www.assetmanagement.pictet en la rubrica "Recursos", en el pie de la página.

La lista de los países en los que está registrado el fondo puede obtenerse en todo momento en Pictet Asset Management (Europe) S.A., que puede tomar la decisión de cancelar los acuerdos adoptados para la comercialización del fondo o sus subfondos en cualquier país determinado.

La información y los datos presentados en este documento no deberán considerarse como una oferta o una incitación para comprar, vender o suscribir títulos u otros instrumentos o servicios financieros.

La información, las opiniones y las estimaciones expresadas en este documento reflejan un juicio emitido en su fecha original de publicación y están sujetas a cambios sin previo aviso. La sociedad gestora no ha tomado ninguna medida para asegurarse de que los valores mencionados en el presente documento son adecuados para un determinado inversor, y este documento no deberá utilizarse como sustituto del ejercicio de un juicio independiente. El tratamiento fiscal depende de las circunstancias particulares de cada inversor y puede cambiar en el futuro.

Antes de tomar una decisión de inversión, se recomienda a todo inversor que verifique si la inversión en cuestión es apropiada, teniendo en cuenta en particular sus conocimientos y su experiencia en materia financiera, sus objetivos de inversión y su situación financiera, o que obtenga asesoramiento profesional cualificado.

El valor y la renta de cualquiera de los títulos o instrumentos financieros mencionados en este documento puede aumentar o disminuir y es posible que los inversores recuperen un importe inferior al que invirtieron originalmente.

Estas pautas de inversión son directrices internas que pueden ser modificadas en cualquier momento y sin previo aviso dentro de los límites establecidos en el folleto del fondo. Los instrumentos financieros mencionados se indican solo a efectos ilustrativos y no deberán considerarse como una oferta directa, una recomendación o un asesoramiento en materia de inversión. Una referencia a un título específico no es una recomendación para comprar o vender dicho título. Las asignaciones reales están sujetas a cambios y pueden haber variado desde la fecha del documento comercial.

Las rentabilidades pasadas no son una garantía ni un indicador fiable de los futuros resultados. Los datos relativos a la rentabilidad no incluyen las comisiones y los gastos cobrados en el momento de la suscripción o reembolso de las participaciones.

Todos los datos de índices mencionados en el presente son propiedad del Proveedor de datos. Los avisos legales del Proveedor de datos están disponibles en assetmanagement.pictet, en el apartado «Recursos» que figura al pie de página.

El presente documento es una comunicación comercial emitida por Pictet Asset Management y no tiene el alcance necesario para cumplir los requisitos establecidos por MiFID II/MiFIR específicamente relacionados con la investigación de inversiones. Este material no contiene suficiente información para respaldar una decisión de inversión y no deberá utilizarse como base para evaluar las ventajas de invertir en alguno de los productos o servicios ofrecidos o distribuidos por Pictet Asset Management.

Pictet AM no ha adquirido ningún derecho o licencia para reproducir las marcas, los logos o las imágenes que aparecen en el presente documento, pero posee los derechos de uso de las marcas de cualquier entidad del grupo Pictet. Solo a efectos ilustrativos.