ISCRIVITI ALLA NOSTRA NEWSLETTER

Ricevi gli ultimi aggiornamenti dal mondo Pictet!

Ricevi gli ultimi aggiornamenti dal mondo Pictet!

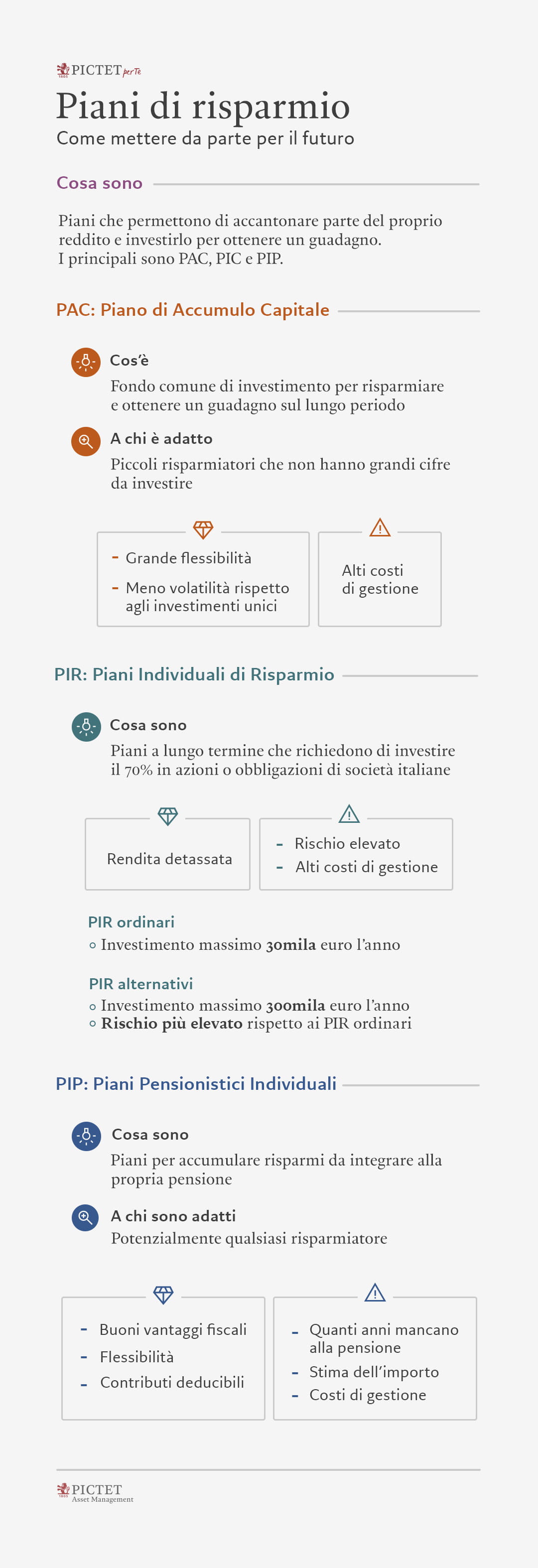

La vita è imprevedibile e risparmiare denaro con regolarità può fornire una rete di sicurezza finanziaria in caso di imprevisti ed emergenze. A questo servono i piani di risparmio: piani che permettono di accantonare una parte del proprio reddito, investendolo con l’obiettivo di accumulare un gruzzoletto e ottenere anche un rendimento, magari nell’ottica di crearsi un paracadute futuro da usare una volta in pensione.

Esistono diversi tipi di piani di risparmio, con caratteristiche differenti. I principali sono i PAC, Piani di Accumulo del Capitale, i PIR, Piani Individuali di Risparmio, e i PIP, Piani Pensionistici Individuali.

Prendiamo tre investitori che chiameremo A, B e C, ciascuno dei quali decide di investire in uno di questi piani.Il PAC è un fondo comune di investimento che nasce per aiutare i piccoli risparmiatori a far crescere poco alla volta il capitale investito. L’investitore A, che aderisce al PAC, non ha grandi disponibilità di denaro da investire per cui decide di mettere da parte piccole somme di denaro con regolarità, destinate ad aumentare nel corso del tempo tramite investimenti in strumenti diversi concordati con un consulente finanziario.

Il vantaggio principale del PAC è quindi la flessibilità.

L’investitore A decide, ad esempio, di versare inizialmente una somma di 10mila euro, a cui si aggiungono mensilmente 50 euro per 120 mesi. Alla fine, avrà così un capitale di 16mila euro. A questo capitale, si aggiungeranno gli interessi e i rendimenti degli strumenti finanziari incui si è investito.

Più il PAC è lungo, meglio è, perché si beneficia degli interessi che moltiplicano i rendimenti finanziari. In più, investendo piccole cifre in modo frequente, si risente poco della volatilità del mercato, a cui sono invece soggetti gli investimenti unici.

Il PAC è quindi un piano per i risparmiatori che non hanno grandi cifre da investire, ma che in questo modo si impegnano ad accantonare una somma in modo costante. Una volta stabilita la asset allocation con il consulente finanziario, l’investimento avverrà con la frequenza scelta in maniera automatica tramite addebito sul contro corrente. Inoltre, il PAC permette di non cadere nella cosiddetta “trappola dell’emotività”, che porta a investire o meno in base ai trend con decisioni potenzialmente avventate.

L’aspetto importante, però, è stabilire bene qual’ è il sottostante in cui si investe, anche in base alla scadenza che ci si dà. Altrettanto importante è valutare i costi, che di solito sui PAC non sono bassi. Bisogna guardare il costo di attivazione, il costo di gestione e il costo di negoziazione. Quindi è importante leggere bene il KIID (Key Investor Information Document), ovvero il documento che raccoglie le informazioni su costi e possibili rischi dell’investimento. I costi, per quanto piccoli, sono ricorrenti nel tempo e potrebbero infatti intaccare le risorse economiche investite dal nostro investitore A.

I Piani Individuali di Risparmio a lungo termine (PIR) consentono di usufruire di un notevole vantaggio fiscale. Per beneficiare dell’agevolazione, l’investitore B deve rispettare però numerose condizioni, tra cui quelle di garantire che almeno il 70% del portafoglio sia investito in azioni e obbligazioni emesse da società italiane e di mantenere l’investimento nel PIR per almeno cinque anni.

I PIR possono risultare utili anche alle società italiane, perché aumentano le occasioni di finanziarsi attraverso l’emissione di titoli. Uno dei motivi per cui sono stati introdotti i PIR è proprio quello di incoraggiare le imprese, anche quelle di piccola e media dimensione, a collocare titoli negoziabili sui mercati.

I redditi che si ricavano dagli investimenti non concorrono alla formazione del reddito complessivo imponibile dell’investitore B. Quindi l’agevolazione fiscale consiste nell’esenzione totale dalle tasse sui redditi derivanti dagli investimenti effettuati nei PIR. Una convenienza non di poco, considerato che le rendite finanziarie sono generalmente tassate in Italia con un’aliquota del 26%.

Esistono due tipi di PIR tra i quali l’investitore B può scegliere. Quelli ordinari, istituiti nel 2017, e quelli alternativi, creati nel 2021.

I PIR ordinari sono adatti a investitori che non hanno grosse somme da investire: una delle condizioni è, infatti, che l’investimento non superi i 30mila euro annui e i 150mila euro complessivi. L’investitore B, per investire il suo denaro in un PIR, può ricorrere ai fondi comuni, alle assicurazioni o alle società di gestione del risparmio, che fanno da intermediari degli investimenti e si occupano del rispetto delle condizioni necessarie a ottenere il beneficio fiscale. La forma più diffusa di PIR è quella dei fondi di investimento, i cosiddetti fondi PIR.

Quello che l’investitore B deve tenere in considerazione è che i PIR ordinari sono piuttosto rischiosi poiché contengono una quota elevata di azioni e obbligazioni di imprese, anche di piccole dimensioni. Inoltre, sono investimenti scarsamente diversificati, perché la maggior parte dei titoli in portafoglio è emessa solo da società italiane.

Prima di costituire un PIR, l’investitore B deve rendersi conto dei rischi finanziari a cui va incontro. Bisogna poi anche tenere in considerazione i costi connessi alla sottoscrizione di un PIR che, se troppo alti, possono annullare i vantaggi derivanti dal beneficio fiscale.

Se poi l’investitore B ha maggiori disponibilità economiche ed è più esperto, può anche scegliere di investire un PIR alternativo, che è ancora più rischioso perché contiene una quota più elevata di titoli emessi da società italiane di minore dimensione e negoziati su mercati poco liquidi o addirittura non quotati in alcun mercato. Anche in questo caso, almeno il 70% del piano deve essere investito in strumenti finanziari emessi da società italiane non incluse negli indici azionari FTSE MIB o FTSE Mid-Cap.

L’investitore B in questo caso deve sapere che questi piani sono più illiquidi e rischiosi rispetto ai PIR ordinari. I limiti massimi di investimento sono anche molto più alti rispetto ai PIR ordinari: 300.000 euro l’anno, per un valore complessivo non superiore a 1.500.000 euro.

L’investitore C è quello che più si preoccupa di assicurarsi un gruzzolo ulteriore da integrare alla pensione di base quando smetterà di lavorare. Sa già, infatti, che l’importo dell’assegno pensionistico sarà piuttosto basso e si vuole garantire un tenore di vita più elevato. Per questa ragione prima comincia a mettere da parte delle somme e meglio è, in modo da accantonare un capitale maggiore.

In quest’ottica, decide di investire in un Piano Individuale Pensionistico (PIP), che gode di buoni vantaggi fiscali e in più gli consentirà, di affrontare eventuali difficoltà personali o lavorative, quali spese sanitarie improvvise, ristrutturazione della casa o perdita del lavoro.

Per accedere a un PIP, l’investitore C deve sottoscrivere un contratto di assicurazione con un’impresa assicurativa. Al momento della sottoscrizione decide l’importo e la periodicità dei versamenti ma, nel corso del tempo, ha la possibilità di modificare le scelte iniziali.

Una volta stabilita la cifra e la frequenza, dovrà poi decidere se accantonare i propri risparmi in una gestione separata dell’impresa o in uno o più fondi interni, o magari una combinazione delle due cose.

In ogni caso, per scegliere la linea di investimento più adatta, l’investitore C dovrà accertarsi di quanti anni gli mancano per ottenere la pensione di base e avere almeno una stima della futura pensione, in modo da decidere se e quanto rischiare per avere un rendimento futuro maggiore.

Da tenere in considerazione però sono soprattutto i costi, che per i PIP possono essere alti, finendo per avere inevitabilmente un impatto sull’importo della pensione complementare. Per cui, prima dell’adesione, l’investitore C deve conoscere l’Indicatore Sintetico dei Costi (ISC), che è un valore percentuale che misura quanto incidono annualmente i costi sulla posizione individuale maturata.

Ogni anno, comunque, l’impresa di assicurazione invierà all’investitore C le informazioni sulla sua posizione individuale con la Comunicazione periodica. Il documento contiene informazioni sull’andamento dell’investimento e anche una simulazione dell’importo presunto della futura pensione complementare. Il che può essere utile per valutare eventuali cambiamenti nelle scelte di investimento.

I vantaggi del piano individuale pensionistico per l’investitore C sono innanzitutto fiscali, perché è possibile portare in deduzione i contributi versati fino ad un massimo di 5.164 euro; quindi, si pagano meno imposte sui redditi. Inoltre, i rendimenti della gestione finanziaria sono tassati con un’aliquota massima del 20% anziché del 26%. La pensione complementare e il capitale, ma anche le anticipazioni o riscatti della posizione individuale per far fronte a spese impreviste personali o familiari, sono tassati con un’aliquota agevolata che varia dal 15% al 9% in base al numero di anni di partecipazione. Tuttavia. peralcune tipologie di richieste di anticipazione, come la ristrutturazione o l’acquisto della prima casa, si applica l’aliquota del 23%.

Pictet AM Italia

Il presente materiale di marketing è emesso da Pictet Asset Management (Europe) S.A. Esso non è indirizzato a, e non è concepito per la distribuzione a o l’utilizzo da parte di, qualsiasi persona o entità avente cittadinanza, residenza o ubicazione in qualsiasi località, Stato, Paese o giurisdizione in cui tale distribuzione, pubblicazione, messa a disposizione o utilizzo sono in contrasto con norme di legge o regolamentari. Prima di effettuare qualsiasi investimento, è necessario leggere l’ultimo prospetto del fondo, del modello precontrattuale se applicabile, del Documento contenente le informazioni chiave, il bilancio annuale e la relazione semestrale. Questi documenti sono disponibili gratuitamente in inglese sul sito www.assetmanagement.pictet, o in forma cartacea presso Pictet Asset Management (Europe) S.A., 6B, rue du Fort Niedergruenewald, L-2226 Lussemburgo, o presso l’ufficio dell’agente locale, del distributore o dell’eventuale agente di centralizzazione del fondo.

Il Documento contenente le informazioni chiave è disponibile anche nella lingua locale di ciascun paese in cui il comparto è registrato. Il prospetto, il modello precontrattuale se applicabile, nonché il bilancio annuale e la relazione semestrale possono essere consultati anche in altre lingue. Si rimanda al sito web per le altre lingue disponibili. Solo la versione più recente di tali documenti è affidabile per prendere le decisioni d’investimento.

La sintesi dei diritti degli investitori (in inglese e nelle diverse lingue del nostro sito Web) è disponibile qui e su www.assetmanagement.pictet nella sezione "Risorse" a piè di pagina.

L’elenco dei Paesi in cui il fondo è registrato può essere ottenuto in qualsiasi momento presso Pictet Asset Management (Europe) S.A., che può decidere di risolvere gli accordi presi per la commercializzazione del fondo o di comparti del fondo in ogni singolo Paese.

Le informazioni e i dati contenuti nel presente documento non costituiscono una offerta o una sollecitazione per l’acquisto, la vendita o la sottoscrizione di titoli o altri strumenti o servizi finanziari.

Tutte le informazioni, le opinioni e le stime qui contenute riflettono un giudizio espresso al momento della pubblicazione e sono suscettibili di modifica senza preavviso. La società di gestione non ha preso alcuna misura atta a garantire che i fondi indicati nel presente documento siano adeguati per un particolare tipo di investitore. Il presente documento non deve pertanto sostituire un giudizio indipendente. Il trattamento fiscale dipende dalla situazione personale dell’investitore e può subire modifiche nel tempo. Prima di prendere qualsiasi decisione d’investimento si raccomanda all’investitore di verificarne l’appropriatezza tenendo conto in particolare della propria conoscenza ed esperienza in materia finanziaria, dei propri obiettivi d’investimento e della propria situazione finanziaria, ricorrendo ove necessario a una consulenza professionale specifica.

Il valore dei titoli o degli strumenti finanziari menzionati nel presente documento, e il reddito che ne deriva, possono tanto aumentare quanto diminuire e vi è la possibilità che l’investitore non ottenga in restituzione l’intero capitale originariamente investito.

Le presenti linee guida per gli investimenti sono linee guida interne soggette a cambiamento in qualsiasi momento e senza preavviso, nei limiti del prospetto del fondo. Gli strumenti finanziari menzionati vengono indicati unicamente per finalità illustrative e non devono essere considerati come una offerta diretta, una raccomandazione d’investimento o una consulenza per gli investimenti. Il riferimento a un titolo specifico non costituisce una raccomandazione per l'acquisto o la vendita dello stesso. Le allocazioni effettive sono soggette a cambiamenti e potrebbero essere cambiate dalla data del materiale di marketing.

Le performance del passato non sono indicative e non costituiscono una garanzia dei rendimenti futuri. I dati relativi alla performance non comprendono le commissioni e gli altri oneri addebitati al momento della sottoscrizione o del rimborso delle quote o azioni.

Tutti i dati dell’indice qui riportati restano di proprietà del Fornitore dei dati. Le Note legali del Fornitore dei dati sono disponibili su assetmanagement.pictet nella sezione "Risorse" a piè di pagina.

Il presente documento è una comunicazione di marketing emessa da Pictet Asset Management e non rientra nel campo di applicazione dei requisiti MiFID II/MiFIR specificamente collegati alla ricerca per gli investimenti. Questo materiale non contiene informazioni sufficienti per supportare una decisione d’investimento e non deve costituire la base per valutare i meriti di un investimento in qualsiasi prodotto o servizio offerto o distribuito da Pictet Asset Management.

Pictet non ha acquisito i diritti o l’autorizzazione per riprodurre i marchi commerciali, i logo o le immagini riportati in questo documento, a parte il suo diritto di utilizzare i marchi commerciali del Gruppo Pictet. Unicamente per finalità illustrative.