Las 5 lecciones que los inversores deberían aprender de 2023

Apostar en contra de la economía estadounidense fue una equivocación y las esperanzas depositadas en la reactivación de China resultaron ser excesivamente optimistas. Luca Paolini, estratega jefe, hace la valoración de un año tumultuoso.

1. Para la renta variable, el crecimiento es más importante que los tipos

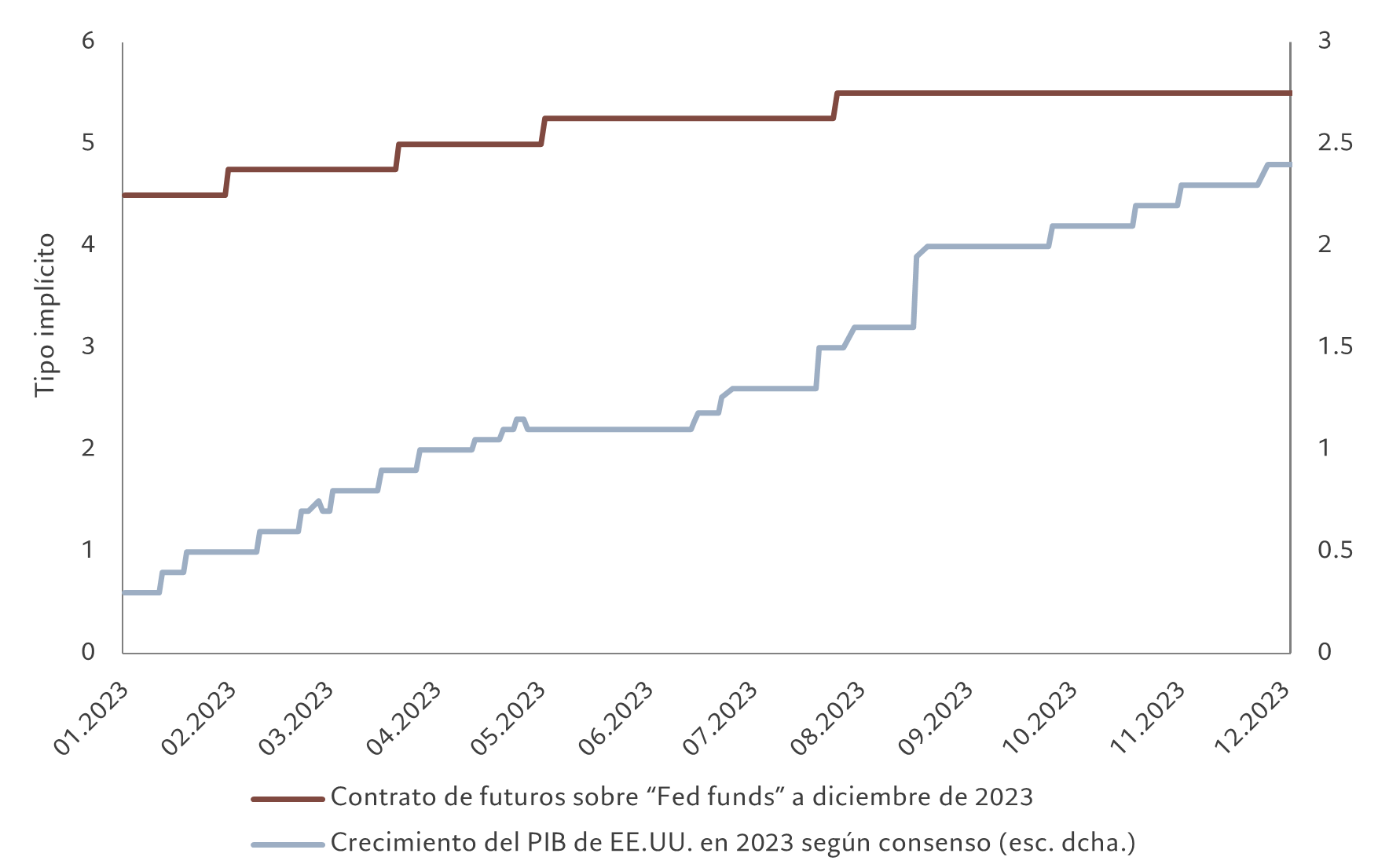

La idea de que la política monetaria de la Reserva Federal de EE.UU. es el factor que más influye en los mercados de renta variable ha sido una creencia generalizada desde la crisis financiera de 2008. Sin embargo, aunque los títulos siguen siendo sensibles a los cambios en las previsiones para los tipos de interés derivadas del mercado, el “rally” del mercado de renta variable de 2023 no puede atribuirse a una actitud conciliadora por parte de la Fed. El crecimiento económico estadounidense, mayor de lo esperado, fue un factor importante.

Recordemos que la Fed aplicó cuatro subidas, equivalentes a 100 puntos básicos, durante el año pasado. El resultado fue mucho más restrictivo que el pronosticado por el consenso a principios de año, el cual apuntaba a dos subidas seguidas de dos recortes de los tipos de interés a finales de 2023. ¿Por qué aplicó unas subidas tan drásticas? Lo hizo como respuesta a la gran mejoría de la evolución económica en EE.UU. El crecimiento del PIB de EE.UU. para el año va camino de situarse en el 2,4%, frente al 0,3% previsto por los economistas hace 12 meses.

En términos anuales, el índice de sorpresas económicas de EE.UU. se ha situado en su nivel más alto de las dos últimas décadas, exceptuado el periodo inmediatamente posterior a la pandemia de COVID-19. Cierto es que el descenso de la inflación también fue un estímulo para la renta variable, aunque esa disminución acabara siendo menor de lo que se preveía hace un año. No cabe duda de que la inesperada resistencia de la economía estadounidense fue lo que, en última instancia, hizo destacar a los activos de riesgo en 2023.

Fuente: Refinitiv, Bloomberg, Pictet Asset Management. Datos del período comprendido entre el 03/01/2023 y el 29/12/2023.

2. Aunque la inflación efectivamente ha sido “transitoria”, aún es pronto para cantar victoria

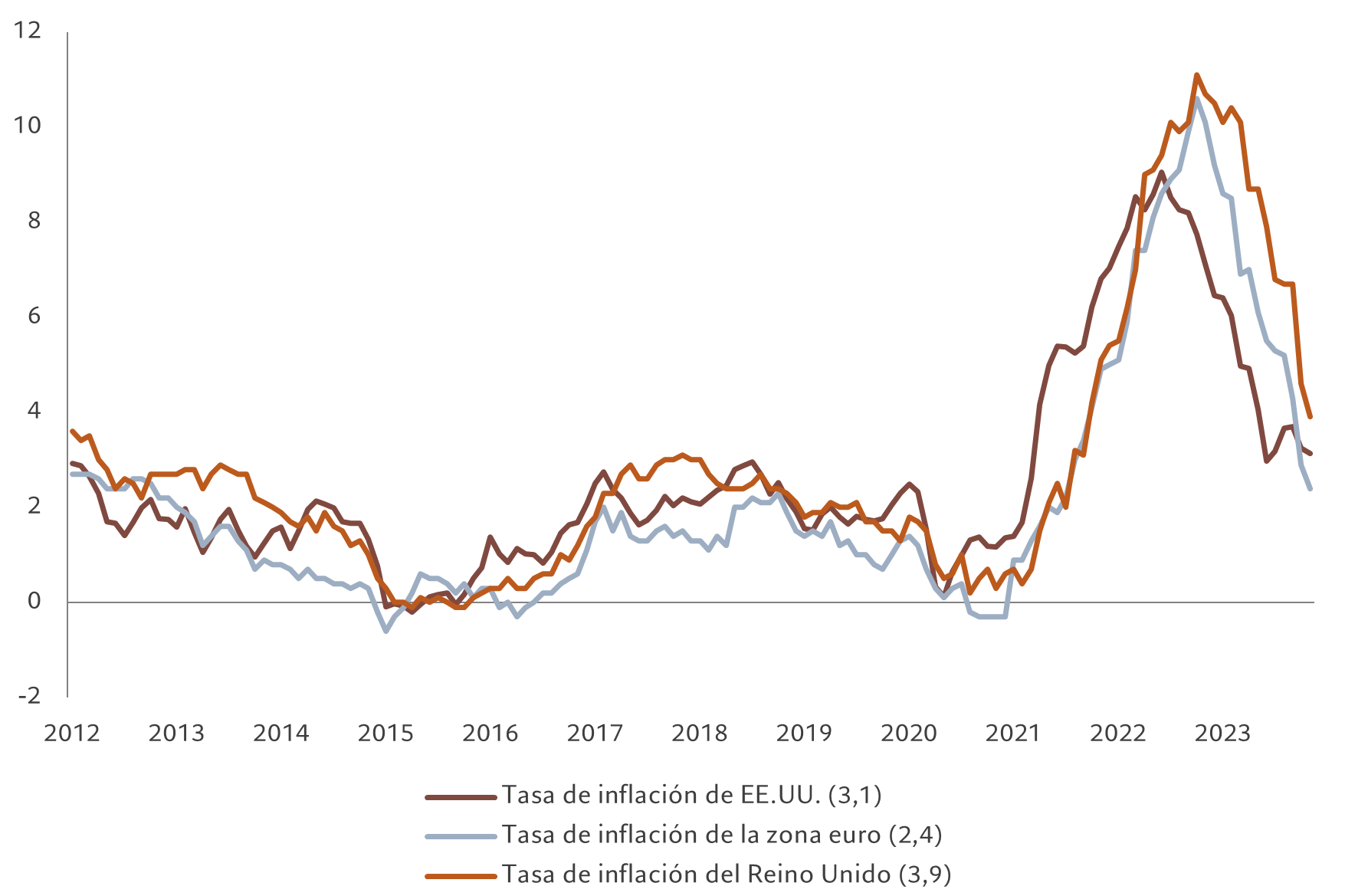

En 2022, la inflación de las economías desarrolladas alcanzó su nivel máximo en torno al 10% o ligeramente por encima, ya que el aumento del gasto por consumo tras la pandemia de COVID-19 coincidió con los cuellos de botella en la oferta de muchas industrias.

A principios de 2023, el consenso preveía que la inflación se mantendría más elevada durante mucho más tiempo, burlándose en aquel momento de los bancos centrales por calificar la inflación de “transitoria”.

Finalmente, 2023 ha resultado ser el año en el que los bancos centrales han recuperado sus credenciales antiinflacionistas. Al subir más los tipos, se vieron recompensados con un rápido descenso de la inflación.

En las economías desarrolladas, la inflación está disminuyendo al mismo ritmo o, en algunos casos, más rápido, al que aumentaba en 2021-2022, con una inflación de los precios de los bienes que se mantiene básicamente plana. En EE.UU., la inflación general y la subyacente se acercan al 3% interanual, mientras que en Europa ambos indicadores se desaceleran de forma aún más marcada.

Pero aún no estamos fuera de peligro. Las tasas de inflación se mantienen por encima de los objetivos de los bancos centrales, la inflación de los servicios es más persistente de lo previsto, los costes del transporte están aumentando y las expectativas de precios de las empresas han dejado de caer. Además, nuestros modelos muestran que la tendencia a la desinflación se interrumpirá momentánea o definitivamente en los próximos meses.

En otras palabras: conviene estar muy atentos a esta cuestión. La inflación aún podría aguarnos la fiesta.

Fuente: Refinitiv, Pictet Asset Management. Datos del período comprendido entre el 15/01/2012 y el 15/11/2023.

3. Los problemas de China son seculares, no cíclicos, aunque sigue ofreciendo algunas oportunidades atractivas

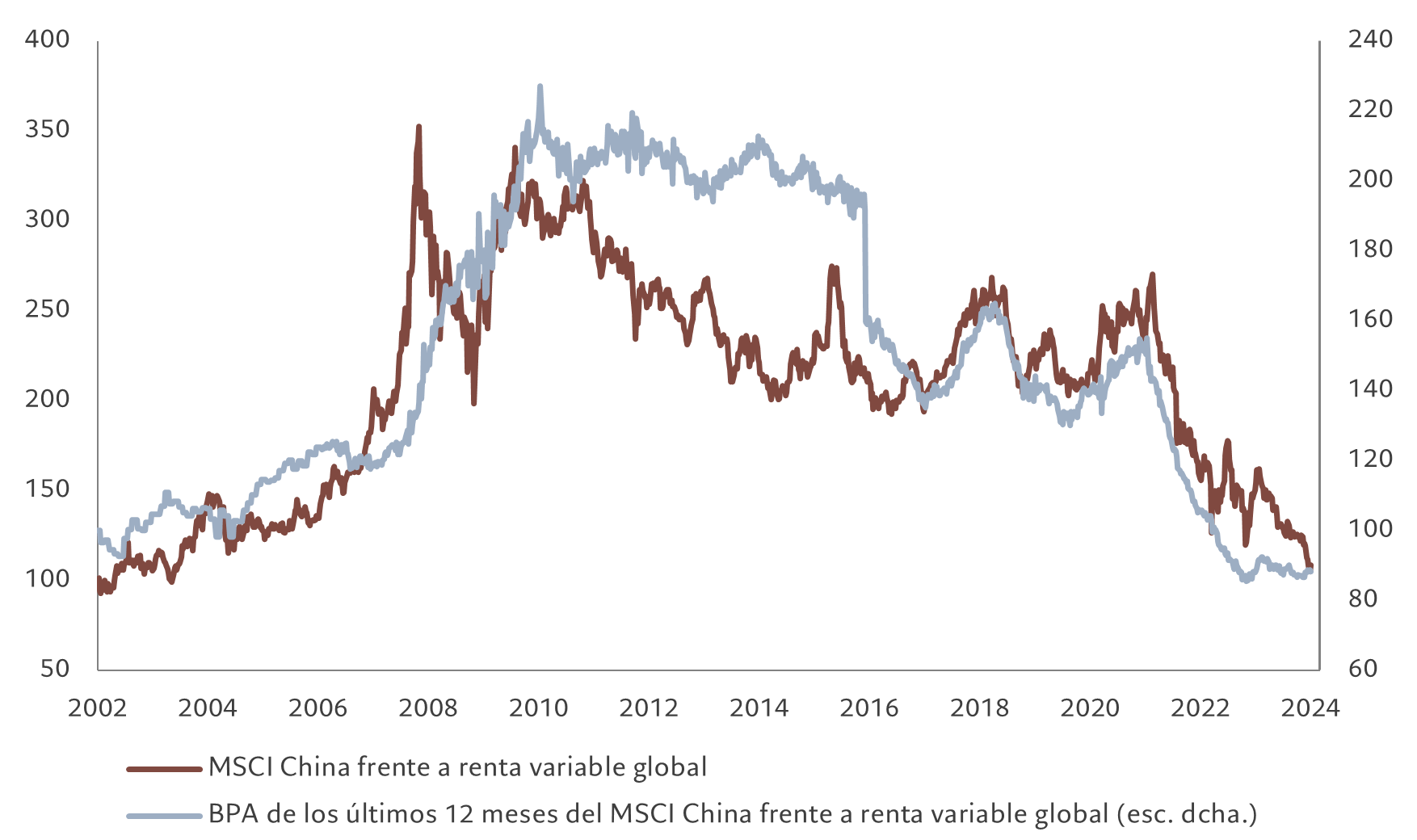

La recuperación económica de China tras la pandemia de COVID-19 ha sido desalentadora: el crecimiento del PIB real en 2023 ha sido de tan solo un 5% aproximadamente.

Los inversores en títulos chinos se han visto perjudicados por ello. La renta variable china bajó un 11% el año pasado, rezagada en 33 puntos porcentuales con respecto al índice MSCI World.

Desde que en febrero de 2021 alcanzara su máximo frente a la renta variable global, la renta variable china ha acumulado una caída del 60% en dólares con respecto al índice MSCI World y ha vuelto a sus niveles de 2002, cuando China acababa de incorporarse a la Organización Mundial del Comercio.

Los bajistas pueden esgrimir argumentos de peso.

La economía china padece una variante moderada de deflación de la deuda provocada por el desplome de su sector inmobiliario y por la falta de una respuesta monetaria y fiscal adecuada. Una errática política regulatoria en sectores clave agrava el pesimismo económico. Según las previsiones del Fondo Monetario Internacional, el crecimiento anual del PIB de China irá disminuyendo gradualmente hasta situarse en torno al 3,5% en 2028, debido a la escasa productividad y al envejecimiento de la población.

No obstante, existen algunas oportunidades atractivas, sobre todo en los sectores tecnológico y automovilístico de China.

El gigante chino de las comunicaciones, Huawei, acaba de lanzar un smartphone asombrosamente sofisticado. Resulta especialmente impresionante que el nuevo teléfono incorpore componentes de fabricación china y funcione con un semiconductor avanzado fabricado, al parecer, por la empresa Semiconductor Manufacturing International Corp. de Shanghái. Esto es una verdadera hazaña para una empresa que sigue sometida a las paralizantes sanciones de EE.UU.

Mientras tanto, la automotriz china BYD acaba de superar a su rival estadounidense, Tesla, y se ha convertido en la empresa que más vehículos eléctricos vende en el mundo. Los inversores deben extraer una lección de esto. No descartar a China.

Fuente: Refinitiv, Pictet Asset Management. Datos del período comprendido entre el 01/01/2002 y el 02/01/2024.

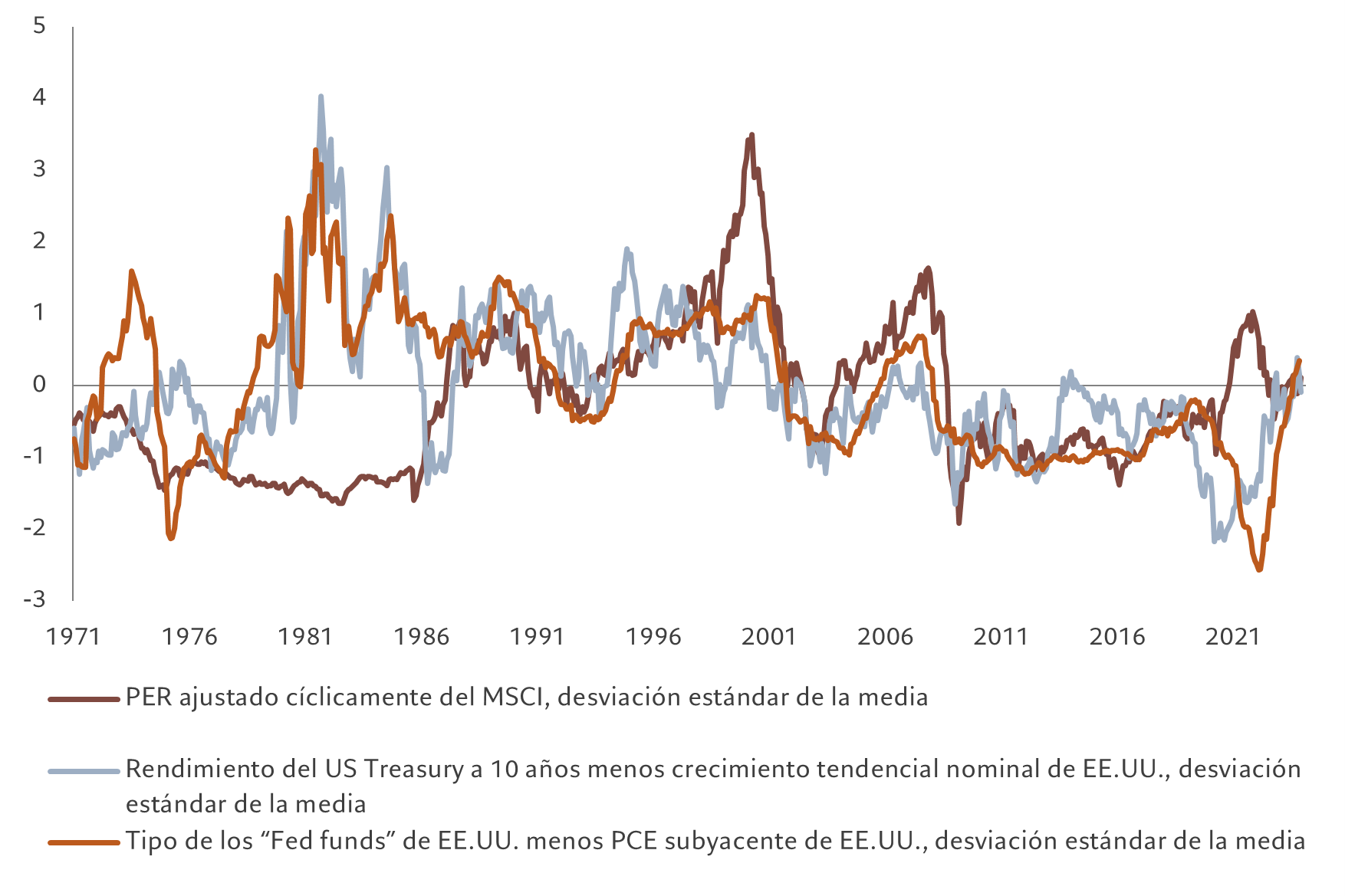

4. La valoración sí importa a largo plazo

El estímulo monetario y fiscal sin precedentes aplicado en respuesta a la pandemia de COVID-19 provocó un espectacular descenso de las primas de riesgo en todas las clases de activos. Las valoraciones de la renta variable estadounidense tocaron techo a finales de 2020, cotizando a un múltiplo PER de 23 –el mismo nivel que alcanzaron en 1999 justo antes del estallido de la burbuja tecnológica. Por su parte, los rendimientos de la deuda pública estadounidense a 10 años cayeron a un mínimo histórico del 0,5%. Muchos inversores pensaban que los tipos de interés de EE.UU. se mantendrían en el 0% indefinidamente. Pero las condiciones no tardaron en cambiar, y con rapidez. El estallido de la inflación desencadenó una drástica campaña de endurecimiento monetario que puso fin rápidamente a la represión financiera y llevó los tipos de interés a niveles más o menos acordes con el crecimiento tendencial del PIB nominal. Las valoraciones de la mayoría de las clases de activos han vuelto a situarse en su rango histórico. La renta variable global cotiza con un beneficio previsto de 16 veces, mientras que el rendimiento actual de la deuda pública global es del 3%. Claramente, la reversión a la media continúa siendo un elemento determinante en los mercados financieros y la valoración sigue siendo importante a largo plazo.

Fuente: Refinitiv, Pictet Asset Management. Datos del período comprendido entre el 08/01/1971 y el 08/12/2023.

5. En la generación de alfa, los temas son más importantes que los sectores

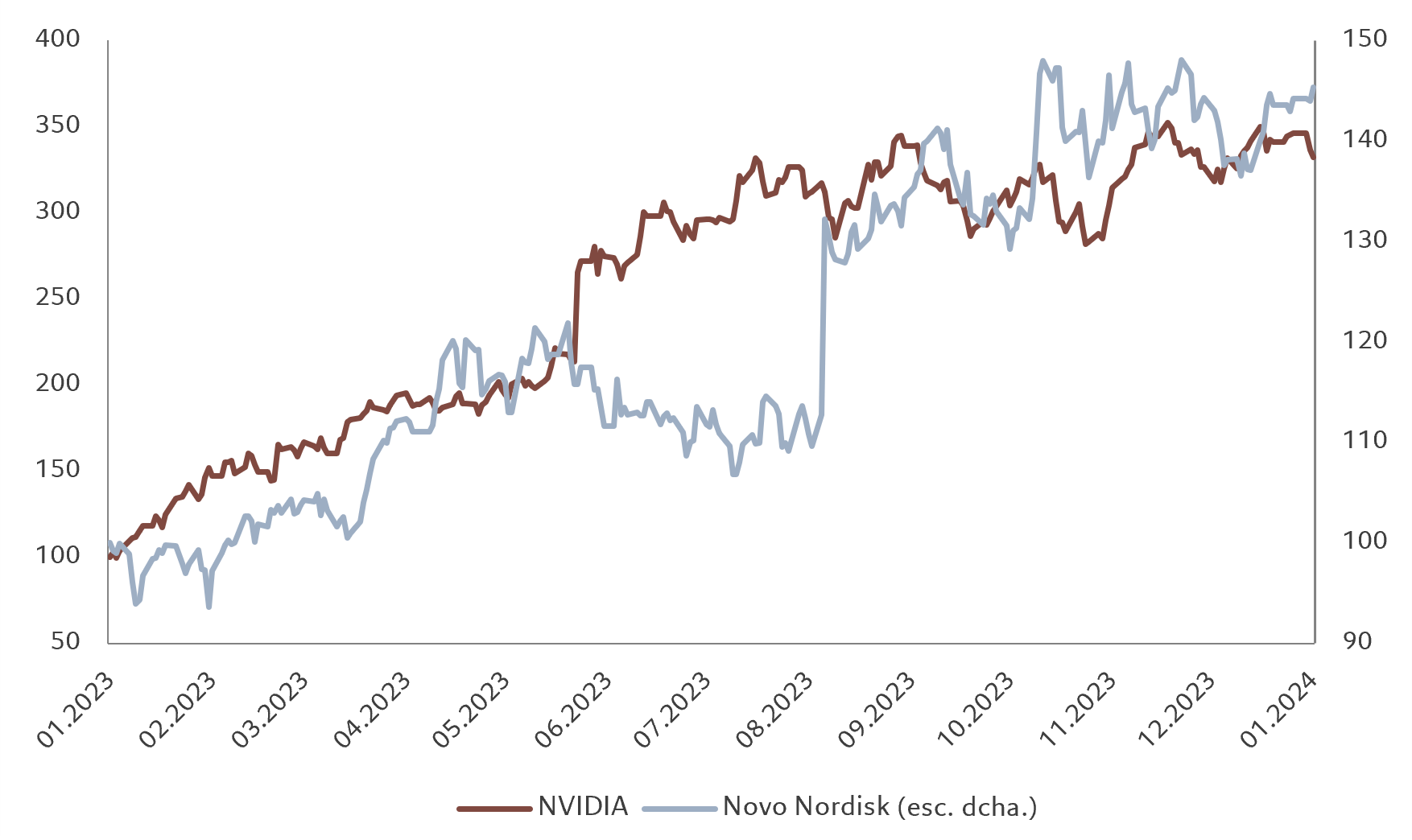

Las acciones de Novo Nordisk subieron un 50% en 2023, convirtiéndose en la empresa más valiosa de Europa y representando cerca del 3% del índice MSCI Europe. Lo que marcó un antes y un después para la empresa fue la publicación de un estudio que demostró que su exitoso medicamento contra la obesidad, Wegovy, también reducía el riesgo de sufrir infartos de miocardio y accidentes cerebrovasculares. El mensaje: en su asignación estratégica, los inversores deberían centrarse en temas seculares más que en sectores. No obstante, incluso dentro de los temas seculares, es fundamental seleccionar a los ganadores para lograr rentabilidades superiores.

Fuente: Refinitiv Datastream, Pictet Asset Management. Datos del período comprendido entre el 03/01/2023 y el 03/01/2024.

Este documento comercial es una publicación de Pictet Asset Management (Europe) S.A. No va dirigido ni deberá ser distribuido a, ni utilizado por ninguna persona o entidad que sea ciudadano o residente de un Estado o que esté domiciliado en algún lugar, Estado, país o jurisdicción en el que dicha distribución, publicación, disponibilidad o uso sea contrario a las leyes o normativas vigentes. Las últimas versiones publicadas del folleto del fondo, dal plantilla precontractual cuando proceda, del Documento de Datos Fundamentales, del informe anual y semestral del fondo, deberán leerse antes de invertir.

Estos documentos están disponibles en inglés sin coste alguno en www.assetmanagement.pictet o en soporte impreso en Pictet Asset Management (Europe) S.A., 6B, rue du Fort Niedergruenewald, L-2226 Luxembourg, o en las oficinas del agente local, distribuidor o agente centralizador del fondo, en su caso.

El Documento de Datos Fundamentales está disponible asimismo en el idioma local de cada país en el que esté registrado el subfondo. El folleto, la plantilla precontractual cuando proceda y los informes anuales y semestrales pueden estar publicados asimismo en otros idiomas; consulte disponibilidad en el sitio web. A efectos de la toma de decisiones en materia de inversión, solo podrán considerarse publicaciones oficiales de los fondos las últimas versiones de los documentos citados.

Un resumen de los derechos de los inversores es disponible (en ingles y en los idiomas de nuestro sitio web) aquí y en www.assetmanagement.pictet en la rubrica "Recursos", en el pie de la página.

La lista de los países en los que está registrado el fondo puede obtenerse en todo momento en Pictet Asset Management (Europe) S.A., que puede tomar la decisión de cancelar los acuerdos adoptados para la comercialización del fondo o sus subfondos en cualquier país determinado.

La información y los datos presentados en este documento no deberán considerarse como una oferta o una incitación para comprar, vender o suscribir títulos u otros instrumentos o servicios financieros.

La información, las opiniones y las estimaciones expresadas en este documento reflejan un juicio emitido en su fecha original de publicación y están sujetas a cambios sin previo aviso. La sociedad gestora no ha tomado ninguna medida para asegurarse de que los valores mencionados en el presente documento son adecuados para un determinado inversor, y este documento no deberá utilizarse como sustituto del ejercicio de un juicio independiente. El tratamiento fiscal depende de las circunstancias particulares de cada inversor y puede cambiar en el futuro.

Antes de tomar una decisión de inversión, se recomienda a todo inversor que verifique si la inversión en cuestión es apropiada, teniendo en cuenta en particular sus conocimientos y su experiencia en materia financiera, sus objetivos de inversión y su situación financiera, o que obtenga asesoramiento profesional cualificado.

El valor y la renta de cualquiera de los títulos o instrumentos financieros mencionados en este documento puede aumentar o disminuir y es posible que los inversores recuperen un importe inferior al que invirtieron originalmente.

Estas pautas de inversión son directrices internas que pueden ser modificadas en cualquier momento y sin previo aviso dentro de los límites establecidos en el folleto del fondo. Los instrumentos financieros mencionados se indican solo a efectos ilustrativos y no deberán considerarse como una oferta directa, una recomendación o un asesoramiento en materia de inversión. Una referencia a un título específico no es una recomendación para comprar o vender dicho título. Las asignaciones reales están sujetas a cambios y pueden haber variado desde la fecha del documento comercial.

Las rentabilidades pasadas no son una garantía ni un indicador fiable de los futuros resultados. Los datos relativos a la rentabilidad no incluyen las comisiones y los gastos cobrados en el momento de la suscripción o reembolso de las participaciones.

Todos los datos de índices mencionados en el presente son propiedad del Proveedor de datos. Los avisos legales del Proveedor de datos están disponibles en assetmanagement.pictet, en el apartado «Recursos» que figura al pie de página.

El presente documento es una comunicación comercial emitida por Pictet Asset Management y no tiene el alcance necesario para cumplir los requisitos establecidos por MiFID II/MiFIR específicamente relacionados con la investigación de inversiones. Este material no contiene suficiente información para respaldar una decisión de inversión y no deberá utilizarse como base para evaluar las ventajas de invertir en alguno de los productos o servicios ofrecidos o distribuidos por Pictet Asset Management.

Pictet AM no ha adquirido ningún derecho o licencia para reproducir las marcas, los logos o las imágenes que aparecen en el presente documento, pero posee los derechos de uso de las marcas de cualquier entidad del grupo Pictet. Solo a efectos ilustrativos.