Aperçu: de la prudence avec une dose d’optimisme

L’année 2023 sera celle d’un lent retour à la normale pour le climat des investissements. L’inflation va baisser, même si le ralentissement ne sera pas tout à fait aussi rapide que semble l’attendre le marché. Les économies peineront à trouver la croissance, mais elles parviendront à éviter une profonde récession.

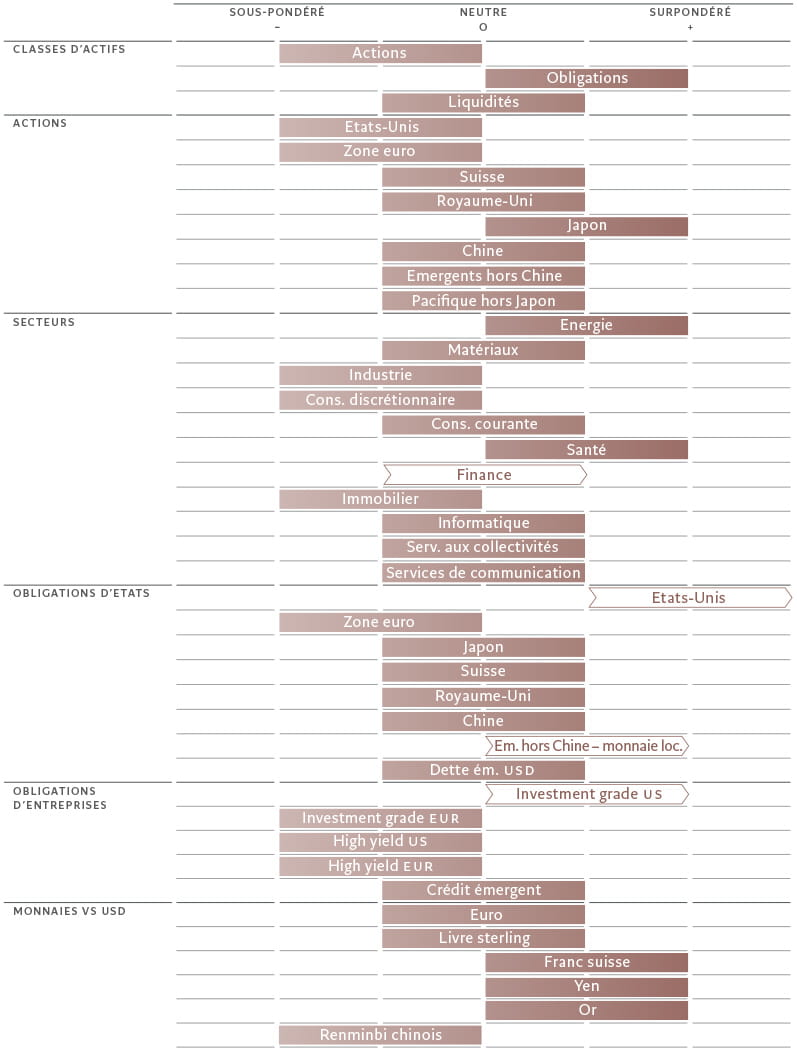

Les actions devraient surnager, mais les fondamentaux conviendront aux obligations de haute qualité. Parallèlement, les actifs des marchés émergents, en particulier la dette en devise locale, devraient briller sur fond d’affaiblissement du dollar et de reprise de l’économie chinoise.

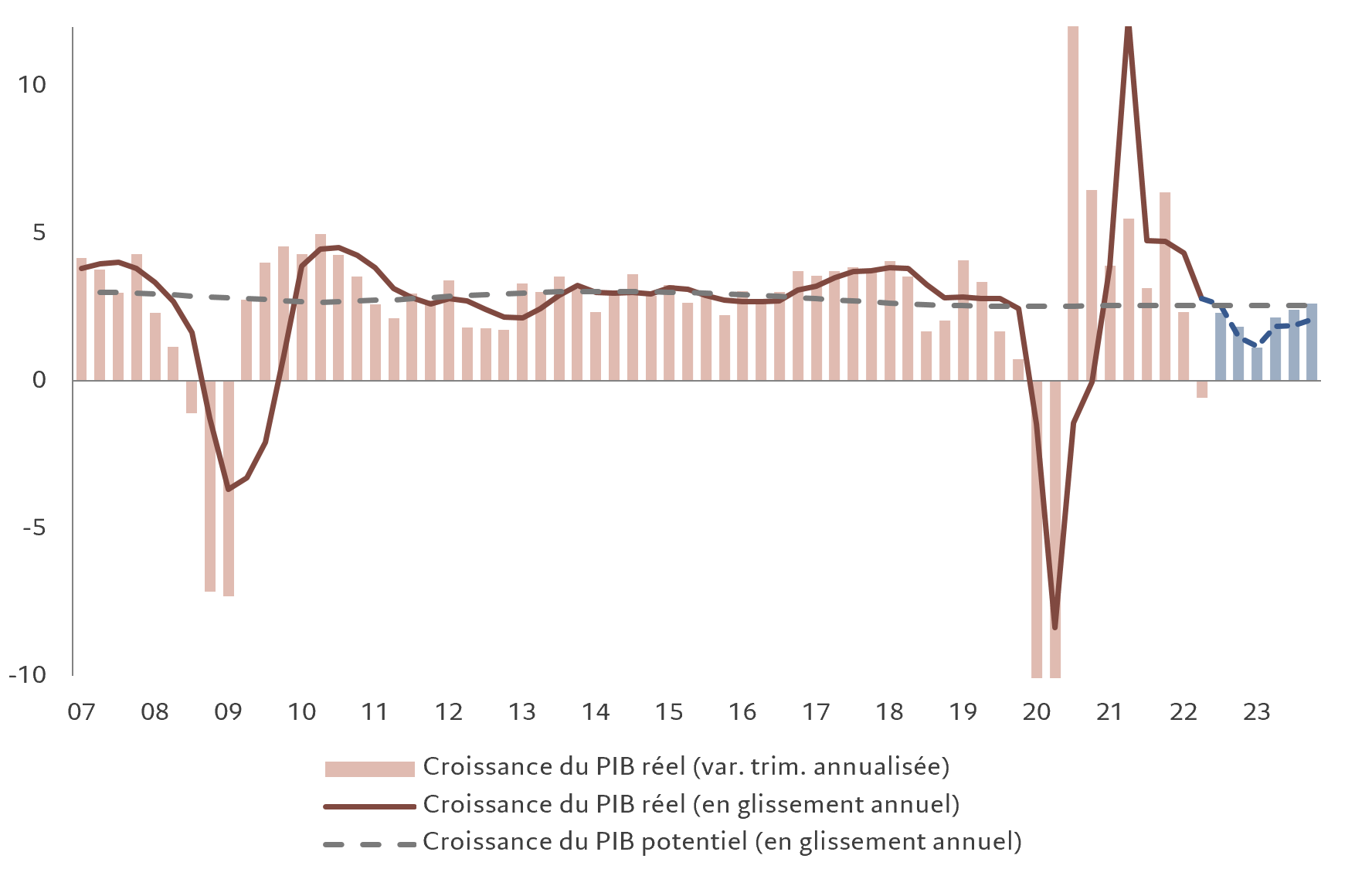

Le ralentissement mondial actuel (un certain nombre d’indicateurs suggèrent que diverses économies de premier plan pourraient déjà être en récession) a été le plus anticipé de mémoire d’homme. Les banques centrales ont réagi à la flambée de l’inflation enregistrée cette année en appuyant sur les freins, et leurs économies s’en ressentent. Par conséquent, la croissance du PIB mondial réel trimestriel en rythme annuel devrait être inférieure à son potentiel jusqu’aux trois derniers mois de 2023 au moins (voir Fig. 1).

Pourtant, parallèlement, le ralentissement devrait être moins douloureux que pour les récessions passées. La comptabilité des entreprises et des ménages est saine et les deux catégories disposent encore d’un excédent d’épargne accumulé pendant la crise de la Covid, en particulier aux États-Unis. Elles ont ainsi pu absorber une partie de l’impact de l’inflation, alors que les banques ont pu continuer à prêter. La croissance nominale, qui est essentielle à la résistance des économies, a atteint environ 10%, principalement en raison d’une inflation très élevée. Ainsi, contrairement à la crise financière mondiale de 2008, il n’y a, cette fois-ci, aucun signe de crise de la dette imminente dans aucun de ces segments de l’économie.

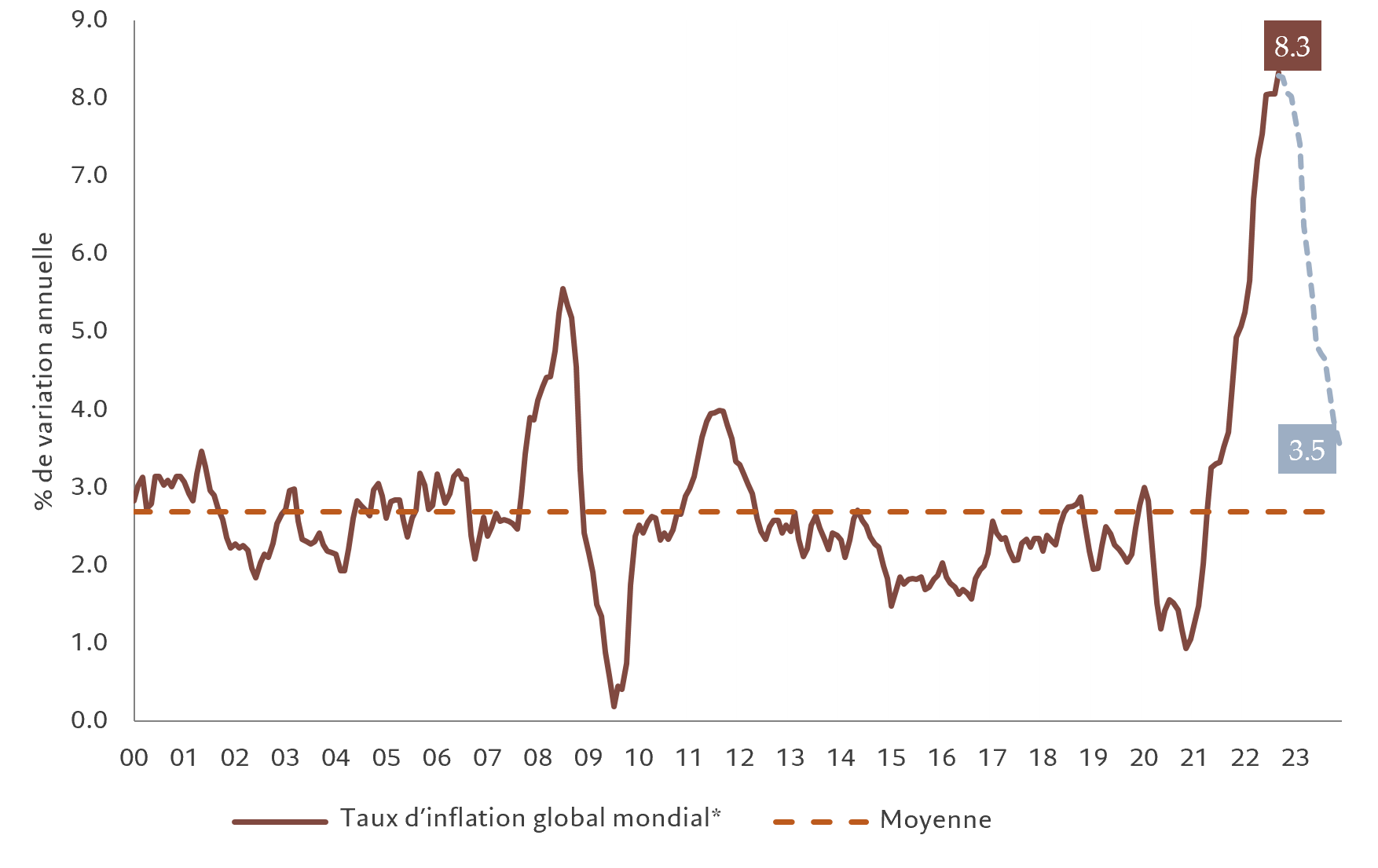

Un obstacle inflationniste

* Moyenne pondérée par le PIB des taux d’inflation de 40 pays. Prévisions en pointillés bleu clair. Source: CEIC, Refinitiv, Pictet Asset Management. Données couvrant la période de janvier 2000 à septembre 2022; prévisions d’octobre 2022 à décembre 2023.

Nous pensons également que les banques centrales entreront avec prudence dans un nouveau cycle d’assouplissement; en tout état de cause, elles ne changeront pas de braquet aussi rapidement que ce qu’attend le marché. C’est en partie dû au fait que les banquiers centraux sont particulièrement sensibles aux risques de réduire leurs taux avant d’avoir totalement mis fin à l’inflation. Ce faisant, ils risqueraient de provoquer une autre flambée d’inflation encore moins contrôlable, ce qui briserait leur crédibilité et réclamerait encore plus d’efforts drastiques pour retrouver la stabilité des prix. Nous pensons qu’ils ne commenceront à assouplir leurs politiques qu’en 2024.

L’orientation est essentielle

Cependant, les marchés sont avant tout intéressés par le fait que les taux officiels auront cessé d’augmenter. La fin du resserrement monétaire sera accueillie avec soulagement, ce qui donnera un coup de pouce à la dette de haute qualité – à la fois pour les obligations souveraines et le crédit investment grade. Les emprunts à échéance plus courte devraient en être les premiers bénéficiaires, les obligations situées plus loin sur la courbe des taux affichant des gains plus modestes dans un contexte de reprise de l’économie. Les investisseurs devraient être plus prudents vis-à-vis des titres obligataires à haut rendement, le ralentissement de l’économie étant appelé à faire grimper les taux de défaut.

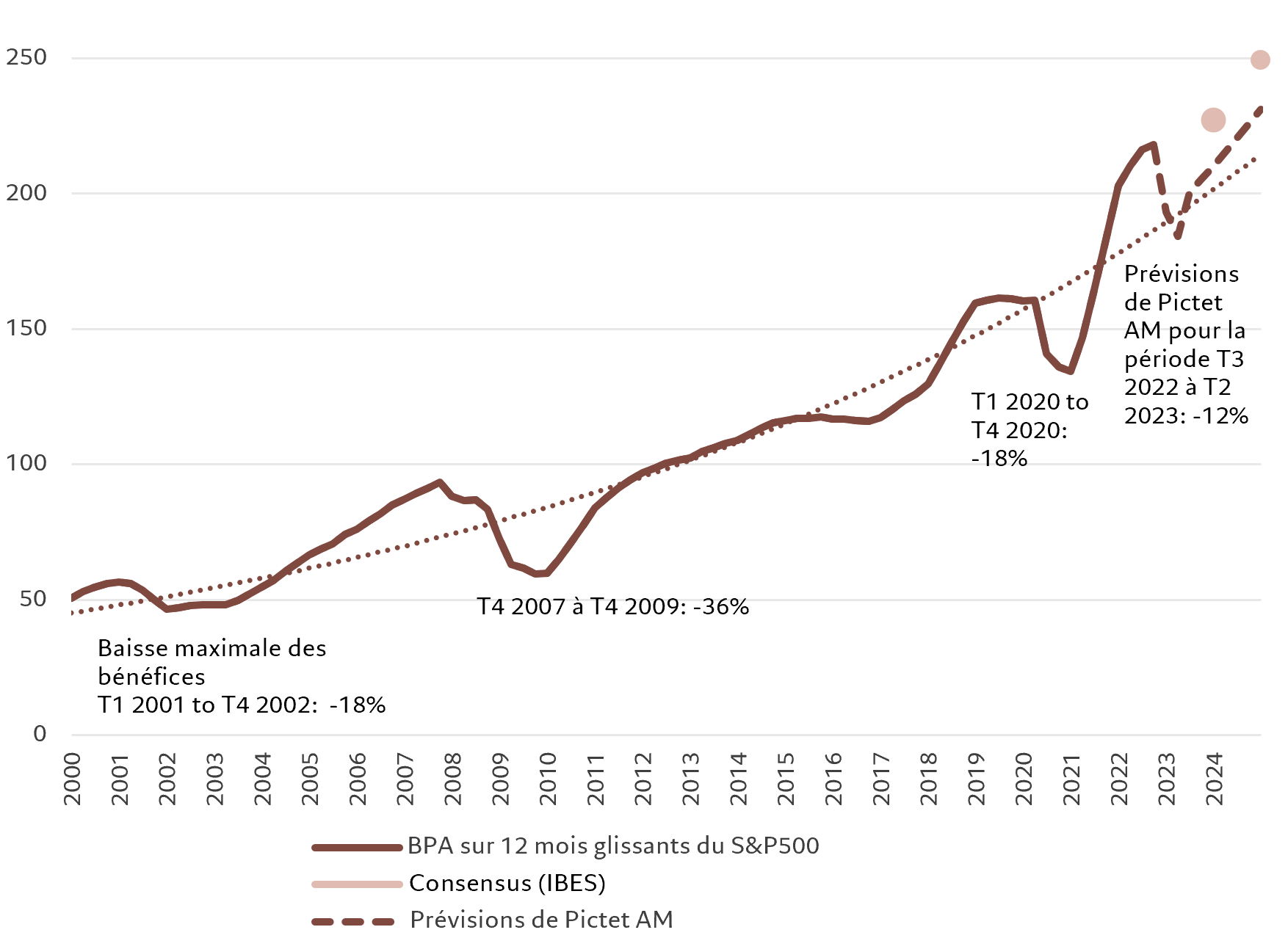

Et une fois que les taux d’intérêt auront atteint leur sommet, les actions devraient commencer à profiter de l’amélioration des multiples de valorisation, ce qui compensera la faiblesse des bénéfices, même si cela ne devrait pas se produire avant le deuxième semestre de l’année.

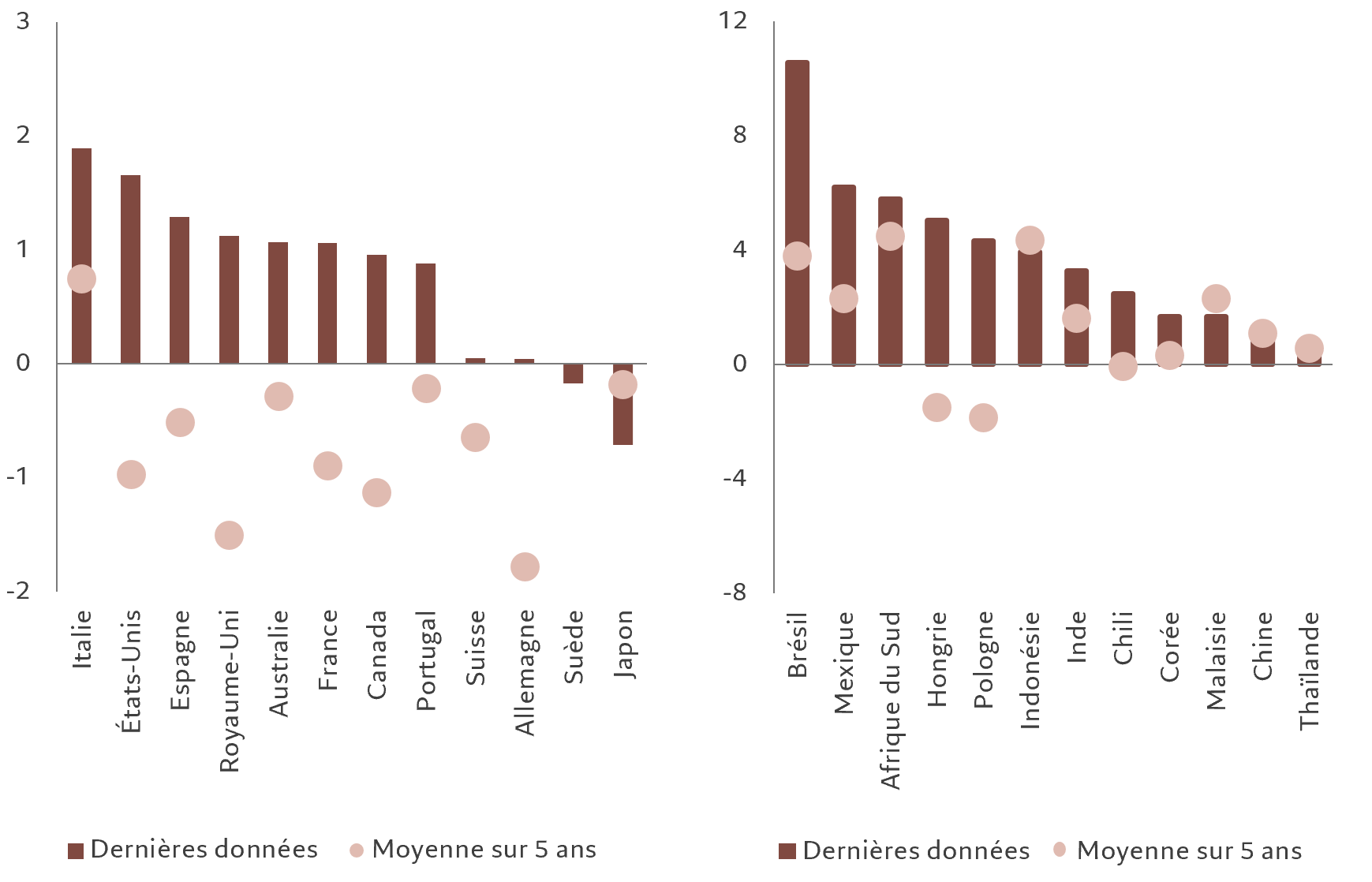

Comme les États-Unis sont en avance sur les autres grandes banques centrales dans leur cycle de resserrement, le point haut des taux américains devrait faire pression à la baisse sur le dollar. Le billet vert est déjà largement surévalué et ses fondamentaux à long terme sont médiocres. La valeur à long terme d’une devise dépend de la rigueur budgétaire et de la croissance de la production, et les États-Unis obtiennent de mauvais résultats sur ces deux points.

La plupart des marchés sont seront avant tout intéressés par le fait que les taux directeurs auront cessé d’augmenter.

L’affaiblissement du dollar profitera aux actifs des marchés émergents, en particulier à la dette émergente en devise locale, qui constitue pour nous un point positif dans le paysage de l’investissement, non seulement pour l’année à venir, mais pendant encore quelque temps. Le rebond de l’économie chinoise devrait soutenir davantage les obligations et les actions des marchés émergents. Selon nous, Pékin n’aura pas d’autre choix que de réagir face aux récentes protestations contre sa politique zéro Covid draconienne en assouplissant les restrictions. Parallèlement, les autorités ont apporté leur soutien à un secteur immobilier national vital, mais en bien mauvaise posture. Mis bout à bout, ces effets soutiendront, selon nous, une croissance d’environ 5% au cours de l’année à venir. La meilleure santé de la croissance chinoise profitera également à d’autres économies asiatiques émergentes.

En résumé, 2023 sera une année de prudence pour les investisseurs. Cela dit, après une année 2022 maussade, qui a vu pratiquement toutes les classes d’actifs subir des baisses de cours (à l’exception notable de l’énergie), il y aura également des raisons de faire preuve d’un optimisme prudent.